В этом году российскую экономику ждет еще больший спад ВВП. Развернуть ее к росту мог бы поток дешевых денег. Низкие ставки по кредитам обесценят рубль и увеличат инфляцию. Население обеднеет, но бизнес получит шанс сделать рывок.

Петербургские бизнесмены далеки от мысли, что экономику можно спасти простым удешевлением кредитных ресурсов, показал опрос "ДП". Однако в ряду других необходимых мер по поддержке экономики такой шаг многие приветствуют.

Вообще идея денежного стимулирования имеет немало сторонников как среди предпринимателей, так и среди экономистов. Одним из самых ярких высказываний в пользу низких ставок отметился недавно основной владелец "РУСАЛа" Олег Дерипаска. "Если нет денежного предложения, потока ликвидности, никто не будет "грузиться" под эффективную ставку 20%, — заявил он Интерфаксу в кулуарах Всемирного экономического форума в Давосе. — Никакие меры со стороны правительства не могут компенсировать жесткую политику ЦБ".

Нужны триллионы рублей

Последовательным сторонником включения печатного станка для стимулирования экономики является и советник президента РФ Сергей Глазьев. По его мнению, одним из главных препятствий для роста ВВП в России является очень низкая монетизация экономики: денежный агрегат М2 (наличные деньги в обращении плюс вклады до востребования и срочные депозиты) составляет менее 50% валового внутреннего продукта (ВВП), тогда как в Китае, к примеру, около 200%.

Банку России

было бы целесообразно печатать дополнительно не менее 1,5 трлн рублей в год в течение 5 лет, полагает Глазьев, а чтобы эта эмиссия не привела к разгону инфляции и перетоку денег на валютный рынок, она должна быть целевой, направленной на стимулирование инвестиций в реальное производство.

Однако многочисленные критики точки зрения Сергея Глазьева отмечают, что в рыночной экономике блокировать переток вновь напечатанных денег на валютный рынок и на потребление практически невозможно, потому что путей для такого перетока сотни, если не тысячи.

Таким образом, единственным надежным способом предотвратить инфляцию при расширении эмиссии является прямое регулирование государством цен на товары, то есть отказ от рыночной экономики. Впрочем, вряд ли эта идея претит советнику президента. Среди мер, которые он продвигает, есть также введение налога на покупку иностранной валюты — тоже шаг в сторону нерыночной экономики.

Более полный перечень мер, которые считает необходимыми Сергей Глазьев и его единомышленники, был представлен прошлой осенью в докладе Столыпинского клуба. Кроме уже перечисленных там есть такая мера, как предоставление бизнесу долгосрочных кредитов на инвестиционные цели под 4 – 5% годовых. В целом же при отказе от политики затягивания поясов в пользу масштабного стимулирования экономического роста российская экономика имеет все возможности расти темпами до 10% в год, полагают в Столыпинском клубе.

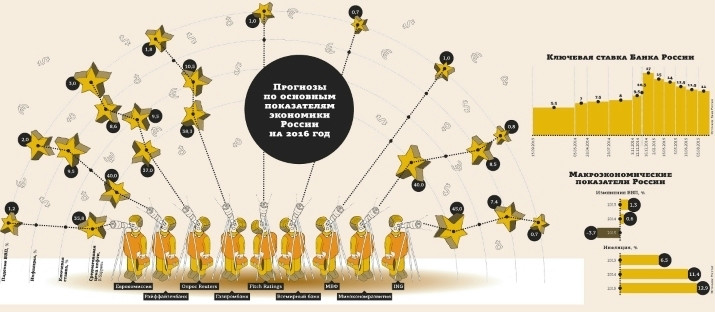

Пока нет никаких оснований полагать, что Банк России изменит политику, направленную на снижение инфляции за счет высоких ставок по кредитам. В конце января на очередном заседании, посвященном изменению ключевой ставки, регулятор принял решение не менять ее с текущего уровня 11% годовых. Неудивительно, что практически все экономисты прогнозируют, что за 2015 годом с падением ВВП на 3,7% нашу страну ждет еще один год экономического спада (см. "Прогнозы..."). Только официальный прогноз Минэкономразвития РФ предполагает рост российского ВВП в текущем году на 0,7%, но неофициально представители министерства уже в январе признавали, что готовят пересмотренный прогноз, в котором с учетом новых $30 за баррель динамика ВВП станет отрицательной на уровне 0,8%.

Перекрыть доступк долларам

Опрошенные "ДП" эксперты главной опасностью денежного стимулирования считают уход дешевых рублей на валютный рынок. Как говорит Ольга Лапшина, заместитель руководителя аналитического управления банка "Санкт–Петербург", политика стимулирования экономического роста при помощи целевой денежной эмиссии могла бы весьма неплохо помочь российской экономике справиться с кризисом. "При этом важен именно целевой характер выделения средств, это предотвратит раскручивание инфляции, так как вложения в инвестиционные проекты не дадут столь существенного давления на потребительскую инфляцию, — уверена она. — Подобная политика могла бы быть реализована как при помощи расширения существующей программы инвестиционных кредитов от ЦБ РФ, так и путем создания новых специальных институтов для инвестиций в развитие. Крайне важно, что выделяемые средства не должны пойти на валютный рынок, меры для предотвращения подобного сценария должны быть предусмотрены при выделении средств".

Вячеслав Засухин, гендиректор компании "ФинПанель", также видит главное объяснение тому, что денежные власти России не проводят политику дешевых денег, в их страхе перед неконтролируемым перетоком денег на валютный рынок. "Открой краник ликвидности — и он будет конвертирован в доллар и убежит в офшор", — поясняет бизнесмен. По его мнению, чтобы дешевые деньги пошли в экономику, нужно находить точки роста — проекты, создающие эффект мультипликации, и создавать механизмы перераспределения ликвидности целенаправленно в эти проекты. В России успешные примеры таких проектов можно видеть, например, в сельском хозяйстве. "Проблема, однако, в том, что для создания точки роста, например инфраструктурного проекта со сроком освоения бюджета 5 – 7 лет, нужен целый пакет мер по политической стабильности, законотворчеству, регулированию, подготовке кадров и т. п.", — отмечает Вячеслав Засухин.

"Денежное стимулирование экономики является популярным предметом спора в экономической среде России, — констатирует Владимир Киселев, финансовый аналитик ИК "ДОХОДЪ". — Его сторонники обычно указывают на опыт США и Европы. Но текущая российская реальность кардинальным образом отличается от ситуации в развитых странах. Количественное смягчение от ЕЦБ и ФРС США было ответом на угрозу дефляции вследствие падения спроса. Экономика России тоже имеет проблему со спросом, но гораздо менее диверсифицирована и сбалансирована. Поэтому ЦБ, наоборот, пытается справиться с двузначной инфляцией, чтобы привести ее к целевому ориентиру 4%. Любое денежное стимулирование приведет к резкому росту инфляции и повысит риски для национальной валюты. Когда в стране высокая инфляция, а участники экономики не доверяют национальной валюте, активное денежное стимулирование можно провести только при условии жесткого валютного контроля, который поможет снизить риск обесценения рубля, но не справиться с инфляцией спроса, поэтому в экономике появятся и элементы контроля цен. ЦБ уже несколько лет подряд заявляет, что вариант с фиксированием рубля исключен, поэтому основным инструментом поддержки экономики в ближайшие годы может быть не денежное стимулирование, а снижение ключевой ставки по мере замедления инфляции. Это является гораздо более здоровым процессом и создаст условия для возможности использования денежного стимулирования в будущем".

“

Считаю подобные решения (влить денег в экономику, и на этом все) полным бредом. Проблема нашей экономики в том, что отсутствуют благоприятные условия для ведения предпринимательской деятельности — каналы проникновения денег в экономику, к конкретным предприятиям. Поэтому вся дополнительная денежная масса уйдет на валютный рынок, а не в реальный сектор. Простое выделение денег — это тотальный непрофессионализм властей. Мы наблюдаем попытки какими–то монетарными методами и теоретическими механизмами запустить экономику. Не запустится!

Марк Лернер

генеральный директор компании "Петрополь"

“

Я исключаю такой сценарий, при котором ставки по кредитам вдруг бы снизили. Это противоречит политике Центробанка. Понижение ставки автоматически приведет к еще большему разгону инфляции, падению покупательной способности. А она и без того сейчас минимальная. Смысл в таких условиях создавать новый завод, строить логистический центр или торговый? Чтобы он не окупился в обозримом будущем? Кроме того, давайте предположим, что ставка ЦБ действительно упала, скажем, до 6%. Ведь каждый второй направит кредитные деньги на покупку валюты, а вовсе не в реальный сектор экономики.

Азат Григорьян

председатель совета директоров ГК "Энергия"

“

Для нашей экономики смена модели желательна. Прежняя модель — полуколониальная, с критической зависимостью от внешних рынков капитала. Есть экономики с другими моделями — с большим значением внутренней эмиссии. Но правительство в нынешнем состоянии и с нынешним уровнем интеллекта не может создать такую модель. Хотя умная денежная эмиссия полезна для импортозамещения в сельском хозяйстве и в перерабатывающих отраслях. Если помечтать и представить, что это все–таки случилось, то для строителей и девелоперов последствия такого разворота будут менее критичными, чем для других отраслей.

Олег Барков

генеральный директор Hansa Group