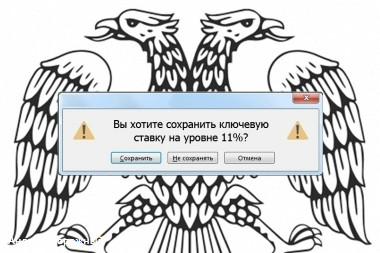

Центробанк оставил ключевую ставку на уровне 11% годовых. Регулятор не меняет ее с августа прошлого года. Замедления инфляции, укрепления рубля на фоне подорожавшей нефти и признаков потепления отношений с Западом оказалось недостаточно, чтобы возобновить снижение.

Совет директоров

Банка России

по итогам заседания в пятницу, 18 марта, снова оставил ключевую ставку на уровне 11% годовых. Больше полугода Центробанк не решается пойти на смягчение кредитной политики из-за рисков роста инфляции и падения рубля, и пятое заседание подряд он оставляет ключевую ставку неизменной. Пространство для смягчения сегодня у ЦБ было предостаточно: за последние месяцы показатели, которые влияют на решение Центробанка, существенно изменились, однако они не смогли создать благоприятную почву для снижения ставки в марте.

Инфляция в России в феврале, согласно Росстату, существенно замедлилась: она составила 0,6% против 1 в январе. В результате в годовом выражении инфляция в феврале снизилась до 8,1% с 9,8 в январе и 12,9 в декабре. Недельная инфляция в период с 10 по 14 марта замедлилась до 0,1% против 0,2 неделей ранее, то есть в годовом выражении на 14 марта сократилась до 7,9%. Так, инфляция теперь больше чем на на 3 процентных пункта меньше ключевой ставки ЦБ в 11%. Рубль тем временем заметно укрепился благодаря росту цен на нефть: Brent прибавила в цене больше $10 с начала года, оттолкнувшись 20 января от минимальной отметки в $27, и даже смогла пробить отметку в $40 на прошлой неделе. Также повлияло на российскую валюту решение Федеральной резервной системы (ФРС) США оставить базовую процентную ставку на прежнем уровне — 0,25-0,5%. Это обвалило доллар. Благоприятную атмосферу для рубля создает также вывод военных сил из Сирии и скорый приезд госсекретаря США Джона Керри в Москву.

Источник: Данные ЦБ РФ

Несмотря на все это, Центробанк снова оценил инфляционные риски как высокие. Однако в позитивную сторону изменилось сопроводительное заявление по итогам заседания. Если в январе регулятор связывал инфляционные риски прежде всего с падением цен на нефть и ухудшением ситуации на сырьевых рынках, то теперь они обоснованы по-другому. "Они связаны с конъюнктурой нефтяного рынка, сохранением инфляционных ожиданий на высоком уровне, неопределенностью отдельных параметров бюджета", — говорится в сообщении ЦБ. А именно — ЦБ опасается, что в середине года годовая инфляция может временно ускориться из-за эффекта низкой базы, а избыток ликвидности в финансовой системе может вырасти из-за расходования средств Резервного Фонда. Так, цены на нефть больше не воспринимаются регулятором как главный фактор риска инфляции.

В то же время укрепление цен на нефть не вызывает у ЦБ доверия: по его мнению, на рынок нефти по-прежнему давит избыток предложения в связи с замедлением темпов роста экономики Китая, увеличение поставок со стороны Ирана и жесткая борьба стран-экспортеров за долю на рынке. В ЦБ считают нынешний прорыв цен на нефть выше $40 за баррель временным всплеском, за которым последует новое очень значительное падение, что, в свою очередь, приведет к новой волне девальвации рубля. Учитывая это, ЦБ заложил в обновленный базовый сценарий прогноза среднюю цену на нефть в $30 за баррель в 2016 году и ее постепенное повышение до $40 за баррель только к 2018 году.

"Мы видим укрепление цен на нефть в последние недели. Но насколько оно устойчиво? По нашей оценке, это восстановление цен скорее связано с рыночными ожиданиями об их росте", — сказала глава ЦБ Эльвира Набиуллина на пресс-конференции по итогам заседания. "Мы не убеждены, что это тренд", — ответила она на вопрос о том, является ли устойчивым трендом нынешнее укрепление рубля.

Текущее решение Банка России не стало неожиданным для рынка, большинство аналитиков прогнозировали, что регулятор оставит ставку на прежнем уровне. Пара доллар/рубль отреагировала на новость о ставке слабо. В 13:00 пара торговалась вблизи отметки 68,43, а сразу на выходе пресс-релиза она добралась до 68,00, однако движется довольно умеренными темпами. На 14:45 минимальное значение доллара составило 67,62 рубля, евро — 76,25 рубля. Если для доллара это минимум с начала года, то евро не смог опуститься до минимума с начала года, зафиксированного 10 марта (75,87 рубля). По некоторым прогнозам, эффект от сохранения ставки может иметь достаточно длинный эффект, так как ЦБ на заседании прозвучал жестче, чем рассчитывали на рынке. "Думаю, что доллар теперь сможет упасть в район 65 рублей в течение месяца. Раньше я думал, что его снижение уже близко к завершению", — считает эксперт-аналитик MFX Broker Антон Краско.

Следующее заседание совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 29 апреля 2016 года. Если накануне сегодняшнего заседания из-за роста цен на нефть и укрепления рубля возникла существенная интрига, то в апреле игроков, которые будут ожидать снижения ставки, судя по всему, станет еще больше. "Для достижения цели по инфляции Банк России может проводить умеренно жесткую денежно-кредитную политику в течение более продолжительного времени, чем предполагалось ранее", — говорится в сообщении ЦБ. Этот тезис трактуется по-разному.

"По мере того как инфляция будет снижаться, мы будем переходить к снижению ставки. Но мы должны быть убеждены, что тенденции к снижению инфляции устойчивы. Поэтому сейчас мы ведем консервативную политику, нам бы очень хотелось избежать повышения ставок, потому что это не очень хорошая политика — когда вы сначала понижаете, а потом повышаете ставку. Именно это мы и хотели сказать этой фразой. Наши дальнейшие действия будут зависеть от того, какие цифры мы получим в апреле", — пояснила Эльвира Набиуллина на пресс-конференции по итогам заседания.

Текущая динамика нефти и деэскалация геополитической напряженности с Западом будут создавать условия для более стабильной ценовой среды в экономике России, а, значит, предоставят ЦБ место для маневра, считает старший аналитик ГК Forex Club Алена Афанасьева. По ее прогнозу, при сохранении наблюдающейся тенденции уже на следующем заседании регулятор пойдет на снижение ставки, как минимум на 50 базовых пунктов.

"Укрепление курса российской валюты наконец-таки развязало руки регулятору", — солидарен руководитель аналитического департамента AMarkets Артем Деев. По его мнению, в апреле власти просто не смогут не задуматься о способах активизации процессов кредитования, выступающих одним из катализаторов развития бизнеса и снизят ставки. "Если 17 апреля, когда состоится заседание ОПЕК и России, участники рынка получат еще одно подтверждение снижения объемов производства нефти, перед российской валютой откроются новые горизонты ревальвации. Как следствие, уже на следующем заседании ставка рефинансирования может просесть как минимум до 10%", — прогнозирует он. Территориальный директор "БКС Премьер" Вадим Исаков также ожидает снижение ставки до 10%, при этом в случае, если мы не увидим новой волны коррекции по ценам на нефть и усиления инфляционных рисков, снижение до этого уровня возможно уже во втором квартале.

В то же время ЦБ не упомянул о готовности снижать ставку в ближайшее время. На пресс-конференции Эльвира Набиуллина, наоборот, говорила о необходимости осторожной политики, которая основывается на реальных устойчивых трендах, которых, судя по всему, пока российской экономике недостает. Заместитель директора аналитического департамента "Альпари" Анна Кокорева считает, что тезис о продолжении жесткой кредитной политики может означать, что на следующем заседании 29 апреля ставка все-таки вновь останется на прежнем уровне. "Если ЦБ прав в своих прогнозах, то ставка может остаться на этом уровне основную часть года и быть сниженной до 10% в его конце. Если нефть не упадет с текущих уровней, то на конец года ставка может оказаться ниже 9%", — предполагает в свою очередь финансовый аналитик FxPro Александр Купцикевич.