Корпоративный сегмент банковского кредитования, несмотря на высокие ставки во второй половине 2023 года, устанавливает рекорды. Параллельно бизнес увеличивает активность на облигационном рынке.

Корпоративное кредитование, если брать данные ЦБ РФ на начало декабря, в годовом выражении в целом по стране выросло на 26%, сегмент малого и среднего предпринимательства (МСП) внутри него — на 32%. Для сравнения: ипотека показала прирост на 31%, потребительское кредитование — на 16%.

Корпоративное кредитование будет сокращаться

Экономика приспособилась к санкциям, убеждены эксперты. Для банков это означает увеличение бизнеса, особенно на фоне непрекращающегося роста ставок.

Так, по краткосрочным кредитам, по оценке регулятора, в ноябре 2023 года средневзвешенная ставка по РФ увеличилась на 0,8 процентного пункта (п. п.), превысив уровень 15% и достигнув максимума с марта 2022 года. При этом по долгосрочным кредитам она сохранилась вблизи октябрьского значения и составила 12,46% (–0,02 п. п. за месяц). По ссудам, выданным сегменту МСП, ставки продолжили рост по сравнению с октябрём — на 0,08 п. п. и 0,67 п. п. по краткосрочным и долгосрочным операциям соответственно.

В СЗФО динамика удорожания чуть заметнее. По краткосрочным (до 1 года) кредитам средневзвешенная ставка к декабрю достигла 15,19%, по долгосрочным — 12,37%. В годовом выражении прирост составил 5,8 п. п. и 3,8 п. п., по отношению к октябрю — 1,3 п. п. и 0,01 п. п. соответственно. Устойчивый рост продолжается с июля, когда ЦБ РФ впервые повысил ключевую ставку.

В декабре 2023–го ключевая была повышена ещё на 1 п. п., до 16% годовых. Ближайшее заседание регулятора по ней намечено на 16 февраля, неделей позже будет опубликован доклад по денежно–кредитной политике (ДКП) на среднесрочную перспективу. Таким образом, конец и начало года, когда бизнес активно набирает кредиты для исполнения контрактов, проходили на фоне высокой стоимости привлекаемых средств.

Стоит отметить, что показатель средневзвешенной ставки не отражает полной картины: крупнейшие клиенты, например, могут кредитоваться по ставкам ниже рынка, так как банк предпочитает компенсировать недополученные с данного клиента доходы за счёт иных источников, в том числе комиссионных (например, по эквайрингу, что особенно актуально для предприятий торговли) или иных процентных доходов, когда компания обязуется выполнять требование по остаткам на счетах. Для МСП или микробизнеса, в том числе индивидуальных предпринимателей, среднерыночные ставки оказываются ощутимо выше.

ЦБ РФ по итогам ноября в своём обзоре отмечал, что темп роста корпоративного кредитования несколько снизился, составив 2%, или 1,4 трлн рублей, к октябрю (в октябре было +2,3% к сентябрю), но всё ещё остаётся высоким. Для сравнения: среднемесячный прирост за первое полугодие 2023–го и за весь 2022 год составил 1,1%.

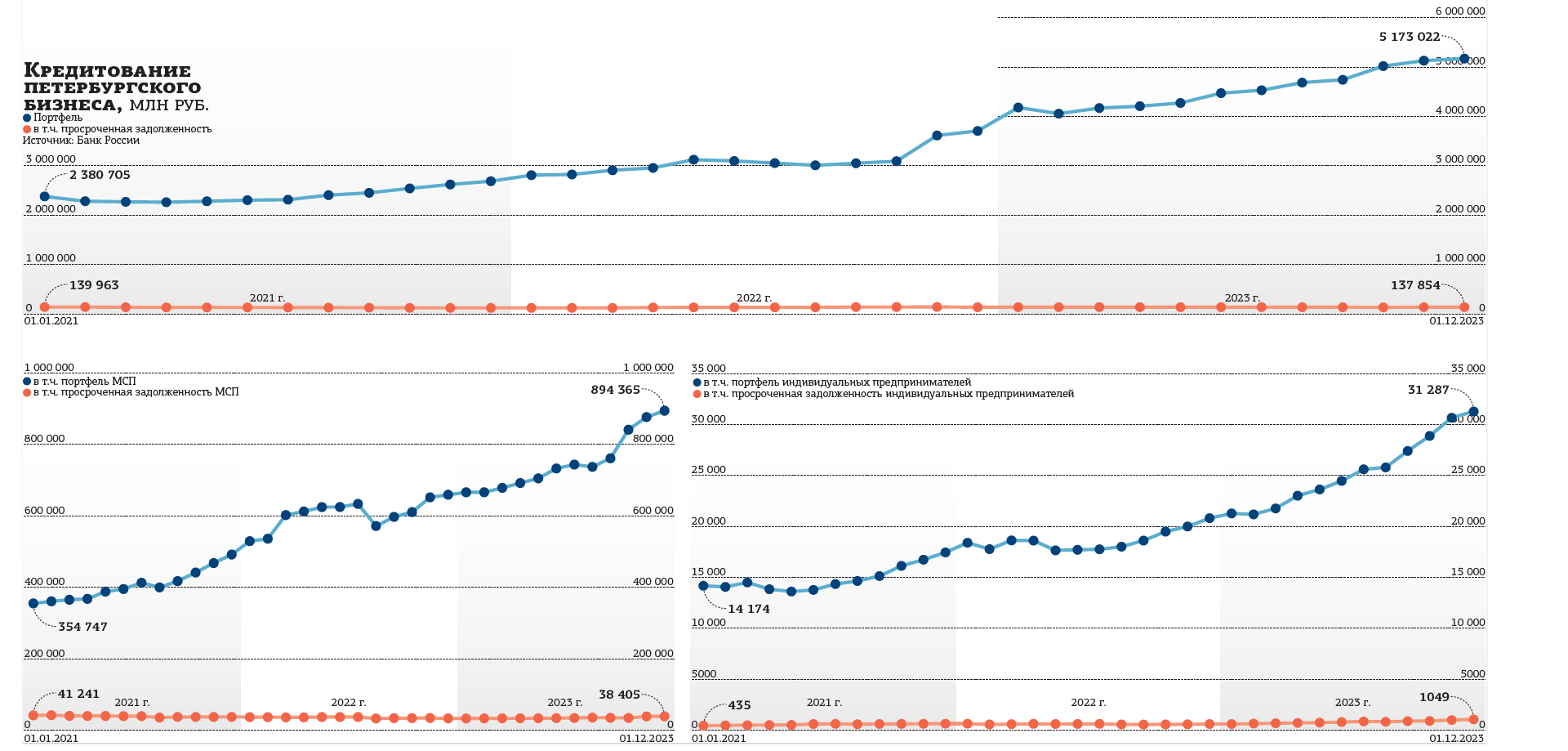

В Петербурге прирост за ноябрь составил 0,8%, или 42 млрд рублей, против 2,2% в октябре, на 110 млрд. В целом за 11 месяцев 2023 года портфель корпоративных кредитов предприятий города вырос на 24% и превысил 5,1 трлн рублей. Ситуацию можно было бы назвать стагнацией: по итогам трудного 2022–го портфель вырос в 1,5 раза, или на 1,3 трлн рублей. Но, вероятнее всего, на такие показатели повлияли аномальные выдачи ссуд в октябре 2022–го (+523 млрд) и апреле (+166 млрд) предприятиям отдельных секторов. С учётом сокращения портфеля в отдельные месяцы (происходило заметное погашение кредитов весной и осенью) среднемесячный прирост в 2022 году составлял 80 млрд, в 2023–м — 90 млрд (то есть фактический прирост на уровне 12,5%).

ЦБ РФ, как и в рознице, настроен решительно из–за высоких темпов роста кредитования. И предполагает, что в 2024 году динамика сократится. Как отметила глава Банка России Эльвира Набиуллина, учитывая, что часть рекордной прибыли сектора пойдёт на дивиденды, другая — и существенная — в капитал кредитных организаций. "Мы ожидаем, что это где–то 1–1,5 трлн рублей, что может позволить банкам продолжать наращивать кредитование экономики в следующем году, — заявила она. — Мы ожидаем, что кредиты будут расти более сбалансированным темпом — 5–10%".

В каких отраслях вырос спрос на кредиты

Итоги года банковским сообществом пока не подведены. И прогнозы банкиры на 2024 год давать боятся даже с рядом допущений. Например, ещё осенью отмечался повышенный спрос на финансирование со стороны девелоперов. И предполагалось, что в ближайшее время сектор покажет исключительно положительную динамику. После заявлений и решений со стороны правительства об ужесточении правил льготной ипотеки кредитование данного сегмента в некоторых банках было поставлено на пересмотр. До момента определения конкретики, как будет развиваться ситуация с субсидируемыми программами до и после июля 2024–го. И для региона это может стать не очень хорошим сигналом.

Так, как отмечал в своём обзоре СЗГУ ЦБ РФ, на Северо–Западе наибольшее влияние на динамику показателей оказывает рост кредитного портфеля предприятий в сфере торговли и операций с недвижимым имуществом. Впрочем, сектор нефтегаза занимает более доминирующую роль (но конкурировать за таких клиентов банки не могут — исторически перемещение таких компаний от одного кредитора к другому не принято). С другой стороны, выделить наиболее перспективные направления деятельности корпоративных клиентов сейчас затруднительно: статистику серьёзно искажает промышленность, связанная с госзаказом. Тем более что заказчик активно применяет схемы авансирования, что чаще всего отменяет необходимость в привлечении кредитных средств. Впрочем, за счёт этого кредиторы наращивают комиссионные доходы, в том числе по банковским гарантиям.

Как отметили в пресс–службе Сбербанка, кредитный портфель клиентов Северо–Западного банка за 11 месяцев 2023 года составил 1,55 трлн рублей, что более чем на 32% выше по отношению к аналогичному периоду 2022 года. На долю предприятий Петербурга приходится порядка 29% портфеля, или 449 млрд рублей (+37%).

В Петербурге портфель вырос в 2,9 раза, достигнув 110 млрд рублей. Наибольший объём прироста приходится на сектор строительства и недвижимости (25%), промышленность (21%), сферу торговли и услуг (12,5%), сельское хозяйство (14,1%). Рост кредитования малого и микробизнеса составил 83%. Это более чем в 2 раза превышает темпы прошлого года.

В банке "Санкт–Петербург" корпоративный кредитный портфель за 9 месяцев 2023–го вырос на 21% (или +14,4% без учёта валютной переоценки), превысив 502 млрд рублей. На его долю приходится 76% общего портфеля.

За минувший год заметно набрал популярность тренд кредитования в дружественных валютах, хотя объёмы по сравнению с рублёвым кредитованием не так высоки. Например, в Сбербанке по Петербургу кредитный портфель в юанях составляет 3,7% от объёма портфеля в рублях. В целом по Северо–Западу эта доля выше — 12,7%.