Выручка коллекторов СЗФО за год выросла вчетверо. Причина в росте доходов должников на фоне ухудшения ситуации на рынке розничного кредитования.

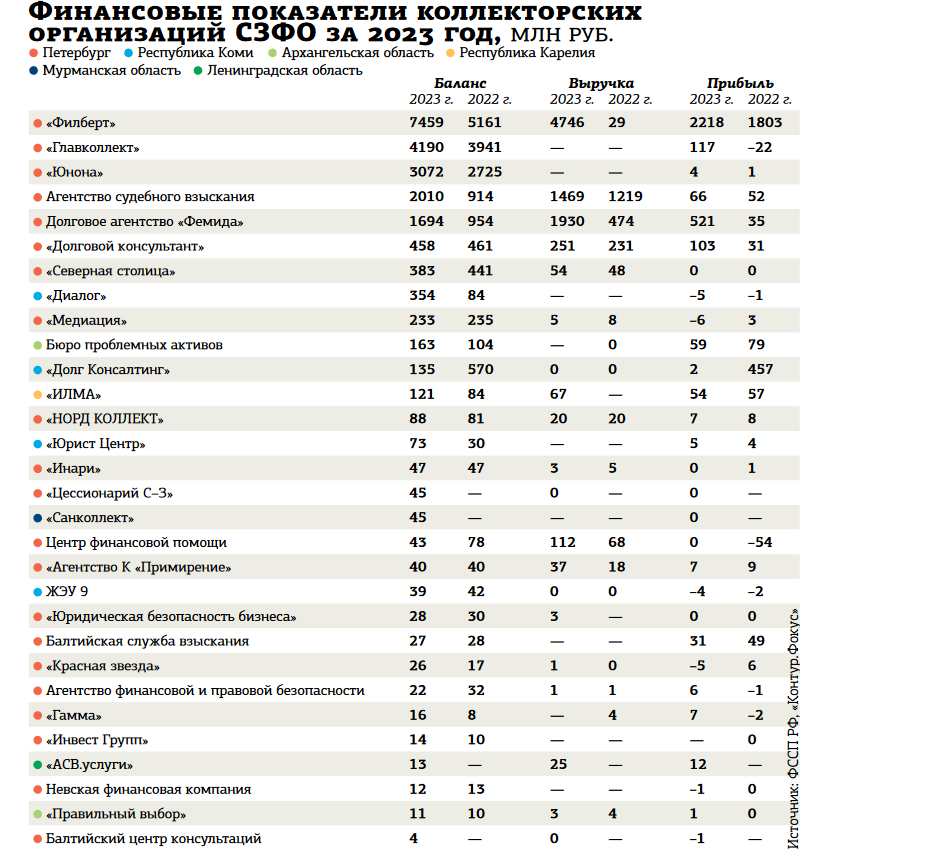

Коллекторские агентства, зарегистрированные на территории СЗФО (с февраля 2024 года официально они стали называться профессиональными коллекторскими организациями, ПКО), по итогам 2023 года увеличили активы на 29%, или 4,9 млрд рублей, до 20,9 млрд. Совокупная чистая прибыль выросла на 685 млн (+27%), превысив отметку 3,2 млрд. Вместе с тем выручка показала существенный рост, в 4 раза (+6,6 млрд), до 8,7 млрд. Такие выводы можно сделать, изучив финансовую отчётность компаний за 2022–2023 годы.

Профессиональные взыскатели помогают бюджету города

В СЗФО зарегистрированы 30 ПКО, из них 21 — в Петербурге. В Вологодской, Новгородской и Псковской областях нет ни одной коллекторской компании. В минувшем году из реестра ФССП оказалась исключена единственная компания из Калининградской области и две — из Петербурга. Всего за время существования реестра с 2017 года добровольно или принудительно из него были исключены 10 петербургских организаций.

В количественном выражении коллекторы СЗФО занимают 6% общего количества взыскателей в РФ (согласно реестру ФССП, сегодня в нём числится 489 организаций). При этом в федеральном округе петербургские коллекторы обеспечивают 95% всех финансовых показателей.

Год назад у местных коллекторов ситуация с финансовыми показателями складывалась хуже. Совокупные активы петербургских ПКО за 2022 год по сравнению с 2021–м сократились на 23%, прибыль увеличилась всего на 17%, а динамика выручки была в 2 раза хуже текущей. Тогда участники рынка объясняли результаты законодательными ограничениями (действовал мораторий на банкротство, кредиторы активно предлагали заёмщикам программы реструктуризации или государственные кредитные каникулы). В 2023 году все ограничения были сняты, однако осенью рынок столкнулся с ростом неплатежей из–за удорожания кредитов и ужесточением уже со стороны регулятора. ЦБ РФ также стал ограничивать кредитование граждан с высокой долговой нагрузкой. И именно они, столкнувшись с невозможностью оформить новую ссуду для погашения предыдущей, стали наполнять просроченные банковские портфели.

Эксперты спорят, какой из показателей — активы или выручка — более точно показывает успешность деятельности ПКО, которые специализируются на взыскании просроченной задолженности. Коллекторы могут как выкупать долги, так и выступать посредниками между должником и кредитором, зарабатывая на комиссионных. Единой нормы в российских стандартах бухгалтерского учёта для коллекторов не существует: какие–то компании, приобретая долг, могут относить его к активам, а поступающие в погашение платежи отражать в выручке или в активах. ПКО, работающие по агентской схеме, как правило, все деньги относят к выручке, но могут быть и исключения. В любом случае поступления в бюджет Петербурга от ПКО в виде налога на прибыль по итогам 2023 года должны были вырасти в 1,6 раза и превысить 0,5 млрд рублей.

Кто не платит по кредитам

По оценке ЦБ РФ, за 2023 год просроченная банковская розничная задолженность в СЗФО увеличилась всего на 4,3% (в Петербурге — на 3,5%) и составила 107 млрд рублей (41 млрд в городе). За январь–март текущего года темп прироста достиг уже 1% и 2% соответственно, что в годовом выражении может быть эквивалентно динамике 4% по СЗФО и 8% в регионе.

Однако, если сравнивать с результатами по итогам 2022 года (13% по СЗФО и 7% в городе), то получается, что именно 2022 год был самым трудным для кредиторов — они накапливали неплатежи. Вероятно, со снижением темпов прироста просроченной задолженности в 2023–м в этом им помогли ПКО, чем и объясняется такой прирост финансовых показателей.

Стоит отметить, что часть коллекторских организаций работает в корпоративном сегменте (его проблемный портфель за 2023 год в СЗФО увеличился на 0,5%, до 204 млрд, в Петербурге — на 2%, до 141 млрд). Другие ПКО — с долгами микрофинансового сектора (Банк России не раскрывает региональную статистику по МФО, но в целом по стране в 2023 году микрозаймов было выдано на 1 трлн рублей при доле просроченных ссуд в среднем 34%). Доля Петербурга в этих цифрах колеблется в диапазоне 5–10%, то есть дополнительно этот сектор может давать ещё 17–34 млрд просроченных платежей.

И хотя регулятор в своих обзорах отмечает постепенное снижение темпов роста кредитных портфелей банков и МФО, минувший год оказался рекордным по выдачам. Формально доля просроченных кредитов в розничном портфеле в Петербурге за год снизилась с 3 до 2%. Однако даже при сохранении её на столь низком уровне постепенно часть ранее выданных ссуд будет переходить в разряд необслуживаемых. Таким образом, кредиторы активно продолжают кредитовать население и бизнес, заёмщики, столкнувшись с финансовыми трудностями, перестают платить. И зарабатывать на этом начинают коллекторские организации.

Перспективы роста коллекторского бизнеса

Ряд опрошенных "ДП" участников рынка взыскания замечают, что сознательность должников постепенно повышается. Так, директор департамента аналитики и рисков сервиса по возврату просроченной задолженности ID Collect Андрей Савгуров отмечает положительную динамику платёжной дисциплины должников. По данным НАПКА, средний платёж должника в счёт погашения просроченного долга по итогам I квартала 2024 года вырос на 13,8% по сравнению с цифрами на начало января и превысил 5 тыс. рублей. "По нашим оценкам, у такой динамики две основные причины — рост реальных располагаемых доходов населения и масштабирование программ лояльности для должников со стороны взыскателей", — говорит Савгуров. К ним относятся различные рассрочки, дисконты и сочетание этих опций. По оценке эксперта, средний платёж должников по итогам года может вырасти ещё на 10–15% в зависимости от региона, если макроэкономическая конъюнктура будет оставаться стабильной.

Петербург по платёжной дисциплине находится в первой десятке. Для сравнения: в Краснодарском крае розничная просроченная банковская задолженность за 2023 год выросла на 6%, то есть в 2 раза сильнее, чем в Петербурге.

"На наш взгляд, в 2024 году не стоит ожидать существенных изменений платёжной дисциплины заёмщиков: мы предполагаем, что уровень просроченной задолженности останется примерно таким же либо с несущественным отклонением к предыдущему году, — полагает управляющий директор МФК “Лайм–Займ” Олеся Киселёва. — По крайней мере каких–либо предпосылок для критических ухудшений мы не наблюдаем".

"На развитие рынка взыскания влияет экономика: когда она стабильна и растёт, количество клиентов коллекторских агентств снижается, — полагает руководитель отдела судопроизводства “Интел Коллект” Анна Белкина. — Это работает и в обратную сторону: если экономика стагнирует или снижается, спрос на услуги взыскания растёт".

“

Рост активов профессиональных взыскателей свидетельствует, что коллекторы играют важную роль на рынке урегулирования проблемных долгов. Ситуация с неплатежами по кредитам и займам продолжает ухудшаться, но уже без резких колебаний, как это происходило в 2020–м или 2022–м. Вместе с тем есть и положительная сторона: должники начинают самостоятельно инициировать урегулирование, что и сказывается на выручке профессиональных коллекторов.

Денис Аксёнов

генеральный директор профессиональной коллекторской организации "Долговой консультант"

“

Мы наблюдаем рост количества обращений граждан за заключением брачных договоров. Инициаторами нередко выступают не только сами супруги (будущие или нынешние), а их будущий кредитор. Вероятно, это следствие изменения риск–политики банков: в договоре можно определить солидарную ответственность по кредиту или же только одного из них. Это может зависеть, например, от персональной кредитной истории — один из супругов может быть платёжеспособным заёмщиком и отвечать требованиям кредитора, тогда как другой дисциплину погашения долгов в прошлом мог и нарушать.

Мария Терехова

президент Нотариальной палаты Петербурга