Объем размещения рублевых облигаций в октябре стал максимальным с января — 245 млрд рублей. Но активность эмитентов в Петербурге осталась низкой. "ДП" разбирался в причинах такого поведения петербургских игроков.

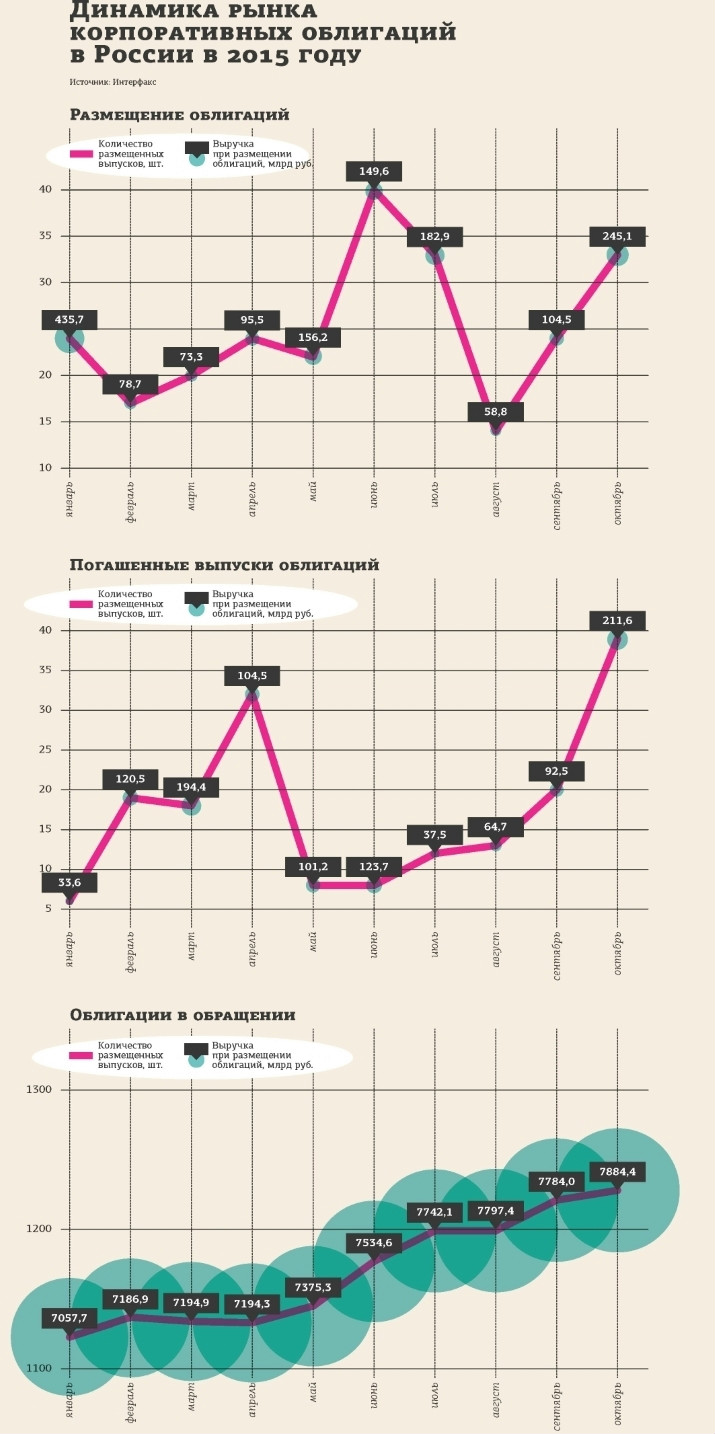

Октябрь стал самым успешным месяцем в году по числу и объему размещенных облигаций. В прошлом месяце, по данным Интерфакса, было размещено 33 выпуска только корпоративных облигаций на 245 млрд рублей. По объему это почти в 2 раза больше, чем в среднем за месяц в текущем году, если не учитывать размещения в январе облигаций "Роснефти" на 350 млрд рублей.

Окно возможностей

В настоящее время первичные размещения облигаций проходят при высоком спросе с переподпиской в связи с тем, что на рынке сформированы стойкие ожидания продолжения тренда на снижение ставки Центробанка РФ, говорит директор дирекции операций на финансовых рынках банка "Санкт–Петербург" Алексей Теплоухов. Он отмечает, что сейчас весьма подходящее время для того, чтобы инвестировать в рублевые облигации, поскольку ожидается, что регулятор продолжит снижать ставку и в следующем, 2016 году. "Компании пользуются этим окном возможностей. Большую часть 2015 года это окно для первичных размещений было фактически закрыто из–за высоких ставок на рынке и неопределенных перспектив экономики страны, а в октябре ситуация несколько поменялась", — рассуждает Алексей Теплоухов.

Октябрь стал хорошим месяцем для долговых ценных бумаг из–за уменьшения волатильности рубля, стабилизации цены на нефть и нормализации ситуации на Украине, которая все больше приобретает характер замороженного конфликта, добавляет аналитик QB Finance Мадина Абаева. По ее мнению, российская экономика начинает адаптироваться к кризису, появились размещения на внешнем долговом рынке, среди которых крупные выпуски еврооблигаций "Газпрома" и ГМК "Норильский никель".

Любопытно, что эмитенты не только активно размещали бумаги — число и объем погашений корпоративных облигаций в октябре также стали рекордными в 2015 году. Всего было погашено 39 выпусков, объем платежей составил 211,7 млрд рублей. Так что можно предположить, что еще одной причиной активности размещений послужила потребность эмитентов в рефинансировании старых облигационных займов.

Без рекордов

В Петербурге же эмитенты не были столь активны. "В октябре прошло размещение двух выпусков облигаций "Силовых машин" на 10 млрд рублей, но это максимум за месяц для компаний, зарегистрированных в нашем городе, — говорит руководитель аналитической службы ИК "Доходъ" Всеволод Лобов. В сентябре облигации размещали компании "Балтийский лизинг" и "Лента" на общую сумму 9 млрд рублей. Всего в текущем году "Балтийский лизинг" привлек на рынке 11 млрд рублей, "Лента" — 10 млрд рублей. В апреле "О'Кей" привлек 5 млрд рублей, в июле "Ленэнерго" разместило облигаций на 2,4 млрд рублей, приводит данные Всеволод Лобов. "Размещения облигаций петербургских компаний проходят по ставкам выше 11,5% годовых, что довольно много. В следующем году можно будет сэкономить 2–3%", — оценивает он. Петербург всегда был активен в размещении бумаг стройкомпаний, но в текущей экономической ситуации компании снижают инвестиции в новые проекты и больше склонны платить дивиденды, чем занимать на рынке, что вполне объяснимо. Поэтому, как замечает Всеволод Лобов, сейчас активность проявляют лишь ретейлеры, продолжающие экспансию в регионы.

Некоторые петербургские эмитенты сейчас испытывают финансовые трудности. Так, две компании группы "Балтийский берег" намерены подать иски о собственном банкротстве. При этом у ЗАО "Балтийский берег" есть непогашенная часть выпуска облигаций. "В обращении у нас облигаций примерно на 850 млн рублей. Решение о подаче иска было принято очень оперативно, поэтому пока конкретные планы по дальнейшему погашению облигаций озвучить не можем. Но у компании есть заинтересованность в полном исполнении своих обязательств перед кредиторами, поскольку после прохождения процедуры финансового оздоровления мы намерены дальше работать на рынке", — сообщили в ЗАО "Балтийский берег".

Михаил Паршин, начальник отдела внебиржевых операций "Алор брокер", полагает, что ситуация с "Балтийским берегом" вряд ли существенно повлияет на рынок: у каждой компании своя кредитная история, "Балтийский берег" не столь связан с другими эмитентами региона, чтобы серьезно ухудшить их финансовое положение.