На морских линиях образовались очереди на свободные контейнеры. Дошло до того, что цена на перевозку стала выше, чем на сам товар.

Надежды участников ВЭД на стабилизацию ситуации после китайского Нового года разбились вдребезги. На морских линиях по–прежнему сохраняется напряжённая обстановка с контейнерами. Более того, дефицит порожнего оборудования уже назревает не только на импорт из Юго–Восточной Азии, но и на экспорт российской продукции в страны Америки, говорят специалисты.

"При отправке морем контейнер бронируется за месяц, потом ещё порядка 45 дней в пути. Это очень долго. Импортёры готовы переплатить, лишь бы контейнер выплыл через 5–7 дней", — описывает ситуацию генеральный директор таможенного брокера Meridian Жанна Лучко.

Оживление мировой торговли после локдауна в 2020 году носило стихийный характер. В то время как одни страны открывали границы, другие, наоборот, закрывали. Новые вспышки заболеваний служили поводом для экстренного введения повторных ограничений. В условиях непредсказуемости грузопотоки распределялись хаотично.

Ситуация накалилась, когда в марте–2020 от пандемии стал отходить Китай. Экспортёры из Поднебесной большими партиями начали переправлять товары в США и Европу. Поставки же в обратном направлении традиционно шли в гораздо более скромных масштабах. В результате в середине 2020 года мир накрыл глобальный дефицит контейнеров, который достиг пика в декабре.

"Для контейнерных перевозок необходимы обратные загрузки. Если Китай как отправляет, так и принимает грузы, то у США импорт превышает экспорт. А пустые контейнеры обратно отправлять нецелесообразно. Это является одной из основных причин нехватки тары", — объясняет доцент факультета таможенного администрирования и безопасности СЗИУ РАНХиГС Владимир Николаев.

Прирост импортных грузов в портах Америки, по словам экспертов, сейчас достигает 40–50%. Не на руку участникам ВЭД из Северо–Запада играет и нехватка рабочей силы за рубежом: из–за коронавируса там прокатилась волна сокращений. В морских портах попросту не хватает рук для обработки приходящих судов. Период ожидания составляет от пары дней до нескольких недель. Это затягивает сроки возврата контейнеров и опять же порождает дефицит.

"Пароходы стоят в очередях на обработку, транзитное время увеличивается, оборачиваемость оборудования ухудшается. Всё это и создаёт дефицит", — рассказывает коммерческий директор терминального комплекса "Русмарин–Форвардинг" Станислав Ермаков.

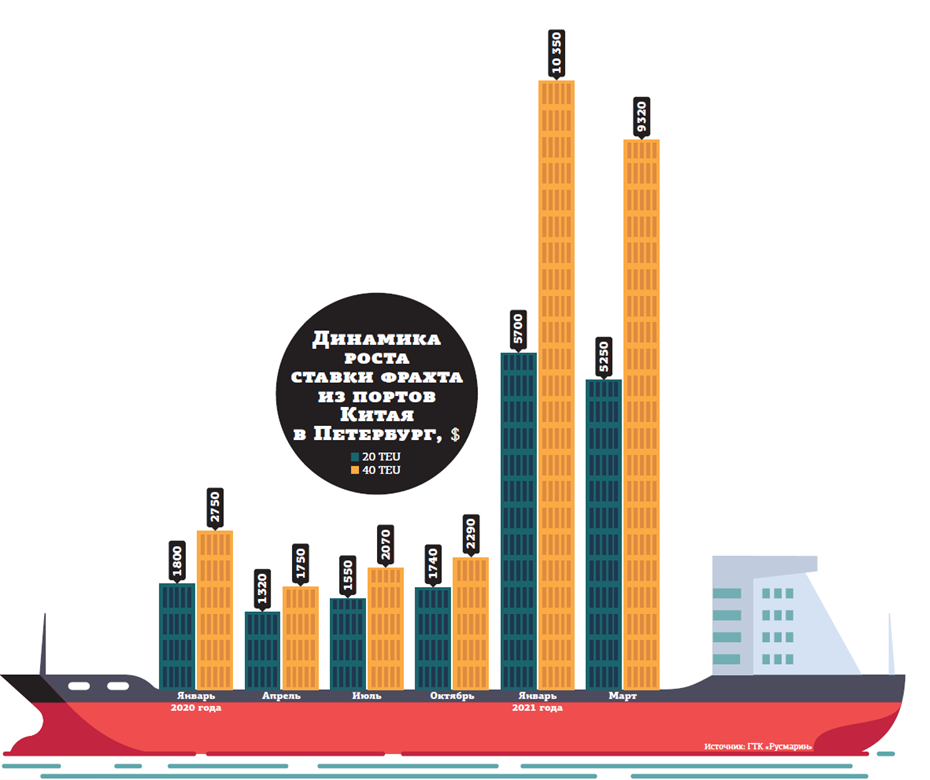

Дефицит порождает рост тарифов

Из–за нехватки порожнего оборудования вверх поползли ставки фрахта. Если до октября 2020 года стоимость доставки 40–футового контейнера из КНР составляла $1,8–2 тыс., то сейчас уже доходит до $12 тыс. Это спровоцировало рост цен на морские грузоперевозки по всему миру. Тарифы из портов Петербурга и Ленобласти в среднем увеличились на $1–1,5 тыс. Морские линии вводят дополнительную плату за ускоренный поиск контейнера. За такую "VIP–отправку" владельцам грузов предлагается доплатить ещё $1 тыс. Скачок спотовых ставок на фоне всеобщего дефицита контейнеров породил панические настроения у участников ВЭД. Мало того что несоизмеримо выросла стоимость доставки, так ещё и ждать своей очереди приходится порой до 5 недель. Добавим, что после закрытия границ часть контейнеровозов была снята с линии за ненадобностью. Позже, чтобы возместить убытки за простой, владельцы судов взяли курс на более прибыльные маршруты, в числе которых как раз таки Китай — США.

В этот момент активизировались недобросовестные перевозчики. Они предлагали клиентам доставку морем по "вкусной" цене, в разы ниже среднерыночной. Но ни один из таких грузов не покинул пределы российской Балтики. "Очень многие предлагали нерабочие, более дешёвые ставки, по которым было невозможно уехать. Наши клиенты приходили с такими ставками от конкурентов с просроченными сроками поставки", — подтверждает специалист по международным перевозкам ООО "Кредо Транс" Полина Спасова.

Тариф на экспедирование товаров по морю формируется из множества факторов, говорят специалисты. Учитывается объём перевозной ёмкости — контейнера, порт отправления и точка прибытия. Ставка фрахта также зависит от протяжённости маршрута и его специфики. Если судно идёт через район вооружённого конфликта, ставка, соответственно, вырастает. Кроме того, в каждой стране установлен свой размер пошлин, взимаемых с проходящих судов. Самыми дорогими участками на морской карте мира считаются Панамский канал и пролив Босфор. Цена изменится в большую сторону и в том случае, если груз требует специального оборудования, например морозильной камеры.

Помимо фиксированной части есть доплаты за топливо и масло, терминальную обработку груза и документационный сбор. Кроме того, в конечную стоимость включена маржа транспортной компании. Ни один перевозчик не будет работать себе в убыток. Поэтому чересчур низкая цена уже должна насторожить клиента. Хорошие скидки могут предложить разве что крупные логистические предприятия — за счёт высокой загруженности морских линий они покупают фрахт на льготных условиях.

Самолёт уже дешевле

"Рост затрат на логистику приводит также к увеличению затрат на растаможку. В зависимости от типа груза и ставок пошлин каждая дополнительная $1 тыс. за транспортировку контейнера приводит к увеличению таможенных платежей на $300– 400. Такая сумма несущественна при стоимости товара, скажем, от $100 тыс., но если вся партия обходится импортёру в $5–6 тыс., то и эти три–четыре сотни долларов играют существенную роль в формировании себестоимости", — рассказывает Жанна Лучко. Впрочем, есть и альтернатива морским перевозкам. С ростом ставки фрахта повысилась конкурентоспособность авиатранспорта. "Морские грузоперевозки уже сравнялись в цене с авиа. Если это грузы до 200 кг, то их можно и по воздуху отправить. Также нельзя сбрасывать со счетов железную дорогу. Тот же Китай активно развивает транзит через Россию", — говорит Владимир Николаев. Дошло до того, что переправка морем порой стоит дороже, чем сам груз. "Многие потенциальные заказчики отказываются от поставки вовсе, сокращают объёмы или откладывают сделку на неопределённый срок, — говорит генеральный директор ООО “ЛК Мультитранспорт” Людмила Корсуновская. — Ситуация постепенно выправляется, но очень медленно: сроки ожидания контейнера под загрузку сократились, а цены понемногу снижаются. Но всё равно они значительно выше, чем год назад, и довольно нестабильны".

Транспортный кризис коснулся всех участников ВЭД. Вопрос в том, на чьи плечи легли финансовые издержки. "Проблема есть со второго полугодия 2020 года при импорте у иностранных поставщиков. На цене поставок это не отразилось, что связано с долгосрочными контрактами и базисом поставки. То есть по факту затраты выросли, но их на себя берут поставщики", — рассказал "ДП" представитель золотодобывающей компании "Полиметалл".

Помимо эпидемиологической обстановки ситуация с дефицитом грузового оборудования зависит и от хода торговой войны между США и Китаем. Кроме того, разрядить обстановку помог бы выпуск новых контейнеров. "По нашим оценкам, такая ситуация может сохраниться до начала III квартала 2021 года", — предполагает директор по стратегии и развитию транспортной группы Fesco Максим Шишков.