Рынок микрозаймов продолжает расти, не глядя на кризис, — портфель МФО за три квартала вырос с 50 млрд до 62,4 млрд рублей. Темпы прироста упали, но остаются, в отличие от банковского сектора, положительными. Растет и доверие клиентов, которым не дали обычный кредит, поскольку рынок "белеет" на глазах. Но не для банков, которые пока не спешат давать МФО кредиты на развитие.

Микрокредитование, несмотря на падение темпов, продолжает расти в пику кризису и банковскому кредитованию. Клиенты, которым отказывают в банках из-за более высоких требований в кризис, находят спасение в МФО. Помогло и то, что за год рынок благодаря вниманию ЦБ существенно "побелел", и микрофинансистов перестали считать рвачами-ростовщиками, говорят участники рынка, встретившиеся на конференции "Микрофинансирование. Версия 2.0. Перезагрузка".

По данным ЦБ на конец сентября, которые представил начальник главного управления рынка микрофинансирования и методологии финансовой доступности Михаил Мамута, портфель МФО составил 62,4 млрд рублей, кредитно-потребительских кооперативов — 55,5 млрд рублей, ломбардов — 27,8 млрд рублей.

Показательна и отчетность

СРО "МиР"

, объединяющей таких крупных игроков рынка, как "Домашние деньги", "МигКредит" и MoneyMan. На конец сентября совокупный портфель 220 организаций, объединенных в СРО, вырос до 22,86 млрд рублей. При этом, по данным Национального агентства финансовых исследований, за три квартала из общего реестра МФО как добровольно, так и принудительно удалено больше 1,4 тыс. компаний — рынок сократился на 20%.

Статистика СРО "МиР" самая показательная, поскольку содержит данные исключительно от коммерческих организаций, Центробанк же считает и государственные НКО, занимающиеся поддержкой бизнеса, отмечает Андрей Паранич.

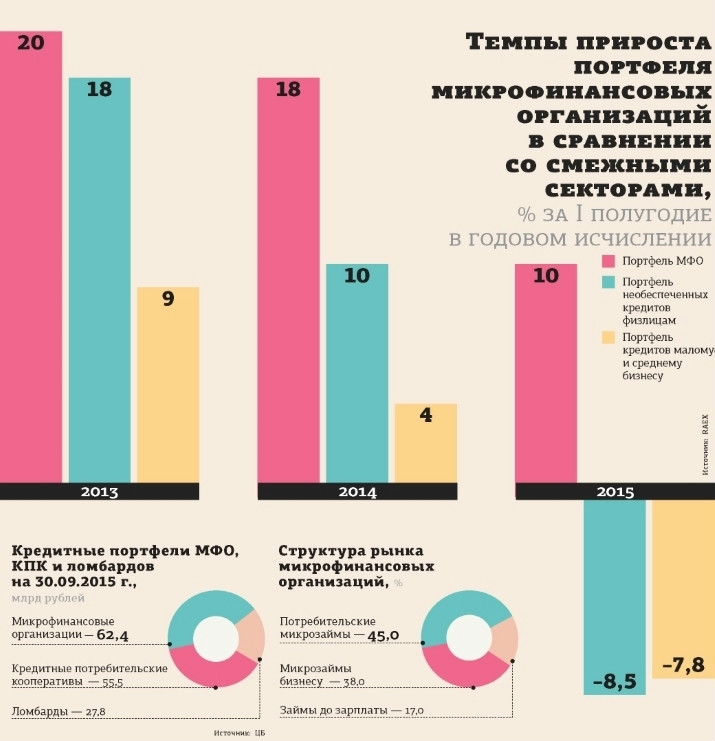

По оценке управляющего директора по банковским рейтингам агентства RAEX Станислава Волкова, за полгода направление МФО выросло на 10%, хотя в сравнении с предыдущим годом темп упал на 8 процентных пунктов. За первое полугодие совокупный портфель вырос с 50 млрд до 55 млрд рублей, из них большая часть приходится на потребительские микрозаймы — более 25 млрд рублей. За тот же период кредитование физлиц банками упало на 8,5%, а выдача кредитов малому и среднему бизнесу снизилась на 7,8%.

Темпы роста портфелей МФО, банковских крежитов физлицам и малому бизнесу

Источник: данные RAEX

Рост кредитования со стороны МФО участники рынка объясняют продолжающимся перетоком клиентов из банков, которые из-за кризиса и рисков невозврата ужесточили оценку заемщиков. К тому же МФО помогает так называемый принцип пропорционального регулирования, отметил зампредседателя ЦБ Владимир Чистюхин: портфели МФО не такие большие, а потому и регулятор пока не столь придирчив. Еще один фактор — микрофинансисты в массовом сознании перестали слыть ростовщиками, к чему привело постоянное освещение темы в СМИ.

Еще один положительный момент, который отмечает Андрей Паранич, — сокращение проблемных долгов. Портфели МФО не просто растут, но и становятся качественнее. По данным Национального бюро кредитных историй, за 9 месяцев доля невыплаченных дольше 30 дней долгов упала с 33,5 до 29,2%. Это опять же объясняется приходом заемщиков из банков и растущими темпами. Более того, среднюю температуру по больнице часто портят отдельные игроки — доля просрочки скачет от 10 до 40%, говорит президент СРО "МиР".

В ближайшие 1,5 года одним из драйверов роста станет распространение онлайн-кредитования, солидарны игроки рынка. Уже сейчас компании, взявшие такую модель на вооружение, растут быстрее. Так, например, портфель MoneyMan за полгода, по данным RAEX, вырос на 144%, до 621 млн рублей, ООО "Займо" — на 120%, до 181 млн рублей, ООО "Панда" — на 257%, правда, лишь до 98 млн рублей.

Доля таких займов в совокупном портфеле СРО "МиР" за три квартала выросла с 3 до 7,5%. Абсолютные цифры выглядят не столь внушительно, поскольку речь идет о "займах до зарплаты", суммы и сроки которых сравнительно небольшие.

А вот микрокредитование малого бизнеса с начала года продолжает падать. По данным RAEX, темпы прироста снизились с 10% в первом полугодии 2014 года до 5% в первом полугодии 2015 года. Свою роль сыграли и снижение деловой активности, и государственные институты поддержки с фиксированными низкими ставками. Активность снизили и сами МФО из-за проблем с привлечением капитала — нечем занимать.

По оценке СРО "МиР", на долю банковских кредитов пришлось 45,7% от общего объема фондирования МФО, еще 44,3% — средства учредителей МФО, всего 9,3% МФО получили от сторонних частных инвесторов. Как говорит управляющий партнер Национального агентства финансовых исследований Павел Самиев, банки пока занимают микрофинансистам не слишком охотно, поскольку не видят достаточных гарантий возврата средств. Особенно со стороны МФО, кредитующих бизнес.

Источники фондирования МФО

Источник: данные СРО "МиР"

С ним солидарен и Станислав Волков из Raex, который говорит, что требования закона для микрозаймов бизнесу должны быть расширены, в том числе за счет увеличения максимальной суммы и определения стандартов работы с банками. Сами банкиры говорят, что даже после разработки таких стандартов потребуется какое-то время, пока накопится некая критическая масса отчетности МФО, аудированной Центробанком, — в общем, нужна прозрачность.

Несмотря на все сложности, в RAEX прогнозируют, что к концу года портфель МФО вырастет на 25%, до 63 млрд рублей, а в 2016 году еще на 20% — до 76 млрд рублей. Это произойдет из-за увеличения доли рынка государственных компаний с привлекательными ставками и опережающего роста онлайн-кредитования.