В прошлом году инвесторы предпочитали акции российских компаний с заработками в валюте и затратами в рублях. В текущем году эти предпочтения, скорее всего, сохранятся.

Участники российского фондового рынка в прошлом году с тревогой следили за политическими перипетиями, падением цен на сырье и снижением курса рубля. Между тем по итогам года рублевые котировки акций в среднем все же вышли в плюс. Индекс ММВБ закончил год чуть выше 1761 пункта, прибавив за 12 месяцев 26%. Индекс РТС, который учитывает котировки российских "голубых фишек" в долларах США, потерял за то же время более 4%, его значение по состоянию на 30 декабря 2015 года составило 757 пунктов.

Позитивные фишки

Российский рубль за год подешевел почти на 31% относительно выросшего к большинству мировых валют доллара США. В последний торговый день года цена американского доллара расчетами "завтра" на Московской бирже остановилась на отметке 73,59 рубля.

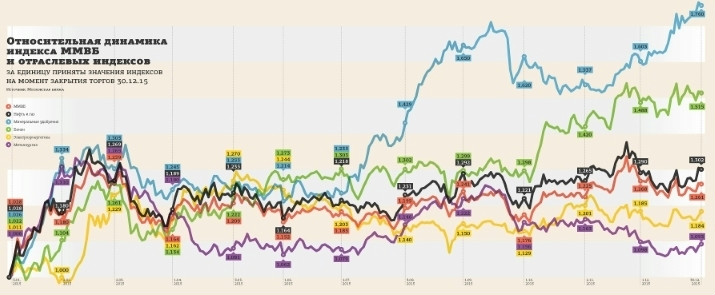

Дешевый рубль, с одной стороны, обесценивает внутренние активы в пересчете на валюту, но с другой — снижает расходы компаний–производителей и увеличивает их прибыль, при условии что зарабатывают они на внешних рынках. В итоге на волне дешевого рубля в 2015 году взлетели акции экспортеров, среди которых производители удобрений, например "Акрон" и "ФосАгро". Обыкновенные акции этих эмитентов завершили год на отметках 3779 и 2821 рубль соответственно, прибавив в цене за год 110 и 70%. В целом индекс ММВБ "Минеральные удобрения" стал лидером роста среди отраслевых индексов и прибавил в 2015 году 76% (см. графики).

Читайте также:

Акции

Как заработать на покупке акций Сбербанка

Популярностью у покупателей пользовались также бумаги Новороссийского морского торгового порта (НМТП): обыкновенные акции выросли за год на 224%, почти до 3,8 рубля. Компания является одним из крупнейших портовых операторов в Европе и обслуживает в основном экспорт сырьевых товаров из России. Тарифы на перевалку грузов у нее привязаны к курсу доллара США, а объем бизнеса при этом растет.

Согласно официальной отчетности, грузооборот группы "НМТП" за 11 месяцев 2015 года вырос на 5% и достиг 128 млн т.

Еще одной доходной идеей года стало импортозамещение. На 73% взлетели котировки акций Трубной металлургической компании, которая заключила договор на поставку труб для "Газпрома". Стоимость акций эмитента к концу года достигла 60,55 рубля.

Тяжкая доляцветных металлов

Между тем металлургические "голубые фишки" в прошедшем году не принесли прибыли своим держателям. Экономика Китая уже не проявляет таких аппетитов на сырье, как раньше, и цены на металлы продолжают падать. Цена меди ушла к отметке $4730 за 1 т, потеряв за год более 24%, алюминий подешевел на 19%, никель — на 42%.

Неудивительно, что бумаги металлургических компаний показали не лучшую динамику даже в рублях, не говоря уже о валютных котировках Так, акции ГМК "Норильский никель" за год подорожали всего на 13% — вдвое меньше, чем вырос индекс ММВБ. Бумаги НЛМК подешевели на 6%, а российские депозитарные расписки на акции компании "Русал" и вовсе рухнули на 37%. При этом отраслевой индекс ММВБ "Металлургия" подрос в 2015 году всего на 9,3%.

По оценкам экспертов, в 2016 году отстающие эмитенты металлургического сектора могут отчасти отыграть падение, которое было слишком сильным даже в условиях сокращения спроса на сырье.

Выживают сильнейшие

Выгодными инвестициями в 2015 году оказались банковские акции. Лидеры роста Сбербанк и "Санкт–Петербург" прибавили за год 84 и 78% соответственно, их обыкновенные акции стоили 101,26 и 43,55 рубля в последний торговый день года. Привилегированные акции щедрого на дивиденды Сбербанка подорожали более чем вдвое — до 76,5 рубля за неголосующую бумагу.

В 5,5 раза взлетели котировки малоликвидных акций банка "Уралсиб". В рамках финансового оздоровления компании 82% ее акций купил Владимир Коган, глава группы "Нефтегазиндустрия".

Глава

Сбербанка Герман Греф в интервью каналу "Россия 24" назвал ситуацию в банковской системе России системным банковским кризисом. Тем временем сам процесс ухода из сектора слабых игроков, с точки зрения руководителя крупнейшего в стране и подконтрольного государству банка, выглядит вполне позитивным. "Мы ожидаем, что в 2016 году еще порядка 10% банков уйдут с рынка, но каких–то серьезных потрясений в банковском секторе не просматривается, если мы не увидим каких–то отклонений от тех прогнозов, которые мы можем делать сегодня", — добавил Герман Греф.

Низкая база

Рассуждая о перспективах акций в 2016 году, эксперты настроены позитивно. Дешевое сырье и слабый рубль уже в основном учтены в ценах торгуемых бумаг, поэтому участники рынка станут пристальнее следить за внутрикорпоративными успехами компаний и размерами предлагаемых дивидендов.

Помимо прочего негативные политические новости 2015 года в текущем году могут быть отыграны в обратную сторону, что подогреет покупки акций.

Отмена международных санкций и эмбарго на импорт, восстановление диалога с западными странами, улучшение отношений с Турцией — все эти события обещают стать факторами роста.

Падение, по мнению аналитиков, может в первой половине года ждать фондовый рынок, здесь ряд инвестиционных домов предлагает рассмотреть вариант, при котором цена нефти уйдет в диапазон $20 – 25 за баррель марки Brent, рубль станет еще слабее, а фондовые индексы образуют новые уровни поддержки.

Между тем по итогам года почти все эксперты ожидают увидеть положительную динамику российских фондовых индексов. Так, БКС оценивает целевой уровень индекса РТС в 830 пунктов, Сбербанк — в 900 пунктов, а, например, аналитики Промсвязьбанка еще более оптимистичны: их прогноз — 1050 пунктов на конец 2016 года.

По индексу ММВБ эксперты Промсвязьбанка предсказывают среднесрочный рост до показателя 2060 – 2340 пунктов. В "Церих Кэпитал Менеджмент" полагают, что выше 1900 пунктов рублевый индекс не поднимется. Данные прогнозы аналитики рассчитывали исходя из предполагаемых цен нефти в коридоре от $40 до $55 за баррель.

По поводу курса доллара мнения экспертов расходятся, рисуя коридор от 60 до 80 рублей за единицу американской валюты по итогам года.

Богдан Зварич, аналитик инвестиционного холдинга "Финам", полагает, что в первой половине 2016 года будут интересны низкорисковые инструменты, такие как вклады и облигации. Это будет обусловлено негативной ситуацией на внешних рынках, в частности снижением цен на рынке энергоносителей. Нефть марки Brent может опуститься к уровню $30 за баррель, что негативно скажется на динамике российских рынков и рубля.

"Во второй половине года мы ожидаем роста рынка энергоносителей до $55 за баррель нефти сорта Brent. Это поддержит российский рынок и российскую валюту. В частности, на наш взгляд, хорошую динамику могут показать нефтегазовый и банковский сектора. Также за счет улучшения ситуации с платежеспособностью населения хороший рост может продемонстрировать ретейл. При этом доллар к концу года может опуститься к уровню 60 рублей, а индекс ММВБ преодолеет уровень 2000 пунктов", — прогнозирует эксперт.