Несмотря на снижение инфляции и дорожающую нефть, Центробанк сохраняет жесткую позицию. Большинство финансистов не ждут снижения ключевой ставки 29 апреля.

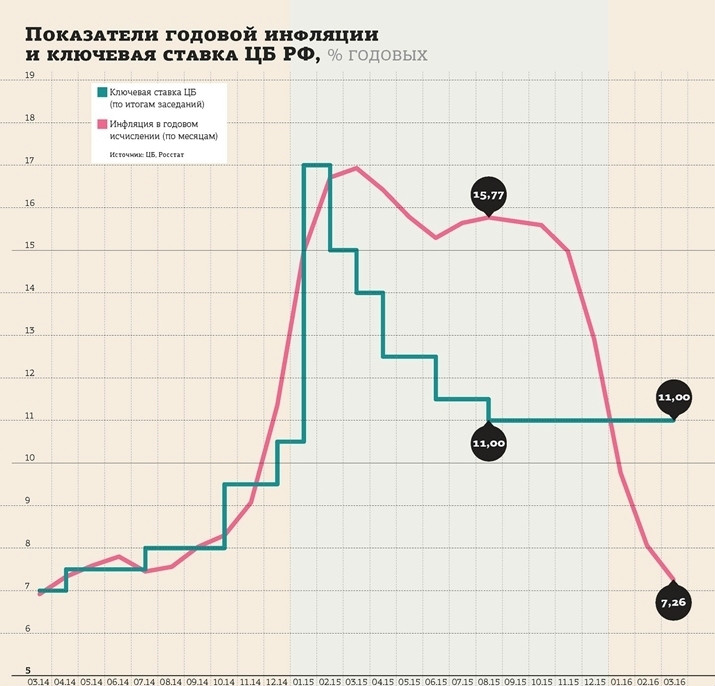

В ближайшую пятницу, 29 апреля, состоится очередное заседание Центробанка РФ по ключевой ставке. С августа прошлого года эта ставка застыла на отметке 11% годовых (см. "Показатели годовой инфляции"). И хотя поводов для ее снижения становится все больше, многие аналитики считают, что в апреле ЦБ снова не решится снизить ставку, опасаясь повышения инфляции. По данным Росстата, инфляция в России в марте замедлилась до 0,5% против 0,6% в феврале и 1% в январе. В результате в годовом выражении инфляция в марте снизилась до 7,3 с 8,1% в феврале и 9,8% в январе. 7,3% — это минимум с апреля 2014 года, однако это почти вдвое выше целевого уровня 4%.

Динамика инфляции в апреле может насторожить Центробанк. По данным Росстата, рост цен в РФ с 12 по 18 апреля ускорился до 0,2%, впервые с начала марта. За предыдущие 5 недель рост цен составил 0,1%, с 1 по 9 марта — 0,2%.

Среди показателей, которые могут смягчить позицию ЦБ, — рост цен на нефть и укрепление рубля, а также падение оборота розничной торговли на 5,4% в I квартале 2016 года. Промпроизводство за этот период упало на 0,6%. Безработица за I квартал выросла с 5,8 до 6%. Зато номинальные зарплаты увеличились в годовом исчислении на 6,1%, что может успокоить регулятора на фоне данных по безработице. Аргументами против понижения ставки станут слабый профицит текущего счета ($11,7 млрд) и тот факт, что банки увеличили спрос на фондирование ЦБ, несмотря на продолжающийся приток депозитов и умеренную кредитную активность.

Максимальная неопределенность

Аналитики интерпретируют перечисленные данные по–разному. Ближайшее заседание Банка России будет наименее предсказуемым по исходу за последние 12 месяцев, уверена старший аналитик ГК Forex Club Алена Афанасьева. "Баланс двух ориентиров ЦБ на текущий момент оказался в равновесном состоянии: и ограничение инфляционного давления, и стимулирование экономического роста сейчас приоритетны. Тем не менее на ближайшем заседании шансы на снижение ставки не так высоки — порядка 30%", — прогнозирует она.

"Снижение ставки ударит по доходам банковского сектора и может усугубить ситуацию в секторе, а также приведет к увеличению оттока капитала на фоне планируемого повышения ставки в США", — добавляет аналитик "Алор Брокер" Алексей Антонов.

Рубль укрепляется не так быстро, как растет нефть, рублевая цена барреля Brent близка к 3 тыс. рублей, что позитивно для российского госбюджета, отметил гендиректор аналитического сообщества ThetaTrading Дмитрий Эдерман. Поэтому, по его словам, снижается актуальность понижения базовой ставки с целью ослабления рубля и повышения рублевой цены нефти.

Обращают внимание аналитики и на высказывания главы Банка России Эльвиры Набиуллиной. "Последнее время Набиуллина много говорит о рисках излишней самоуспокоенности и возможности застрять на привычных, но высоких уровнях инфляции (около 7%). Я рассматриваю это как сигнал, что ЦБ не хочет спешить снижать ставку", — отметил аналитик FxPro Александр Купцикевич.

Пространство снижения

В то же время возможно и снижение ставки на 0,25–0,5 процентного пункта, считает территориальный директор "БКС Премьер" Вадим Исаков.

"Не стоит исключать символического снижения ставки на 0,5%. Более активное снижение ставки должно быть во втором полугодии, когда ЦБ будет лучше видеть инфляционную картину после летней индексации тарифов и полной реализации эффекта от роста акцизов на бензин", — полагает ведущий аналитик Локо–Банка Виталий Лакеев. При консервативном сценарии ставка может быть понижена на 0,5 п.п. уже летом, при оптимистичном — дважды за год на 1 п.п., до 10% годовых, прогнозирует заместитель директора аналитического департамента компании "Альпари" Наталья Мильчакова.

“

Банк России, судя по всему, сменил тактику при изменении ключевой ставки. Если раньше он соизмерял свои действия с изменением инфляции, стараясь удерживать реальную ставку в диапазоне 2–3%, то сейчас он допускает возможность большего увеличения разницы между инфляцией и ключевой ставкой, чтобы в будущем иметь возможность сделать более ощутимое снижение ключевой ставки. Для этого у ЦБ должно сложиться четкое понимание, что рынок нефти стабилизировался и внешний фон не создает дополнительных вызовов.

Денис Давыдов

главный аналитик Nordea Bank

“

Самый сильный аргумент против понижения ставки заключается в том, что в марте банки увеличили доступ к фондированию ЦБ. В распоряжении сектора сейчас находится 4,1 трлн рублей средств ЦБ, что, на наш взгляд, не особенно приемлемо для регулятора. Регулятор подтвердил жесткий курс. Глава ЦБ недавно обратила внимание на среднесрочную стратегию бюджета и бюджетный дефицит, которые представляют риски для инфляционного тренда. Таким образом, мы по–прежнему считаем, что регулятор не понизит ставку ни в конце апреля, ни, возможно, в оставшуюся часть года.

Наталья Орлова

главный аналитик Альфа–Банка