Почти 80% новых клиентов микрофинансовых организаций уже брали кредит в банке. Не справляясь с кредитной нагрузкой или успев испортить себе кредитную историю, заемщики идут за деньгами в МФО.

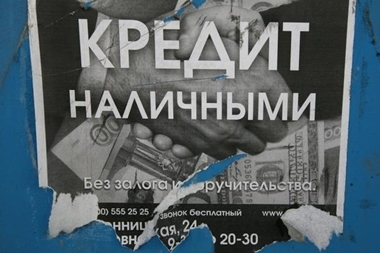

74% новых заемщиков приходят в микрофинансовые организации (МФО), уже имея банковский кредит. Такие данные приводит Объединенное кредитное бюро (ОКБ) и сервис онлайн-кредитования "Е заем" по итогам проведенного исследования кредитных историй клиентов, впервые обратившихся в МФО. Большинство новых заемщиков МФО брали до этого беззалоговые кредиты (наличными — 58,2%, кредитные карты — 40,3% клиентов), а за микрозаймом обращались через 14-15 месяцев после получения последнего кредита.

Согласно исследованию, треть новых заемщиков МФО брали в банках кредиты на суммы до 20 тыс. рублей, что можно сравнить по размеру с займом до зарплаты (около 12 тыс. рублей). 27,5% кредитовались на сумму от 20 тыс. до 50 тыс. рублей, 17,6% — от 50 тыс. до 100 тыс. рублей и 25,3% оформляли кредит на сумму более 100 тыс. рублей.

Эти суммы значительно больше займов, которые можно получить в МФО. Это может означать, что те, кто ранее кредитовался в банках, сейчас не могут получить там кредит и уходят в сегмент МФО. Представители сервиса онлайн-кредитования "Е заем" отмечают, что начиная с 2015 года многие банки ужесточили политику, сконцентрировавшись на кредитовании своих существующих клиентов. Многие заемщики, которые допускали даже небольшие просрочки платежей, не имели подтвержденного "белого" дохода или кредитную нагрузку выше среднего, оказались фактически лишены возможности получить банковский кредит, полагают в компании.

Порочный круг

Читайте также:

Банковский сектор

Заемщик банка–банкрота платит дважды

В настоящий момент более 7 млн россиян имеют просрочку 90 и более дней по текущим кредитам, говорится в исследовании. Из-за снижения реальных доходов многие не могут обслуживать имеющиеся банковские кредиты и берут микрозаймы для внесения очередного платежа. За прошедший год доля таких клиентов выросла с 15 до 23%.

"19,5% заемщиков в Петербурге обращается к нам за средствами для внесения очередного платежа по банковскому кредиту, — говорит Сергей Седов, генеральный директор сервиса онлайн-займов "Робот Займер". — 65% из наших заемщиков когда-либо обращались в банк. Сегодня цель займа “погасить кредит” является одной из лидирующих. Это связано с уменьшением реальных доходов населения, а также с потерей дополнительных или даже основных источников доходов".

"Почти у половины опрошенных наших клиентов есть действующий кредит в банке, — говорит Юрий Провкин, генеральный директор группы компаний "Быстроденьги". — 8% опрошенных не имеют кредита в банке, но в ближайшее время планируют его оформить, а 71% клиентов когда-либо кредитовались в банке".

Еще в одной МФО также более 50% обращающихся клиентов уже имеют кредит или недавно исполнили заемные обязательства. "Нередко к нам обращаются клиенты, которые могут иметь один и более кредитов в банках или займы в других МФО, чтобы перекрыть текущие платежи по другим обязательствам, — говорит Виктория Козак, директор МФО "МигКредит" в Петербурге. — Такая необходимость часто связана с ухудшением финансового положения заемщика и отсутствием возможности провести процедуру рефинансирования в банке. Для некоторых обращение в МФО — это возможность исправить свою кредитную историю, испорченную ранее".

По данным

Национального бюро кредитных историй

(НБКИ), за год число петербуржцев, которые выплачивают от двух до четырех кредитов, уменьшилось почти на 30%, до 272 тыс. человек, а число заемщиков с пятью и более действующими кредитными обязательствами упало на 40%, до 13 тыс. человек. "Высокий показатель закредитованности в России говорит прежде всего о все еще низком уровне финансовой грамотности граждан, которые зачастую при помощи новых займов пытаются погасить старые, не осознавая, что нужно сначала закрыть текущие кредитные обязательства, а потом занимать снова, — говорит Андрей Петков, генеральный директор глобального бизнеса МФО "Честное слово". — Также рост количества кредитов у одного заемщика может означать снижение уровня жизни и покупательной способности населения".

Плохие долги

Уровень просрочки по займам МФО в России на 1 апреля 2016 года составил 24,8% (данные НБКИ). Снижение по сравнению с IV кварталом 2015 года составило 1,7%. В Петербурге на отчетную дату 36,1% непогашенных микрокредитов МФО просрочены более чем на 90 дней. В отдельных компаниях она находится на уровне 15-17% и практически не менялась за последнее время.

В МФО "

Честное слово

" уровень просроченной задолженности по Петербургу в I квартале 2016 года составил 19%. В МФО "Займер" доля "плохих" долгов в Петербурге составляет 15% и не менялась в течение последних 2 лет. "Скоринговая система позволяет нам вовремя менять портрет потенциального заемщика МФО, чтобы максимально снизить риски возникновения просроченной задолженности в каждом конкретном случае", — говорит Сергей Седов.

По данным

Центробанка

, в мае доля просроченных розничных кредитов по России составила 11,6%.