12:3023 апреля 201812:30

1044просмотров

12:3023 апреля 2018

Управляющий индивидуальным инвестиционным счетом, продав в марте опционы на доллар, был вынужден откупать их с убытком. Потери превысили 27 тыс. рублей, но могли быть во много раз больше.

В апреле управляющий индивидуальным инвестиционным счетом (ИИС) под псевдонимом Практик, за которым наблюдает рубрика "Доход", столкнулся с риском, к которому должен быть морально готов любой продавец опционов. В результате резкого скачка курса доллара 9–11 апреля вмененная волатильность (параметр, влияющий на цену опционов, зависящий от размаха и скорости ценовых колебаний) опционов на доллар США резко выросла. Цена ранее проданных управляющим контрактов выросла в 200 раз.

Риск реализовался

В предыдущие месяцы Практик успешно зарабатывал на продаже волатильности и собирался повторить этот опыт. В середине марта он продал 100 опционов пут на доллар со страйком (ценой исполнения) 56 000 пунктов и экспирацией (погашением) 19 апреля по цене 77 рублей за штуку. Кроме того, он продал 100 опционов колл со страйком 61000 (что соответствует цене доллара 61 рубль) по 127 рублей за контракт. Опционные позиции были дополнены тремя фьючерсами на доллар, купленными по 57 920 рублей.

Конструкция была рассчитана на получение прибыли в том случае, если курс доллара останется до 19 апреля в диапазоне с границами примерно 55,5 и 61 рублей. Но выход за эти границы был чреват стремительным нарастанием убытка. И этот риск реализовался.

Утром 9 апреля доллар начал бурный рост и в считаные часы преодолел два ценовых максимума, показанных в предыдущие месяцы: февральский на уровне 58,77 рубля и декабрьский (59,42). После этого управляющему стало ясно, что покупатели валюты не шутят и из продажи коллов нужно уносить ноги.

Опционы, проданные по 127 рублей, пришлось откупать в 3–4 раза дороже. 90 коллов из 100 Практик купил по средней цене около 430 рублей, зафиксировав убыток 27,3 тыс. рублей. Это было неприятно, учитывая, что еще в пятницу эти же контракты стоили дешевле 20 рублей. Но если бы управляющий не закрыл сделку по продаже коллов, он мог потерять весь счет, потому что 11 апреля цена тех же опционов поднималась выше 4500 рублей.

Оставшиеся 10 коллов тоже принесли убыток в размере 2,7 тыс. рублей, поскольку на момент их экспирации фьючерс находился на отметке 61 395 пунктов.

Управляющему удалось частично компенсировать убыток за счет роста цены трех фьючерсов на доллар — они принесли 10,4 тыс. рублей. Еще 7,4 тыс. рублей он получил, откупив опционы пут по 3 рубля за контакт. Общий ущерб от сделок на срочном рынке в этом месяце составил 12,2 тыс. рублей.

Перспективная идея

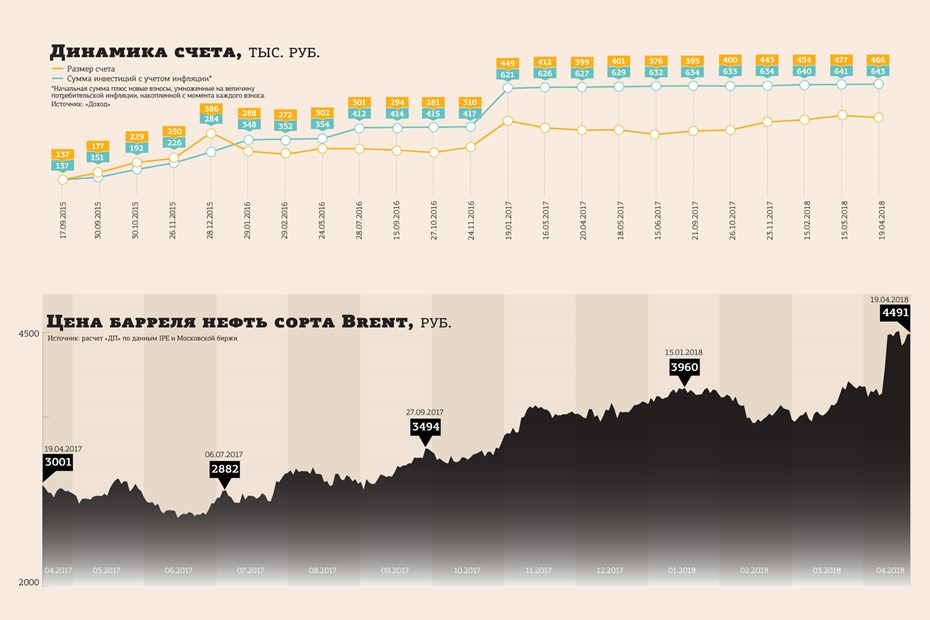

На май Практик решил не строить опционную конструкцию, а задействовать имеющуюся у него на срочном рынке сумму для отыгрывания инвестиционной идеи, которую счел перспективной. А именно — продать нефть сорта Brent, цена которой в рублях достигла исторического максимума на уровне 4500 рублей (см. график цены нефти). Он продал 27 фьючерсов на нефть с исполнением в мае по $73,6 за баррель и 20 июньских фьючерсов на доллар по 61 400 рублей. Один фьючерс на нефть соответствует 10 баррелям, а фьючерс на доллар — тысяче долларов, так что позиция получилась сбалансированной, примерно соответствующей продаже 270 баррелей Brent за рубли.

Опрошенные "ДП" эксперты не ожидают резкого взлета курса доллара в ближайшие недели. А по мнению Практика, если рост и случится, то будет сопровождаться снижением цены на нефть. Если же геополитическая обстановка будет успокаиваться, то, как ожидает управляющий, цена нефти в рублях снизится.

То, что Банк России после почти двухнедельной паузы возобновил покупку валюты для Минфина РФ, управляющий считает скорее положительным фактором для рубля: раз регулятор вернулся на валютный рынок с покупками, то он, очевидно, не ожидает новой дестабилизации валютного рынка.

Как считает Наталья Мильчакова, заместитель директора аналитического департамента "Альпари", в период до конца апреля возможны скачки курса доллара вверх до уровня 65 рублей, если появятся негативные геополитические новости. "Угроза новых санкций, если США введут их против российского госдолга, конечно, перевесит высокие цены на нефть, но маловероятно, что лежащий в конгрессе законопроект все–таки будет принят, — рассуждает она. — В мае, по нашему мнению, будет по–прежнему сохраняться вероятность роста доллара до 65 рублей, упасть на позитивных новостях он может до 58–59 рублей".

Акции на втором плане

Спасаясь от убытков на срочном рынке, Практик упустил хорошую возможность купить российские акции, котировки которых резко провалились 9 апреля. Он купил лишь одну акцию "Магнита" за 4600 рублей. Заявка на покупку акции ГМК "Норильский никель", выставленная по цене 8 тыс. рублей, не исполнилась.

Не смог управляющий купить и обыкновенные акции Сбербанка, достигшие локального минимума на уровне 192 рубля 16 апреля. В этот день Практик, пожадничав, поставил заявку на покупку около 190 рублей, до которой цена не дошла. А уже на следующий день цена ушла выше 200 рублей. В целом портфель акций, несмотря на провал котировок 9 апреля, благодаря последующему росту добавил к счету 2 тыс. рублей.

По мнению Натальи Мильчаковой, в 2018 году майской распродажи на рынках акций, в соответствии с правилом sell in may and go away, ожидать если и следует, то в краткосрочном аспекте, на фоне очень негативных геополитических новостей. "С точки зрения макроэкономики и фундаментальных показателей сейчас мировая экономика находится на подъеме, цены на нефть высоки, что будет положительно влиять на рынки ценных бумаг развивающихся стран, в том числе России. Риск для российского фондового рынка пока только один — угроза санкций против госдолга", — констатирует эксперт.

“

Волатильность на валютном рынке явно усилится в ближайшие недели, но с учетом высоких цен на нефть, скорее всего, следует ждать укрепления рубля в мае примерно до уровня 59,5–60 за доллар. Более долгосрочные перспективы рубля выглядят хуже. Важные даты для нефтяного рынка, которые могут сильно повлиять на динамику рубля, — 12 мая, когда заканчивается срок пересмотра ядерной сделки с Ираном со стороны США, и 22 июня, когда пройдет заседание ОПЕК+ по нефтяному соглашению. Эти события скорее принесут негатив для нефти, нежели позитив.

Сергей Суверов

начальник аналитического департамента УК "БК–Сбережения"

“

Снижение градуса геополитического противостояния США — Россия и отказ от введения ограничений на операции с российским госдолгом обеспечат поддержку российской валюте. В ближайшей перспективе курс доллара на локальном рынке стабилизируется в границах 60–62 рублей, евро — 75–77 рублей. В случае сохранения статус–кво по текущим факторам риска рубль имеет больше шансов на восстановление — доллар может снизиться в диапазон 58,5–60 рублей. Интерес к российским ОФЗ и продолжение роста нефти также поддержат рубль.

Александр Егоров

валютный стратег "Телетрейд Групп"