В 2017 году рынок частной медицины Петербурга находился в стадии роста, на нем произошло несколько крупных сделок. Однако ряду игроков пришлось столкнуться с трудностями и сокращением выручки.

Как составлялся рейтинг

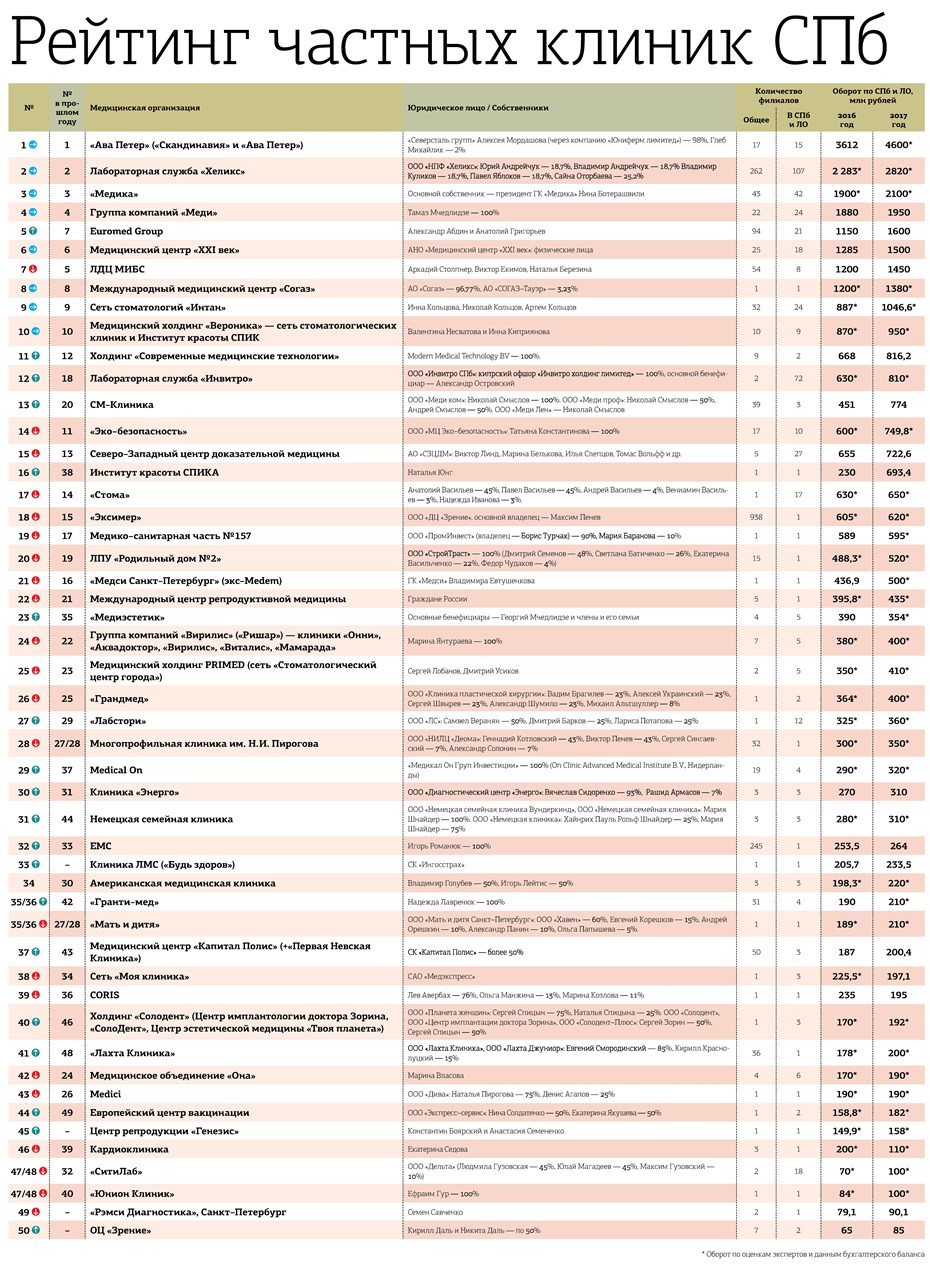

При составлении рейтинга крупнейших частных клиник Петербурга и Ленобласти, как и раньше, основным критерием был объем выручки за предыдущий год. Таким образом, рейтинг отражает в первую очередь успехи компаний с точки зрения бизнеса, что может быть лишь косвенно связано с качеством предоставляемых услуг.

Всем крупным участникам рынка мы предложили предоставить данные об их обороте по Петербургу за 2016 и 2017 годы, а также о количестве филиалов и информацию о собственниках.

Данные компаний представлены в рейтинге без изменений. В рейтинг вошло 50 учреждений. Выручка клиник, не предоставивших цифры, вычислена по оценкам экспертов и других участников рынка, открытым данным системы СПАРК, учитывались средние показатели рынка частной медицины.

В 2017 году на рынок петербургской частной медицины пришли сразу два богатейших человека страны: Алексей Мордашов,чья "Севергрупп" приобрела лидера местного рынка — компанию "Ава–Петер" (работает под брендами "Ава–Петер" и "Скандинавия"), а также Владимир Евтушенков, совладелец АФК "Система" и ГК "Медси", которая приобрела клинику Medem.

Можно сделать вывод, что, несмотря на все трудности, ситуация на рынке стабилизировалась и он становится привлекательным для крупных инвесторов: если на момент первого выхода "Рейтинга частных клиник" в 2014 году оборот только четырех клиник превышал 1 млрд рублей, то в этом году их уже девять, причем можно смело предположить, что в следующем году этот рубеж перешагнут как минимум все участники топ–10.

При этом состав участников первой десятки с прошлого года не изменился, а единственное изменение в расстановке сил — это переход Euromed Group с cедьмого места на пятое (с соответствующим сдвигом всех последующих) — за год компания увеличила выручку почти на 40%.

Оценки большинства участников рынка сходятся в том, что в 2017 году оборот платных медицинских услуг в Петербурге превысил 50 млрд рублей, рост в различных сегментах медицинской деятельности составил от 5 до 15%.

"Если в 2016 году были отмечены различные тенденции: уменьшение среднего чека, отказ пациентов от дорогостоящих услуг и операций, колебания курса валют и пр., то 2017 год в этом плане прошел ровнее, — говорит Андрей Орлов, заместитель генерального директора по финансам и экономике ООО "Клиника ЛМС" ("Будь Здоров"). — Описанные сложности никуда не делись, но участники рынка приспособились жить в условиях новой экономической реальности и решились отойти от политики сохранения завоеванных позиций в пользу динамичного развития".

Взлеты и падения

Рост оборотов показали почти все крупные компании, а некоторые продемонстрировали настоящие скачки. Так, "СМ–Клиника" шагнула с 30–го места на 13–е, а Институт красоты СПИКА — с 38–го на 16–е (за год компания увеличила выручку в 3 раза).

"Динамика рынка, безусловно, положительная, — говорит Сусанна Чуприна, заместитель медицинского директора по Петербургу холдинга "СМ–Клиника". — Однако стоит заметить, что параллельно с ростом обращений есть тенденция на снижение платежеспособности значительной части пациентов.

Это в первую очередь касается среднего ценового сегмента рынка и сильно влияет на возможность пациентов пройти целиком рекомендованный курс назначенного лечения или диагностики". Падение выручки показали частная скорая Coris, сеть "Моя клиника" и другие участники. По данным СПАРК, сократился оборот клиники "Мединеф", и она выпала из нашего рейтинга. Эксперты отмечают, что на рынке сказалось сокращение ДМС.

"В 2017 году мы наблюдали снижение объемов в основном за счет ДМС, — говорит Алиса Шумилова, генеральный директор сети медицинских центров "Моя клиника". — Перспективы развития очень широкие, но они будут реализованы при существенном росте фактических доходов населения и беспрепятственном участии частной медицины в системе ОМС".

Борьба за госденьги

Конкуренция с платными услугами государственных клиник остается болевой точкой отрасли, особенно в сфере высокотехнологичной медицинской помощи (ВМП).

"Конкуренция частных клиник с платными услугами, предоставляемыми в государственном секторе здравоохранения, растет, — говорит Аркадий Столпнер, председатель правления Медицинского института им. Березина. — Особенно — с федеральными медицинскими центрами, получающими квоты на лечение из Федеральной программы ВМП, в которую частные медицинские учреждения по–прежнему "не вхожи". Ситуация, в соответствии с законодательством, должна измениться в 2019 году".

При этом участники рынка отмечают, что участие частной медицины в системе ОМС постепенно растет, что позволяет расширяться, тем более что один из современных трендов — стремление к многопрофильности.

"Увеличилось число участников в госзаказе (ОМС) из частного сектора, номенклатура услуг, объемы, распределяемые на частные медицинские организации, — перечисляет Александр Ледовский, управляющий директор сети "Рэмси диагностика". — Развивается коечный фонд клиник, имеющих свой стационар. Больше внимания уделяется частному сектору реабилитации и вопросам онкологии".

Драйверы

Из других драйверов роста участники рынка отмечают снижение доступности зарубежной медицины, кроме того, многие с энтузиазмом восприняли принятие закона о телемедицине, позволяющего оказывать помощь удаленно и обмениваться данными. По словам Дмитрия Седенькова, директора по развитию медицинского центра "XXI век", теперь большинство крупных игроков стремятся работать с инновациями в IT–решениях для медицины.

"Востребованность и успех на рынке уже не могут определяться исключительно наличием того или иного технологического оборудования в клиниках, как это было несколько лет назад, — говорит Марина Касумова, управляющий группой компаний "Меди". — Лидерами останутся только те компании, кто ведет грамотную, постоянную и непрерывную работу по изучению новых технологий, их апробацию и внедрение. Цифровизация и развитие телемедицины — это общий тренд, который отражается на отрасли".