Российские паевые инвестиционные фонды (ПИФы) акций за первое полугодие 2018 года привлекли 7 млрд рублей. Это почти в 4 раза больше, чем в I квартале, то есть приток денег вкладчиков во II квартале утроился.

Впрочем, ПИФы акций все еще на порядок уступают по популярности ПИФам облигаций. Последние за квартал пополнились почти на 70 млрд рублей, согласно статистике петербургского информационного ресурса Investfuns. Однако в ПИФах облигаций более половины притока (35,3 млрд рублей) пришлось на I квартал, а во II квартале интерес пайщиков стабилизировался

Иностранцы теряют доверие

Причина некоторого охлаждения интереса инвесторов к облигациям лежит на поверхности: с начала апреля цены рублевых бондов снижаются. 6 апреля 2018 года США ввели санкции против 26 российских физических лиц и 15 компаний. В том числе против владельца компаний En+ и "Русал" Олега Дерипаски и главы группы "Ренова" Виктора Вексельберга. На инвесторов это произвело сильное впечатление. Они решили, что теперь подобные меры грозят любому российскому бизнесмену. Поэтому уже 9–11 апреля на российских биржах случились распродажи акций и рубля. Курс доллара США, к примеру, подскочил более чем на 10%, с 58,17 рубля до 65 рублей. Такой провал российской валюты не мог остаться без внимания держателей рублевых облигаций, особенно иностранных. Ведь при доходности 7–8% годовых в рублях скачок доллара на 10% всего за 3 дня превращает валютную годовую прибыль в убыток. Иностранцы начали покидать рынок рублевого долга. По данным Банка России, в мае 2018 года иностранные инвесторы сократили свою долю в структуре собственников облигаций федерального займа (ОФЗ) с 34 до 30,5%, или до 2,123 трлн рублей. За апрель–май они продали облигаций на 228 млрд рублей.

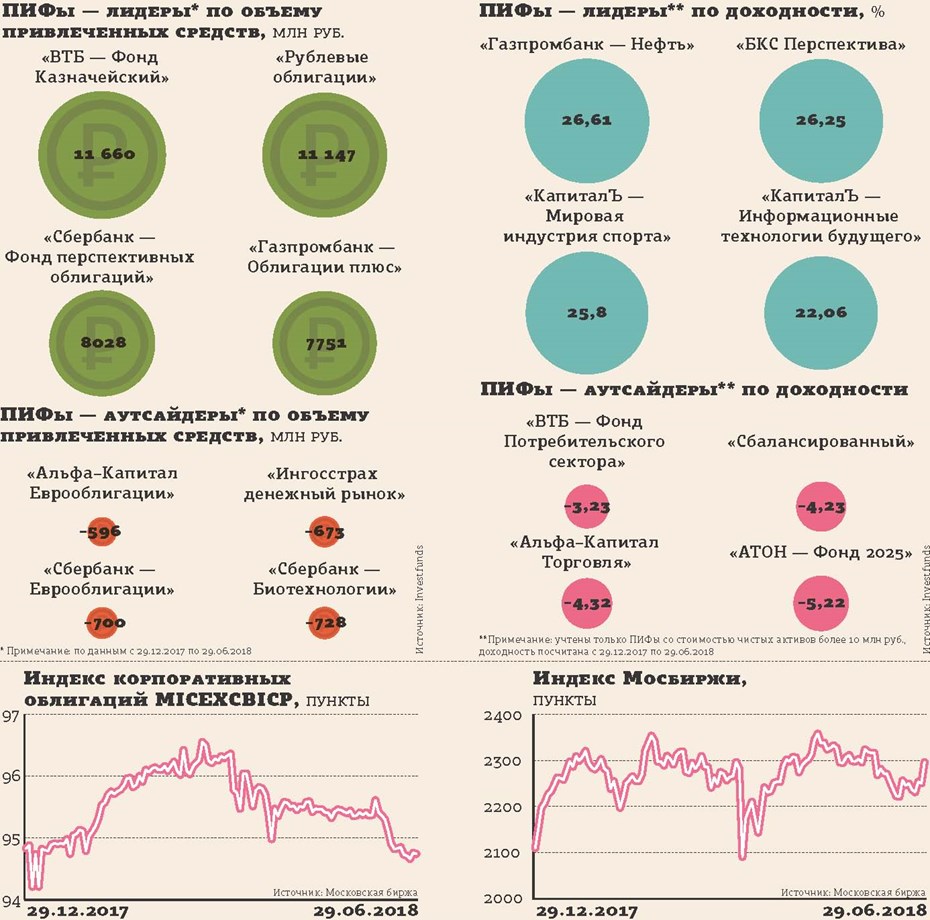

Следом за гособлигациями покатились вниз котировки корпоративных бондов. Индекс корпоративных облигаций MICEXCBICP в первых числах апреля поднимался выше 96,3 пункта, а на прошлой неделе ушел ниже 94,8 пункта — уровня, возле которого он заканчивал прошлый год (смотрите график). Индекс государственных облигаций вел себя подобным образом.

Доход выше,чем по депозиту

Между тем индекс Мосбиржи, отражающий котировки акций, хоть и проваливался в начале апреля ниже уровня закрытия прошлого года, затем вышел в плюс и в середине прошлой недели показывал прирост более 4% с начала года. Большинство ПИФов акций сработали в первом полугодии 2018 года даже лучше индекса. Средняя доходность ПИФов акций со стоимостью чистых активов более 10 млн рублей составила, по данным Investfuns, 7,2% за полугодие. Лидеры же среди фондов акций заработали за 6 месяцев более 26%.

Индексные ПИФы показали за тот же период средний прирост стоимости пая на уровне 9,7%. И даже облигационные фонды в среднем увеличили стоимость паев за полгода на 4,5%. Это неплохой результат не только в сравнении с индексом облигаций, но и с банковскими вкладами. Средняя максимальная ставка топ–10 российских банков по депозитам физических лиц в рублях за третью декаду декабря 2017 года, по данным Банка России, составила 7,33% годовых. То есть за полгода такие вклады принесли бы только 3,7% дохода.

По оценкам опрошенных "ДП" экспертов, у крупных банков сейчас нет потребности активно привлекать депозиты, что сказывается на их процентной политике. В этих условиях инвесторы продолжат искать более доходные альтернативы вкладам. А значит, приток денег в ПИФы продолжится.

Дарья Желаннова, аналитик УК "Альфа Капитал", отмечает, что в ПИФах ее управляющей компании, как и на рынке в целом, приток денег в фонды акций во II квартале ускорился, что связано с ростом аппетита к риску у инвесторов. "Фонды облигаций традиционно являются наиболее консервативными и наиболее близкими к банковским депозитам с точки зрения надежности, — констатирует она. — Инвесторы, которые традиционно выбирали более консервативные инструменты, уже создали "подушку безопасности", теперь они занялись поиском более высокодоходных инструментов. Если говорить о российском рынке акций, то он предоставляет сейчас прекрасные возможности для инвестирования средств. По мультипликаторам он остается недооцененным по сравнению с аналогами на других развивающихся рынках, соответственно, и потенциал курсового роста стоимости акций здесь выше. К тому же российский рынок предлагает самую высокую дивидендную доходность, что также является крайне привлекательным фактором. При этом возможности ПИФов не ограничиваются российским рынком — наши управляющие активно инвестируют в акции на других рынках, в частности в американский IT–сектор, который показывает высокую доходность".

“

Интерес к фондам акций растет, но избирательно. Это связано как со снижением привлекательности облигационных фондов, так и с ростом нефтяных котировок, что позитивно сказывается на российском фондовом рынке. В лидерах привлечения из фондов акций можно назвать фонды IT–сектора. А вот фонды сырьевого сектора, которые на российском рынке показали положительную динамику во II квартале и лидируют по доходности за первое полугодие за счет накопленной доходности с I квартала, напротив, притоками средств похвастаться не могут. В глазах инвесторов волатильность стоимости пая пока перевешивает потенциальную доходность.

Константин Кирпичев

начальник управления продаж и маркетинга УК "Райффайзен Капитал"

“

Действительно, мы наблюдали во II квартале усиление интереса к фондам акций. Так, за первое полугодие в фонды акций было привлечено 2,9 млрд, а за II квартал — 1,8 млрд рублей. Часть начинающих инвесторов, которые некоторое время назад выбрали фонды облигаций в качестве альтернативы банковским вкладам, поняв, как работает новый для них инструмент и получив положительный опыт, сейчас начинают диверсифицировать свой портфель и часть сбережений перекладывать в фонды акций, таким образом повышая доходность своих вложений.

Василий Илларионов

Управляющий Директор Ук "Сбербанк Управление Активами"