Средний размер потребительского кредита в России вырос почти на треть, в Петербурге — на 55,8%. Доходы населения не растут, и ЦБ хочет успокоить рынок.

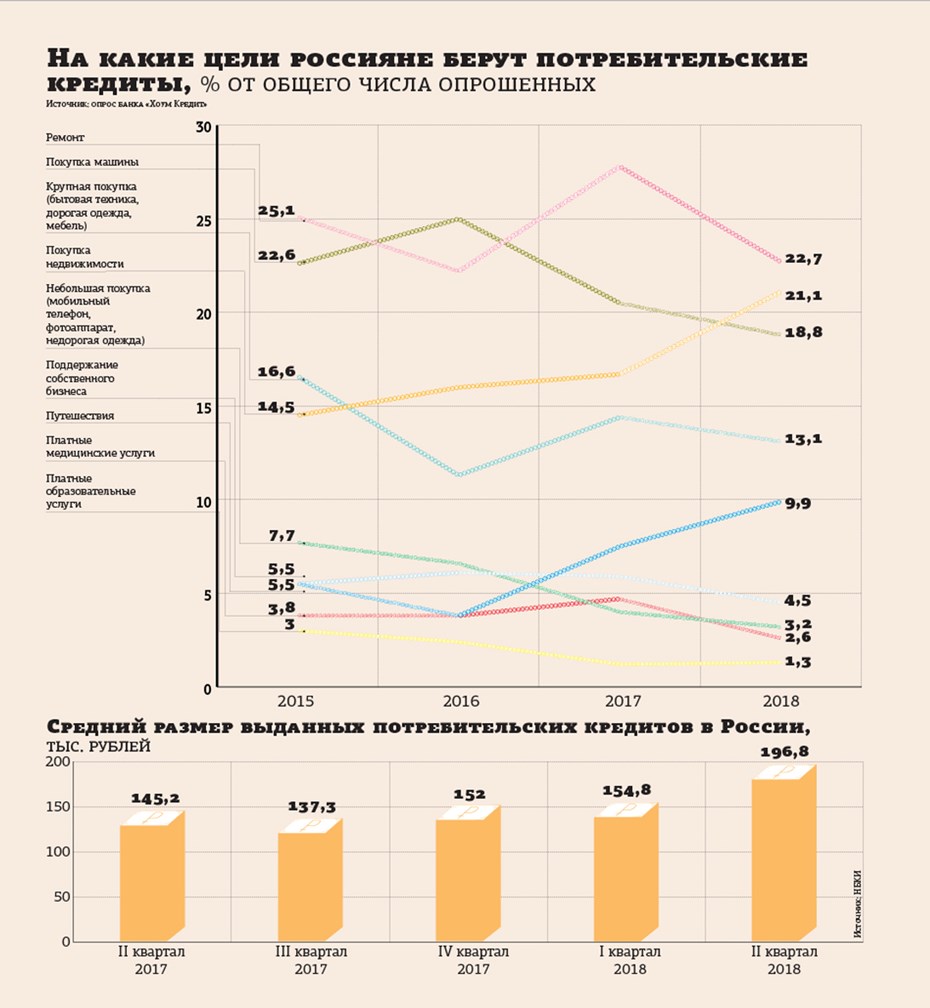

Средний размер выданных потребительских кредитов во II квартале 2018 года приблизился к 200 тыс. рублей, подсчитали в Национальном бюро кредитных историй (НБКИ). Данный показатель по сравнению со II кварталом 2017 года увеличился на 35,5%, или 51,6 тыс. рублей.

Размер среднего потребительского кредита в Петербурге на 65,1% выше, чем в среднем по России: 325 тыс. рублей. По сравнению со II кварталом 2017 года в Петербурге показатель вырос на 55,8%, что также выше среднего по стране.

Эксперты объясняют тренд переключением банков на работу с более обеспеченными гражданами, ростом финансовой грамотности заемщиков и снижением ставок.

Больше денег

Опрошенные "ДП" банкиры с выводами НБКИ согласны. Так, в петербургском филиале Промсвязьбанка средняя сумма потребительского кредита во II квартале выросла на 39% в сравнении со II кварталом 2017 года. В банке "Русский Стандарт" этот показатель в среднем растет в пределах 2–5% в квартал. В городах–миллионниках средний размер займа выше, чем по в целом по стране, говорят банкиры.

Средняя сумма выдаваемого кредита в Альфа–Банке по России по итогам II квартала 2018 года составила 553 тыс. рублей. В Петербурге его размер на 7% выше, чем в целом по стране: 594 тыс. рублей. По отношению к 2017 году прирост составляет 42% по России и 44% по Петербургу.

Расчехлили кошельки

Розничное кредитование для банков остается основным драйвером роста. А этот сегмент, в свою очередь, растет не столько из–за наращивания количества выданных кредитов, сколько за счет увеличения их среднего размера, признают участники рынка.

"Банки увеличивают размер кредитов для надежных клиентов и сокращают количество кредитуемых физлиц в связи с ужесточением требований к заемщикам и норм регулятора", — констатирует Андрей Барановский, директор департамента розничного и массового бизнеса банка "Александровский".

Помимо того, увеличение размера потребительских кредитов объясняется повышением кредитной активности банков и доступности займов за счет снижения ставок и удлинения сроков. Повлияла на готовность граждан брать деньги у банков также стабилизация экономической ситуации в стране и реализация отложенного спроса, добавляют в "Русском Стандарте".

Еще одна причина увеличения среднего размера кредита — активная работа банков в сегменте рефинансирования кредитов, выданных ранее по более высоким ставкам, когда несколько ссуд объединяются в одну на более выгодных для потребителя условиях, поясняют в Промсвязьбанке.

Некоторые банки в качестве причины назвали рост финансовой грамотности населения. "Теперь граждане подходят к вопросам кредитования более обдуманно, используют заемные денежные средства для более дорогих покупок (автомобиль, ремонт и т. д.)", — считает руководитель по развитию сети отделений филиала "Санкт–Петербургский" Альфа–Банка Юлия Додичева.

С ней согласны представители банка "Русский Стандарт": там обращают внимание, что заемщики нового поколения в меньшей степени склонны совершать спонтанные покупки, отдавая предпочтение более дорогим, заранее спланированным приобретениям.

Интересуются потребительскими кредитами и бизнесмены. По наблюдениям Андрея Барановского, за ними все чаще обращаются клиенты в возрасте от 30 лет, чтобы начать или развить свои бизнес–проекты.

Регулятор опасается

Тем временем ЦБ намерен поубавить пыл банков и заемщиков: он обеспокоен ростом выдачи потребительских кредитов. Из–за роста этого рынка регулятор намерен пересмотреть шкалу коэффициентов риска по потребительским кредитам в зависимости от значений его полной стоимости: максимальный коэффициент вырастет со 140 до 200%.

Как считает глава ЦБ Эльвира Набиуллина, потребительское кредитование должно расти темпами, сопоставимыми с ростом доходов населения и темпами прироста кредитов реальному сектору экономики, чтобы не нанести ущерба банковской системе.

Некоторые игроки рынка считают, что меры ЦБ в совокупности с другими факторами приведут к замедлению темпов роста потребительского кредитования. "Это связано с высокой базой прошлого года, а также с действиями регулятора по охлаждению рынка за счет повышения требований к созданию резервов", — ожидают в Промсвязьбанке.

Более оптимистичны в Альфа–Банке: там рассчитывают на продолжение роста среднего размера кредита, а основными драйверами роста видят снижение процентных ставок и восстановление позитивной динамики реально располагаемых доходов населения.

“

Объем рынка потребительского кредитования по итогам 2018 года, по нашим прогнозам, вырастет примерно на 10%. Ключевая тенденция этого сегмента — существенный рост средней суммы кредита. У банка "Открытие" в Петербурге средний размер потребительского кредита — 200 тыс. рублей. Безусловно, одной из причин растущего спроса является то, что многие клиенты именно этим летом начали совершать крупные покупки, отложенные ими в предыдущие 3 года в силу объективных экономических причин. Также фактором, влияющим на увеличение средней суммы потребительских кредитов, стала все большая популярность этого вида кредитов при покупке автомашины. Так, очень многие петербуржцы сознательно отказываются от автокредитов, которые предполагают залог автомобиля и оплату различного рода страховок, и покупают машину на средства, полученные в банке в качестве кредита наличными.

Михаил Иоффе

старший вице–президент, управляющий Северо–Западным филиалом банка "Открытие"

“

Причины роста средней суммы и числа вновь выданных кредитов находятся как на стороне спроса на кредиты, так и на стороне их предложения. Востребованность кредитов населением в этом году ощутимо выше за счет роста реальных зарплат и располагаемых доходов на фоне низкой инфляции и безработицы. Кроме того, в этом году снижаются ставки практически по всем видам необеспеченных кредитов физлицам. Это дополнительно стимулирует население к получению новых займов. По данным опроса наших клиентов, цели кредитования в этом году довольно фундаментальны. Чаще всего россияне берут потребительские кредиты на ремонт. Далее в порядке убывания: покупка недвижимости, автомобиля, крупной бытовой техники и путешествий.

Станислав Дужинский

Аналитик Банка "Хоум Кредит"