Вчера Банк России объявил об отстранении руководства и акционеров Международного банка Санкт–Петербурга (МБСП) от управления банком, назначении временной администрации и введении моратория на требования кредиторов. Банк под этим наименованием 19 лет связан фактически с его единоличным владельцем 64–летним экс–сенатором от Ульяновской области Сергеем Бажановым.

Слухи вокруг судьбы банка ходили с августа: по неподтвержденной информации, в банке шла внеплановая проверка ЦБ РФ. По ее итогам, вероятно, и была введена временная администрация. В Банке России не ответили на запрос "ДП".

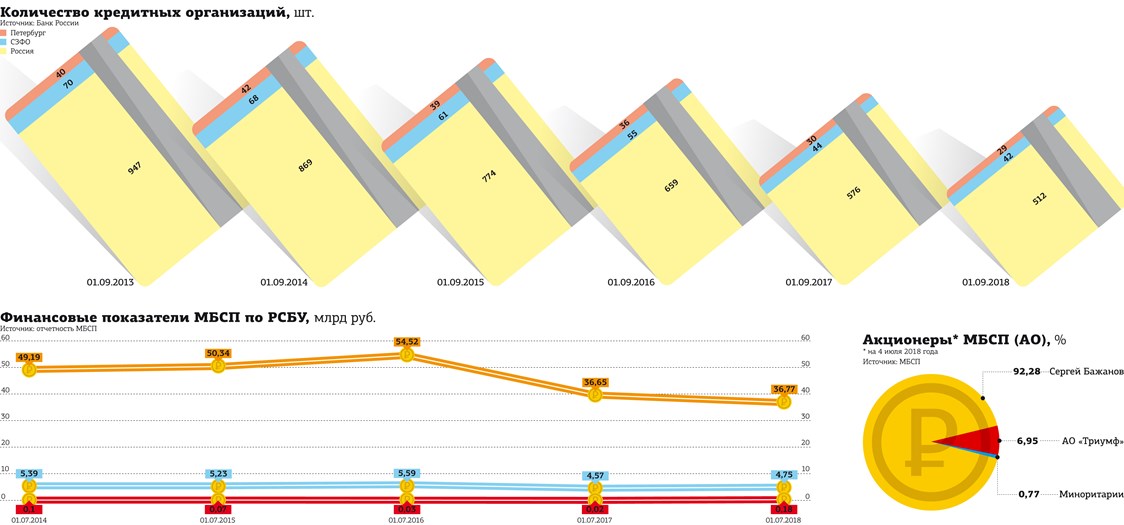

По последним опубликованным данным, на начало сентября депозитный портфель МБСП достиг 19,26 млрд рублей (5–е место среди банков Петербурга и 76–е — в России). По размеру активов банк занимал 116–е место в РФ, по размеру кредитного портфеля — 112–е место.

Как сообщили в Агентстве по страхованию вкладов (АСВ), банк должен предоставить реестр вкладчиков в течение недели, затем будет подсчитана точная сумма, которая будет направлена для возмещения вкладчикам, в том числе и индивидуальным предпринимателям. Банк–агент будет назначен не позднее 29 октября. Вероятнее всего, им станет кредитная организация, обладающая схожей с МБСП филиальной сетью: помимо Петербурга банк работал в Москве, Нижнем Новгороде, Волгограде, Ульяновске и Новосибирске.

Буквально в конце прошлой недели рейтинговое агентство "Эксперт РА" понизило банку рейтинг до уровня ruССС с негативным прогнозом. В тот же день банк объявил о расторжении договора с агентством.

В июне 2018 года международное рейтинговое агентство S&P Global Ratings подтвердило долгосрочный кредитный рейтинг на уровне В– по международной шкале, на момент выхода номера рейтинг пересмотрен не был.

Банк России должен был опубликовать значения нормативов МБСП не ранее середины следующей недели, однако решил предвосхитить публикацию, введя в петербургский банк временную администрацию.

"Введение временной администрации обусловлено снижением собственного капитала банка более чем на 30% при одновременном нарушении одного из обязательных нормативов, установленных Банком России. На 1 сентября 2018 года на балансе банка имелся значительный объем недостаточно зарезервированной задолженности по проблемным активам", — сообщила "ДП" ведущий аналитик по банковским рейтингам "Эксперт РА" Екатерина Михлина.

Должник государства

Несколько лет назад МБСП, единственный из петербургских банков, сумел воспользоваться программой докапитализации региональных банков, получив от АСВ в 2015 году облигации федерального займа на 803 млн рублей. МБСП подпадал под условия АСВ по требованиям к капиталу банка (не менее 5 млрд рублей) и по требованию АСВ обязался в течение 3 лет из собственных средств докапитализировать банк еще на 50% от полученного кредита (на 401 млн рублей).

МБСП не раскрывает отчетность по эмиссии ценных бумаг. Но, как в январе 2016 года сообщал "ДП" сам Сергей Бажанов, график докапитализации банка для него достаточно комфортный. Он выкупил дополнительную эмиссию акций МБСП на 120 млн рублей в рамках исполнения обязательств перед АСВ. Позже "ДП" стало известно, что очередная допэмиссия была также выкуплена Бажановым в декабре 2017 года.

Всего в капитале МБСП семь субординированных займов на общую сумму 3,3 млрд рублей. Помимо субординированного займа от АСВ в капитал банка включены займы на 2,5 млрд рублей от Hervet Investments Ltd (Республика Кипр) сроком погашения до 2025 года и 20 млн рублей от ЦКБ МТ "Рубин". Такие данные содержатся в материалах банка по оценке собственных рисков по итогам первого полугодия 2018 года.

Токсичное банкротство

Официальных комментариев от МБСП по поводу введения временной администрации "ДП" добиться не удалось. Однако источник в МБСП отмечает, что одной из косвенных причин сложившейся ситуации могла стать история с банкротством ООО "Авро", топливной компании киришского предпринимателя Александра Романова. Банк выдал ему кредит на 1,3 млрд рублей, затем в ходе банкротства компании продал права требования кипрскому офшору Soveliony Investments Ltd, связанному, по мнению некоторых экспертов, также с МБСП.

После переуступки у банка осталась часть залогов в виде нескольких АЗС в Ленинградской и Вологодской областях и участков под АЗС в Ленобласти, покупателя на которые найти не удалось. Также в списках непрофильных активов, опубликованных на сайте банка, присутствуют квартиры от СК "Дальпитерстрой", вероятно доставшиеся банку как бывшая залоговая недвижимость.

Корпоративный банк

В целом МБСП считался корпоративным банком: по данным "СПАРК–Интерфакс", он сотрудничал с "Владимирэнергосбытом", "Московским Метростроем", холдингом Setl Group, корпорацией "Аэрокосмическое оборудование", "Мостостроительным отрядом № 19", "Группой ЛСР", "Л1 строительная компания № 1". Розничный бизнес в МБСП был не очень развит. Кредитный портфель физлиц в банке на 1 сентября 2018 года составлял всего 80 млн рублей против 14 млрд рублей у юрлиц.

Ситуация в МБСП может отразиться на рынке реставрационных работ в Петербурге: банк предоставлял гарантии компаниям, которые проводили реставрацию в Троицком и Спасо–Преображенском соборах, а также ограды Спаса–на–Крови. Еще гарантия была выдана на ремонт фасадов церкви в Шуваловском парке. В КГИОП на запрос "ДП" о том, будет ли комитет пересматривать условия последнего контракта после введения в банк временной администрации, не ответили. Также одна из действующих гарантий выдана компании "Эталонпромстрой" на строительство третьей очереди комплекса зданий производственной базы и фондохранилища Эрмитажа в Старой Деревне на сумму контракта 1,6 млрд рублей. Обеспечивал гарантиями МБСП и потребности ГУП "ТЭК СПб".

Как хоронили банки

Петербургские банки фигурируют в сводках ЦБ РФ редко, но емко. В июне этого года было принято окончательное решение об отзыве лицензии у банка "Советский". На тот момент банк уже находился на третьей санации: сперва с октября 2015 года его оздоровлением занимался банк "Российский капитал", через год он был передан другому санатору — Татфондбанку. После отзыва лицензии у последнего судьба "Советского" решалась уже в Фонде консолидации банковского сектора.

В феврале прошлого года была отозвана лицензия у банка "Северо–Западный 1 Альянс", на выплаты вкладчикам АСВ направило 470 тыс. рублей. Четверть банка принадлежала отправленному на санацию банку "Таврический".

В 2016 году ЦБ РФ отозвал сразу шесть лицензий у петербургских банков "Финансовый капитал", Выборг–банк, "Тетраполис", Констанс–банк, "Банкирский дом" и Турбобанк. Совокупный объем средств вкладчиков во всех банках превысил 8,8 млрд рублей.

В 2014 году лицензий лишились пять банков, в том числе "Фининвест" и Евросиб банк. Объем депозитов у них превышал 11,5 млрд рублей, суды все еще продолжают рассматривать уголовные дела по фактам растраты в отношении руководителей и совладельцев.

В 2009 году пали банки, связанные с корпорацией ВЕФК Александра Гительсона, — Инкасбанк и Петро–Аэро–Банк. До этого, в 2007 году, под зачистку банковского сектора Петербурга попал Санкт–Петербургский банк реконструкции и развития. Банк России спустя 3 месяца после запрета на работу с вкладами населения и временной приостановки лицензии СПбРР все же принял решение об окончательном ее отзыве.

Помимо отзыва лицензий Банк России отправил на санацию Балтинвестбанк (на санации у Абсолют Банка), Балтийский банк (у Альфа–Банка).

Банки обычно не спорят с регулятором. Недавно акционеры банка "Югра" решились подать на ЦБ РФ в суд и оспорить приказ об отзыве лицензии. Суды вплоть до кассации поддержали выводы ЦБ РФ, оставив приказ в силе.

Временная администрация в МБСП назначена сроком на 6 месяцев. Какое решение будет принято — восстанавливать деятельность банка или отзывать лицензию — сегодня не возьмется прогнозировать ни один эксперт. Опрошенные "ДП" 12 петербургских и московских банкиров отказались от комментариев относительно причин событий в МБСП и их влияния на финансовый рынок Петербурга. 13–м стал сам Сергей Бажанов, отказавшись прокомментировать дальнейшие действия.

“

Я не знаю, в чем именно провинился МБСП: акта его проверки не видел. Банк, проработавший на рынке 30 лет, в сложных условиях, вдруг стал неплатежеспособным. Мне кажется, это связано с тем, что Банк России в последнее время ужесточает надзорные требования. Слишком закручивает гайки. Так скоро у нас региональных банков совсем не останется. У нас в ассоциации нет ни одной жалобы на МБСП. Банк всегда был на хорошем счету, его руководитель Сергей Бажанов всегда считался эффективным, он входит в совет нашей ассоциации. Так что решение ЦБ РФ для меня неожиданно, могу только сожалеть о нем. В Петербурге не осталось надзора за местными банками, Банк России его централизовал. Решения по нашим банкам принимают люди, которые в глаза не видели петербургских банкиров. За цифрами не видят людей. Их действия бросают тень на все региональные банки, так как часто непонятно, за что отзываются лицензии. В результате конкуренция на банковском рынке падает, рынок скатывается к монополизму, который заканчивается известно чем — ухудшением сервиса и ростом цен на услуги. А восстанавливать конкуренцию будет трудно: кто захочет инвестировать в российские банки, если они постоянно подвергаются угрозе отзыва лицензии?

Владимир Джикович

президент Ассоциации банков Северо–Запада

“

Формально введение внешней администрации и моратория на удовлетворение требований кредиторов МБСП Банк России объяснил неустойчивым финансовым положением банка и наличием угрозы интересам его кредиторов и вкладчиков. При этом по вполне понятным причинам детально оценить ситуацию с качеством кредитного портфеля банка пока затруднительно: в открытых источниках структура кредитного портфеля банка не раскрывается, а оценкой качества его активов и пассивов как раз и занимаются сейчас временная администрация и Агентство по страхованию вкладов. Пока, судя по первым сделанным заявлениям, претензии к банку были в основном в связи с низким качеством активов, чрезмерно волатильным уровнем ликвидности и слабыми рыночными позициями данного кредитного учреждения. Несмотря на то что банк входит в первую сотню по размеру капитала и объемам привлеченных средств вкладчиков (около 19 млрд рублей), именно финансовые показатели деятельности кредитора вызывали немало вопросов. Впрочем, если учесть, что Сергей Бажанов вел активную предпринимательскую деятельность помимо непосредственно банковской, нельзя исключить, что в ходе расследования временной администрацией будет выявлено и нарушение нормативов Н6 (максимального размера риска на одного заемщика или группу связанных заемщиков) и Н25 (максимального размера риска на связанное с банком лицо (группу связанных с банком лиц). При этом мы не видим оснований полагать, что проблемы МБСП могут оказать существенное негативное влияние на финансовый сектор и Петербурга, и России в целом. Да, банк не самый маленький, но его нельзя отнести к числу системно значимых, даже с учетом существенного объема привлеченных средств возможный отзыв лицензии у МБСП не приведет к негативным последствиям в банковском секторе.

Алексей Коренев

Аналитик ГК "ФИНАМ"

В контексте

Международный банк Санкт– Петербурга — один из самых старых на местном рынке. А его основной владелец Сергей Бажанов — ветеран банковской отрасли города. До сих пор его репутация как владельца и менеджера банка была практически образцовой.

МБСП был создан в 1989 году и поначалу носил название Ленмебельбанк, затем — Петербургский лесопромышленный банк. Первые 10 лет он существовал отдельно от Сергея Бажанова, пока тот делал карьеру сначала на ульяновском заводе "Контрактор", потом в банковской системе.

Петербургским банкиром Сергей Бажанов стал в 1993 году. Он возглавил местный филиал Инкомбанка и руководил им до 1996 года. В этом году, за 2 года до краха Инкомбанка, Бажанов перешел в петербургский БалтОНЭКСИМ банк, возглавив его правление. БалтОНЭКСИМ банк, в отличие от Инкомбанка, кризис 1998 года успешно пережил.

В 1999 году Сергей Бажанов возглавил уже собственный банк. Купив Лесопромышленный банк, он добросовестно рассчитался со всеми вкладчиками последнего. Надо заметить, что в те времена система страхования вкладов отсутствовала и каждый вкладчик, относя деньги в банк, не мог быть уверенным, что получит их обратно.

Переименованный в Международный банк Санкт–Петербурга, бывший Лесопромышленный стал концентрироваться на обслуживании юрлиц, хотя вклады населения тоже принимал буквально до последних дней.

В 2004 году МБСП вступил в систему страхования вкладов.

В 2008 году Сергей Бажанов пошел в политику, став членом Совета Федерации. Он проработал сенатором 5 лет, до 2013 года. Рассказывая в интервью "ДП" в 2012 году о том, зачем ему это надо, банкир рассуждал о том, как, набравшись опыта и заработав состояние, человек начинает нуждаться в том, чтобы принести пользу людям. Например, создавая законы, улучшающие рынок финансовых услуг и защищающие население на этом рынке.

Еще Сергей Бажанов рассказал, что, живя в Москве, легче делать бизнес. "Поехал, пообедал с кем–нибудь в середине дня — глядишь, миллион долларов заработал", — усмехался он.

Впрочем, в опубликованный текст интервью эта фраза не вошла. Зато вошло воспоминание о том, как в 2008 году он успокаивал свой коллектив, опасавшийся проблем в банке, тем, что МБСП специализируется на корпоративном банкинге, а значит, "ляжет" в числе последних 5 %. А перед ним прекратят платежи 95 % — те, кто связан больше с розницей, а также с малым и средним бизнесом. В общем, последующие 10 лет подтверждали, что банкир Бажанов тогда был прав. Но теперь что–то пошло не так.