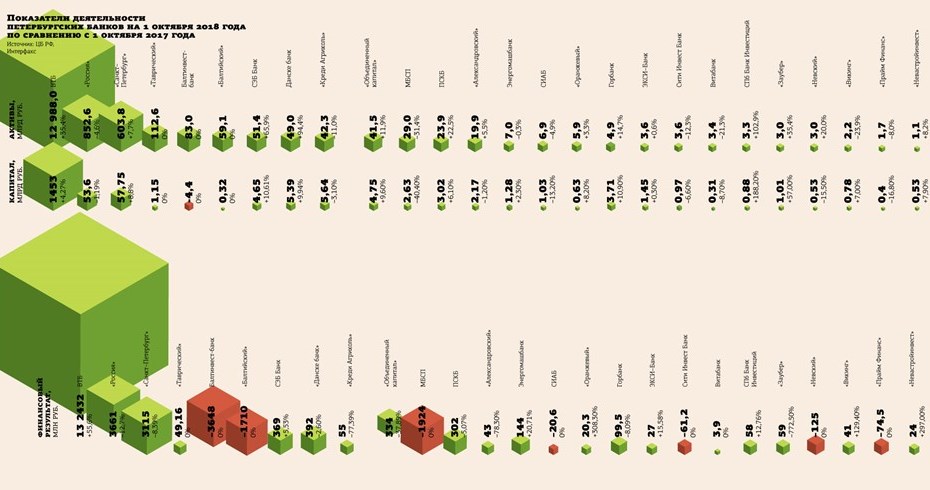

Треть петербургских банков за 9 месяцев получили убытки, в сумме — на 7,56 млрд рублей. Но в целом ситуация позитивна.

Петербургские банки закончили 9 месяцев 2018 года на позитивной ноте: совокупная прибыль по сравнению с аналогичным периодом прошлого года выросла на 44%, до 133,6 млрд рублей, активы — на 34%, до 15 трлн рублей. Однако если вычесть из статистики результаты деятельности банка "ВТБ", который формирует 99,1% общей картины (банк занимает второе место в РФ по активам), то итоги становятся удручающими.

Московская санация

После отзыва у МБСП лицензии в октябре текущего года с петербургской регистрацией осталось всего 25 банков. Из них три находятся на санации у москвичей (Балтийский банк передан Альфа–Банку, Балтинвестбанк — Абсолют Банку, "Таврический" — банку "МФК"). У всех трех показатели далеки от идеала: в ходе финансового оздоровления регулятор разрешает им нарушать нормативы, иметь отрицательный капитал и фиксировать убытки. Так, за год их совокупный убыток вырос в 2 раза, до 1,7 млрд рублей. И без того отрицательный капитал Балтинвестбанка вырос в 2 раза — до минус 4,36 млрд рублей. Активы Балтийского сократились на 5,28%, или на 3,3 млрд, до 59 млрд рублей.

Местные остатки

Без ВТБ и санируемых банков активы 21 петербургского банка за год выросли на 12,8%, до 1,73 трлн рублей. Примечательно, что 49,2% из них приходятся на деятельность банка "Россия". Таким образом, 50,8% активов петербургских банков составляют всего 910 млрд рублей, что немногим больше 1% активов российской банковской системы.

Совокупный собственный капитал местных банков за 9 месяцев вырос на 3,9%, до 150 млрд рублей. Банки по–прежнему фиксируют сокращение прибыли: она уменьшилась на 1,3 млрд, до 8,5 млрд рублей.

По данным Банка России, снижение активов и собственного капитала показали треть петербургских банков, половина уменьшила прибыль. Как следует из отчетности банков, активы снизились у "Креди Агриколь", Сити Инвест Банка, "Прайм Финанс", Витабанка, Энергомашбанка, СИАБа и "Викинга". Убытки показали Невский народный банк, "Прайм Финанс", Сити Инвест Банк и СИАБ. Снижение прибыли — "Объединенный капитал", "Александровский", Горбанк и банк "Санкт–Петербург".

Треть банков убыточны

В целом в России банковский сектор развивался схожими темпами. По данным Банка России, за 9 месяцев 2018 года активы российского банковского сектора выросли на 2,1%, до 89,1 трлн рублей. Прибыль увеличилась в 1,6 раза, до показателя 1,06 трлн рублей. Без учета банков, проходящих процедуру финансового оздоровления с привлечением средств Фонда консолидации банковского сектора, прибыль достигла бы 1,3 трлн рублей.

В статистике ЦБ РФ прибыль показали 362 банка, что составляет две трети от общего количества кредитных организаций, треть банков зафиксировали убыток в объеме 379 млрд рублей.

Разнонаправленная динамика

Банковская прибыль сокращается из–за ужесточения политики ЦБ РФ по увеличению резервов по кредитам. Впрочем, даже на фоне убытков ряд банков показал прирост активов. "Рост убытка связан с необходимостью создания резервов на возможные потери по ссудам, рост активов — с притоком средств клиентов — юридических лиц", — сообщила Ирина Морозова, директор правовой дирекции Невского народного банка.

Большинство банкиров отказались публично комментировать итоги своей деятельности. Косвенно сужение региональной банковской системы они связывают с процессами по монополизации рынка из–за усиления крупнейших банков, которые привели к перетоку клиентов. Так, активы банка "Россия" выросли на 102,8 млрд рублей, или на 13,7%, у банка "Санкт–Петербург" — на 43,23 млрд рублей, или на 7,7%.

Давление филиалов

На банковском рынке Петербурга работают около 80 иногородних банков, открыты филиалы почти всех банков из топ–100. Их деятельность также усиливает конкуренцию на местном рынке, поэтому местным банкирам необходимо выживать в условиях ценового демпинга со стороны старших братьев, имеющих доступ к дешевому фондированию.

История с отзывом лицензии у казавшегося устойчивым МБСП (его активы в сумме активов местных банков без учета показателей ВТБ и "России" составляли 4%) заставила многих банкиров вспомнить периоды массового отзыва лицензий и резко усилить частоту личных встреч с собственниками компаний–клиентов. Банкиры убеждают местных бизнесменов в преимуществах работы с местными финансовыми учреждениями и просят не уходить в крупнейшие банки, пересматривая ценовую политику взаимоотношений.

Впрочем, те банки, которые умудряются наращивать активы, связывают свои достижения исключительно с грамотной стратегией развития и выходом в другие регионы. "Рост прибыли банка связан с четкой стратегией развития, планомерным ростом клиентской базы и розничного кредитного портфеля, а также с увеличением количества дополнительных офисов в Петербурге и Москве", — отметил Александр Абакумов, председатель правления Заубер Банка.

Вклады чуть выросли

В Петербурге, как и в целом по стране, резко вырос объем кредитования. После повышения ЦБ РФ ключевой ставки в сентябре текущего года ставки по кредитам пошли вверх, что может привести к замедлению темпа прироста портфелей уже к концу года.

Рост объема вкладов населения и предприятий в местных банках составил 10,8%, до 2,6 трлн рублей, против 7,5% годом ранее. Это в 6 раз выше прироста по стране — в ней объем привлеченных банками средств вырос всего на 1,7%, до 26,9 трлн рублей у населения и 10,5 трлн рублей у предприятий.

“

На общем фоне развитие петербургского банковского сектора выглядит позитивно, все у нас хорошо и прекрасно. Но это средняя температура, при детальном анализе очевидна вся неравномерность. Банки с госучастием имеют преференции со стороны Банка России. На словах регулятор поддерживает всех равномерно, но по факту ситуация другая. Идет процесс сокращения количества региональных банков. Монополизация рынка усиливается. В таких условиях рыночные механизмы развиваться не будут. На рынке все меньше инвесторов, желающих вкладывать в капитал регионального банковского сектора.

Владимир Джикович

президент Ассоциации банков Северо–Запада

“

С начала года работающие активы банка выросли на 10,3%, прибыль по итогам 9 месяцев выросла в 4 раза, до 20,29 млн рублей. Рост показателей связан как с активизацией корпоративного кредитования, так и со стабильными темпами развития автокредитования. До конца года банк не планирует существенного прироста по работающим активам, однако за счет развития направления по продаже кредитных портфелей ожидается увеличение комиссионных доходов и повышение эффективности работающих активов.

Марина Головатая

заместитель председателя правления банка "Оранжевый"