На рынок классического банковского кредитования выходят альтернативные, так называемые инвестиционные площадки. Сегмент получил название p2b (peer–to–business в переводе с англ. — "от пользователя к бизнесмену"). И хотя его доля на рынке кредитования на данный момент в сравнении с банковскими объемами ничтожно мала (за 10 месяцев прошлого года банки выдали 31,8 трлн рублей против оценочных 10 млрд рублей в сегменте p2b), в ближайшие пару лет объемы финансирования частными игроками могут, по разным оценкам, вырасти до сотен миллиардов рублей, или до 5% рынка банковских кредитов юридическим лицам.

Сегмент без надзора

Банк России сегодня напрямую не регулирует рынок взаимного кредитования: все инвестиционные площадки освобождены от необходимости получать лицензии на свою деятельность, так как формально кредиторами выступают физические лица, а не сама площадка. ЦБ РФ может по некоторым признакам решить, что конкретная площадка ведет незаконную деятельность кредитора. Но это требование обходится путем формирования группы компаний, одна из которых может обладать статусом микрокредитной и вести деятельность по предоставлению займов на легальной основе.

В мае прошлого года Госдума РФ в первом чтении приняла законопроект "О привлечении инвестиций с использованием инвестиционных платформ", дата второго слушания не назначена. Вариант, рассмотренный депутатами, вводит новую терминологию и систематизирует ответственность инвесторов и заемщиков.

Ранее в ряде СМИ прошла информация, что законом будет ограничена максимальная сумма инвестиций для физических лиц до 600 тыс. рублей, однако на данный момент это ограничение так и осталось на уровне разговоров. Участники рынка критически оценивают идеи ограничить суммы инвестиций. "Ограничение по сумме будет от оборота с учетом вернувшихся инвестиций или по максимальному размеру портфеля? Мы не раз указывали на неаккуратность формулировки, но ее исправления так и не увидели", — прокомментировала "ДП" Яна Бубнова, директор по маркетингу АО "Пененза".

"Сейчас нет понимания, почему сумму инвестиций от частного лица должны ограничить. Для нас было бы более комфортно, если бы этого ограничения не было, потому что на нашей платформе чек начинается от 1 млн рублей, вследствие чего мы уже не попадаем в лимит. При этом средний чек частного инвестора за год, который он инвестирует вместе с нами, составляет порядка 3,5 млн рублей, поэтому данное ограничение внесет ряд проблем в функционирование нашей платформы", — полагает Василий Ничипуренко, глава инвестиционной платформы Russian Investor's Club. По его мнению, возможно, стоит каким–то образом лицензировать деятельность платформ. "Важно сделать это грамотно, чтобы не убить и без того пока сильно не окрепшую сферу взаимного кредитования в стране", — считает он.

Объемы растут

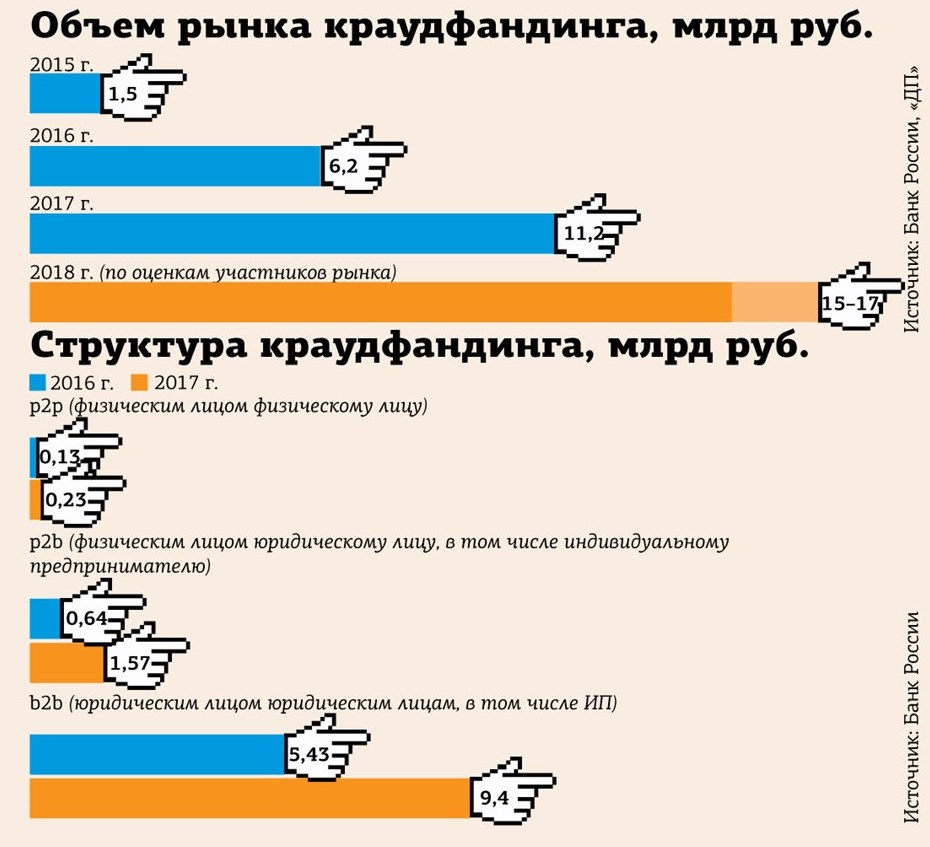

В последний раз Банк России собирал данные по деятельности инвестплощадок на добровольной основе по итогам 2017 года. Тогда общий объем рынка составил 11,2 млрд рублей, что почти в 2 раза больше, чем в 2016 году (6,2 млрд рублей), и в 7,5 раза больше, чем в 2015 году (1,5 млрд рублей). По итогам 2018 года цифры, вероятно, будут больше.

"Объем инвестирования в 2018 году по сравнению с 2017 годом вырос на 479%, на долю Петербурга приходится 9,51% от объема выданных займов и 9,07% — от количества", — сообщил Никита Абраменко, глава сервиса "Поток".

"Мы утроились вместе с рынком в объемах выдачи и в 2019 году планируем инвестировать уже 3,1 млрд рублей, из них 3,9% — инвесторы из Петербурга, а местных заемщиков — 8,2%", — рассказал Сергей Демчук, генеральный директор платформы "Город денег". По оценке платформы "Пененза", в целом рынок вырастет на 50% и, скорее всего, достигнет 15–17 млрд рублей по итогам 2018 года.

Схема работает

Фактически в сегменте p2b речь идет о взаимном кредитовании: частный инвестор выдает собственные средства заемщику, который обязуется вернуть их своевременно и с процентами. Инвестплощадка выступает посредником, который проводит маркетинг и привлекает новых инвесторов и заемщиков.

Сегодня на рынке p2b активно работает не более 10 площадок, количество региональных игроков подсчитать невозможно. Сам сегмент похож чем–то на рынок краудфандинга, единственное отличие в том, что последний занимается сбором средств под конкретный проект.

Собственниками площадок p2b выступают физические лица, не связанные с крупными финансовыми компаниями. Однако на рынке стали появляться проекты банков, которые напрямую или через соучредителей становятся совладельцами ряда площадок. Так, с Альфа–Банком участники рынка связывают сервис "Поток", с Модульбанком — сервис "МодульДеньги".

Проще, но дороже

Интерес банков к инвестплощадкам оправдан тем, что маржинальность p2b выше, чем в банковском кредитовании. Рынок развивается по схожему с микрофинансированием сценарию: после ужесточения требований к потребительским кредитам банки также стали открывать собственные МФО, через которые начали выдавать займы и проводить программы рассрочки для торговых сетей.

Как правило, все площадки работают на рынке тендерных займов: индивидуальные предприниматели и малый бизнес ищут альтернативные пути для финансирования заявок в тендерах или аукционах на оказание госуслуг.

Ценовая политика в сегменте p2b формируется сама по себе: инвестор назначает свою ставку, а заемщик выбирает поставщика денег. Стоимость привлечения средств на площадках p2b незначительно больше, чем банковское кредитование. "Займы на краудплощадках в среднем в 1,5–2 раза дороже банковских кредитов, но гораздо дешевле, чем в МФО", — поясняет Яна Бубнова из "Пенензы".

В "Городе денег" сообщили, что средняя ставка на 2 процентных пункта выше, чем средняя банковская ставка для малого и среднего бизнеса. Однако за счет краткосрочности инвестиций (на срок не более 2 месяцев) итоговая стоимость может получиться ниже. Также среди заемщиков присутствуют компании, которые не могут получить кредит в банке.

Именно здесь и заложены риски: в случае невозврата займа сама площадка ответственности не несет и предлагает инвесторам заниматься возвратом задолженности индивидуально. В картотеке арбитражных судов уже можно найти зарегистрированные иски инвесторов к заемщикам, где в качестве третьей стороны выступают инвестплощадки. Впрочем, большинство судебных решений вынесено в пользу инвесторов. Ряд площадок пытаются защитить риски собственных инвесторов, внедряя скорринговые модели и требования к бизнесменам. Но полноценно заменить банковские службы безопасности менеджеры инвестиционных площадок p2b объективно не могут. Поэтому инвесторы действуют на свой собственный страх и риск, самостоятельно определяя, кому выдавать займы, кому — отказывать.

Оценить потери инвесторов сегодня не берется никто. Средний уровень просрочки в банках составляет около 5%, в p2b — существенно выше.

Мешают развитию рынка и негативные примеры недобросовестных инвестплощадок. История финансовой пирамиды "Кэшбери", например, заставила многих потенциальных инвесторов задуматься о перспективах выхода на рынок частных инвестиций.

“

Рынок взаимного кредитования будет расти. Все сильнее закручиваются гайки в банковском секторе, поэтому малому бизнесу (а именно он привлекает деньги посредствам p2b–кредитования) все сложнее будет занимать деньги в банках. На рынке много инвесторов, которые хотят инвестировать в займы, и много проектов, которым нужны деньги. Средняя стоимость инвестиций выше цены банковских кредитов: разница двукратная. Ставки в банках варьируются от 10 до 18% годовых, а в сфере p2b — в основном от 25% и выше. Кроме того, компания платит комиссию платформам. Однако это нормально, так как уровень риска в данной сфере тоже совершенно другой.

Василий Ничипуренко

глава инвестиционной платформы Russian Investor's Club

“

Размер разовой инвестиции колеблется в диапазоне от 300 тыс. до 1 млн рублей. В течение месяца активный инвестор в среднем вкладывается в пять проектов, то есть месячный объем вложений составляет 3,25 млн рублей на инвестора. И, если ограничить годовой лимит до размера разовой инвестиции (в 60 раз!), рынок можно хоронить. В свете новых законодательных инициатив прямые вложения в бизнес будут интересовать только мизерных игроков (инвестиции от 50 тыс. рублей). Крупные инвесторы либо будут приобретать статус юрлица (если лимитирование не коснется юрлиц), либо переведут средства в другие рынки.

Сергей Демчук

генеральный директор компании "Город денег"