09:1401 июля 201909:14

416просмотров

09:1401 июля 2019

АСВ планирует отказываться от посредников, чтобы сократить срок выплат вкладчикам разорившихся банков до 7 рабочих дней.

Одной из главных задач Международной ассоциации страховщиков депозитов (IADI) и ее членов является сокращение срока начала выплат вкладчикам проблемных банков до 7 рабочих дней. Об этом заявил на прошедшей в Петербурге в конце прошлой недели международной конференции "Страхование депозитов и ликвидация банков: стандарты, передовая практика и инновации" генеральный секретарь IADI Дэвид Вокер. По его словам, на данный момент примерно половина участников ассоциации не обеспечивают этого.

Российское Агентство по страхованию вкладов (АСВ) пока добилось лишь того, чтобы старт выплат происходил через 12–14 дней, рассказал Александр Чумаев, заместитель директора департамента страхования вкладов АСВ. Выплаты вкладчикам банков с отозванной лицензией в России происходят традиционно по агентской схеме, то есть через филиальную сеть банков–агентов, которых АСВ выбирает на тендере. Тендер проводится в течение 5 рабочих дней после отзыва лицензии.

Впрочем, даже в самых развитых в банковском отношении странах переход на 7–дневный срок начала выплат проходит не вполне гладко. По словам Яна Боттчера, директора Ассоциации германских банков, им понадобилось несколько лет, чтобы довести срок выплат с 30 до 7 дней, и на этом процесс сокращения приостановился, так как даже достижение указанной цели было довольно проблематичным.

Как указывает Юрий Исаев, генеральный директор АСВ, в Европе директива о том, что надо успевать выплачивать пострадавшим вкладчикам возмещение в течение 7 дней, носит рекомендательный характер. В России ограничительный срок — 14 дней. Но в Европе по факту тоже не получается организовать выплаты за 7 дней, уверен Юрий Исаев. За этот срок система страхования успевает лишь подготовиться к выплатам, а сами выплаты в ряде случаев затягиваются на несколько месяцев.

Ускоренное будущее

Схема выплат через агентов позволяет добиться того, что 90% вкладчиков, имеющих право на страховые выплаты, получают их в течение месяца. "Можно ли сделать быстрее? Конечно, можно, — заявил Юрий Исаев. — Для этого мы хотим уйти от модели привлечения банков–агентов. Не совсем ее похоронить, потому что банки–агенты останутся для тех, кто захочет пользоваться их услугами, а уйти больше в IT–сферу, когда вкладчик сам будет выбирать тот способ получения возмещения, который ему удобнее. Это все технологически подготовлено. Мы ждем только окончательных изменений законодательства, чтобы это можно было запустить".

По словам Исаева, эта модель будет самой современной в мире. Принятия необходимых поправок в законодательство в ассоциации ждут до конца текущего года, а сама система должна заработать в течение полугода после вступления их в силу. Оставлять заявки на получение возмещения пострадавшие вкладчики будут через портал "Госуслуги". АСВ будет сверять данные заявки со своим реестром и направлять вкладчику деньги на счет в здоровом банке, реквизиты которого нужно будет указать в заявке.

Александр Чумаев рассказал также о планах еще более кардинального изменения механизма выплат, предполагающих, что их будут получать даже те владельцы счетов, которые не подали заявки на возмещение потерянных в упавшем банке средств. Как правило, не подают заявок те люди, на счетах у которых мало денег: им просто жалко времени на выполнение всех формальностей. Число таких владельцев счетов превышает 50%.

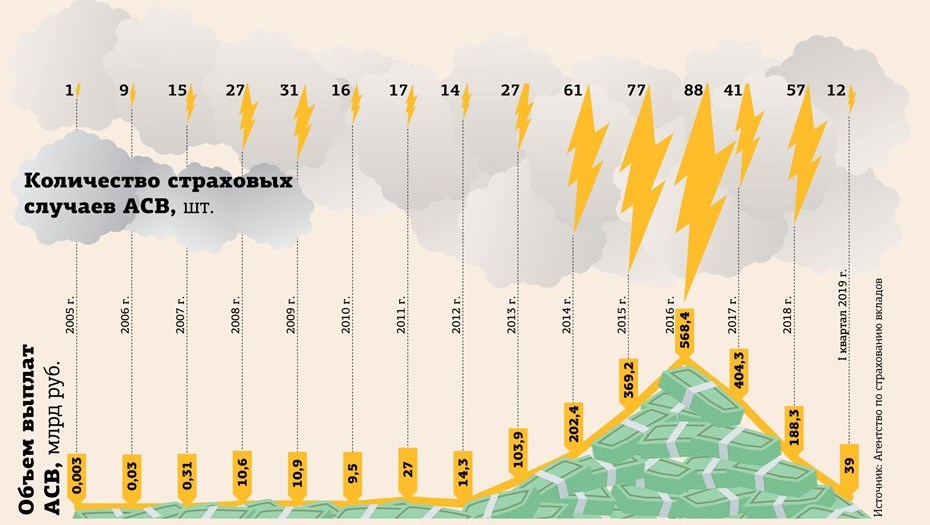

Юрий Исаев подтвердил эту информацию цифрами. По его данным, в 493 банках, крушение которых АСВ признало страховыми случаями за 15 лет своего существования, объем страховой ответственности перед 9,4 млн вкладчиков составил 1,958 трлн рублей. А удовлетворено было 4,078 млн заявок на выплаты на общую сумму 1,944 трлн рублей. Однако эксперт несколько сгладил энтузиазм коллеги, объяснив журналистам, что выплаты без заявок потребовали бы создания единой базы вкладчиков и придания АСВ надзорных функций, к чему ассоциация не стремится.

По словам Дэвида Вокера, в мире 57% систем страхования вкладов имеют прямой доступ к информации о вкладчиках. Но российская АСВ относится к оставшимся 43%, говорит Юрий Исаев.

По словам Александра Чумаева, до сих пор 39% вкладчиков предпочитают получать страховое возмещение наличными в кассах банков–агентов. Юрий Исаев добавил, что эта доля в последние годы остается стабильной. И поскольку, по статистике АСВ, более половины денег на вкладах, которые подпадают под страховое покрытие, принадлежит людям старше 60 лет, а их трудно научить пользоваться цифровыми сервисами, доля предпочитающих наличные, вероятно, сохранится в ближайшие годы.

Проблемы взыскания

Не менее важной темой, чем сроки выплат, для систем страхования вкладов является доля удовлетворенных требований кредиторов лопнувших банков (recovery). В Германии за 50 лет существования системы страхования вкладов (с 1969 года) было 68 страховых случаев, рассказал Торбьорн Карп, директор Аудиторской ассоциации германских банков. Средний размер recovery составил 83%.

Российским кредиторам банков о таком остается только мечтать. Юрий Исаев рассказал, что в первые годы работы АСВ удавалось вернуть кредиторам лишь 5–6% потерянных денег, сейчас этот показатель достиг максимума в районе 47,6%. Но в дальнейшем он с большой вероятностью будет снижаться, потому что на статистику будут влиять банки, полученные АСВ на ликвидацию в результате последней волны отзыва лицензий, а у них качество активов ниже.

В Северо–Западном федеральном округе (СЗФО), по словам Юрия Исаева, с 2004 года АСВ было назначено ликвидатором 26 кредитных организаций. Из них в 10 банках процедуры ликвидации завершены, средняя доля удовлетворенных требований кредиторов в этих 10 банках составила 48%. Сейчас АСВ закрывает в СЗФО 16 кредитных организаций. Балансовая стоимость их активов, по данным самих банков, составляет 92 млрд рублей, более 50% этой суммы приходится на кредитный портфель. А оценочная стоимость этих активов составляет 11,5 млрд рублей, то есть 12% балансовой стоимости. Подобная пропорция наблюдается и в среднем по стране и отражает неудовлетворительное качество активов, резюмировал Юрий Исаев.

Эксперт добавил, что в суды было подано исков к должникам банков–банкротов из СЗФО на сумму 93 млрд рублей, удовлетворено исков на 81 млрд рублей, однако получение исполнительных листов не приводит к фактическому поступлению средств в конкурсную массу, потому что, пока идут суды, должники успевают сами свалиться в банкротства и передать активы дальше. "По факту КПД нашей героической юридической деятельности примерно соответствует КПД паровоза", — посетовал глава АСВ.

Он рассказал, как ассоциация будет бороться за повышение recovery. Она лоббирует законодательные изменения, позволяющие, во–первых, идти на уступки по ставкам и суммам долга "живым" заемщикам банков, готовым обслуживать кредиты, а во–вторых — избавиться от необходимости судиться с явно техническими компаниями, которые не ведут реальной деятельности и служили только для участия в схемах увода из банка активов. С них все равно не удается взыскать ничего, ресурсы тратятся впустую.

Василий Поздышев, заместитель председателя Банка России, назвал одним из источников увеличения recovery работу по взысканию средств с лиц, контролирующих финансовые организации, до момента начала банкротства, если их действие или бездействие являлись причиной банкротства.

"Это очень непростой подход. Финансовая индустрия этот подход не одобряет, это и понятно. Но мы считаем, что он справедливый, потому что неправильно оставлять кредиторов банка и страховщика депозитов со значительными убытками, если бывшие собственники и контролирующие банк лица продолжают иметь активы, которые куплены за счет средств банка, летать на частных джетах и плавать на яхтах", — заявил представитель регулятора.

“

Серьезным вызовом для нас с вами является развитие финансовых технологий и цифровизация банковских услуг. Я считаю, что 2015 год был переломным. Бигтехи — крупные корпорации, которые предоставляют услуги на высокотехнологичной базе, — с этого года стали серьезно атаковать традиционную банковскую модель. Первый и незамедлительный эффект этого будет в том, что значительная масса небольших депозитов выйдет из систем страхования вкладов. С одной стороны, сократится база для отчислений в фонды страхования, а с другой — это может значительно ухудшить положение самих банков, потому что именно эти пассивы являются для банков самыми дешевыми.

Василий Поздышев

заместитель председателя Банка России