Первое полугодие 2019 года закончилось для ПИФов позитивно — они получили приток средств пайщиков 3,3 млрд рублей.

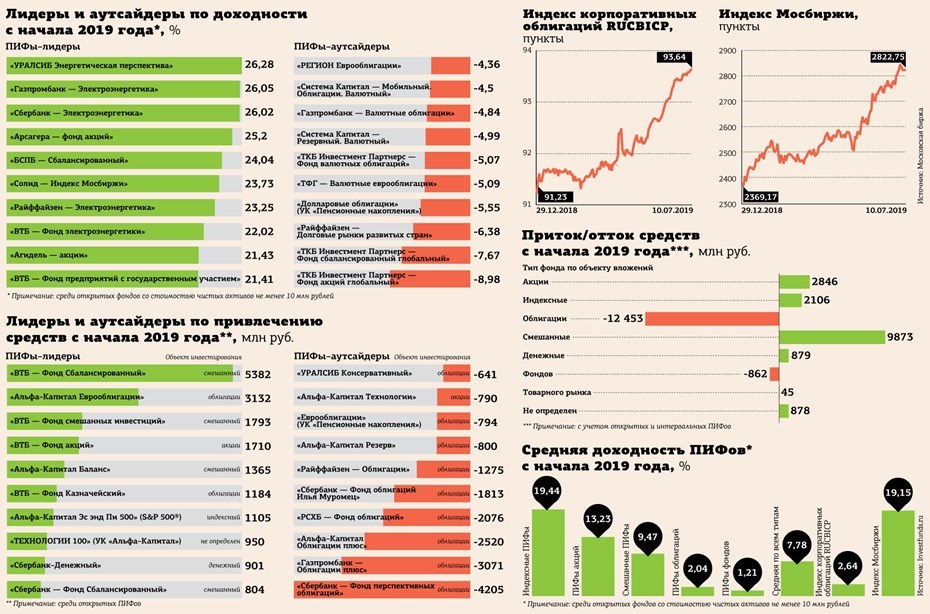

По данным Investfunds, с начала года отток средств пайщиков испытали фонды облигаций (12,5 млрд рублей) и фонды фондов (0,9 млрд). Наибольшие притоки были у смешанных ПИФов (+9,9 млрд рублей), а также индексных и ПИФов акций (см. диаграмму). Причем в июне отток из фондов облигаций практически прекратился, а у смешанных фондов и фондов акций в июне приток был рекордным с начала года.

Аппетит к акциям

Интерес пайщиков к более рисковым активам, коими являются акции по сравнению с облигациями, объясняется просто: их котировки последние 6 месяцев планомерно росли с совсем небольшими откатами. Индекс Мосбиржи, учитывающий цены самых ликвидных российских акций, прибавил за полгода 19%. Индекс корпоративных облигаций RUCBICP, отражающий среднюю динамику долговых бумаг без купонных выплат, прибавил тем временем 2,6% (см. графики). Купоны добавили к этому результату еще 3–4%.

Бонды с длинным сроком обращения подорожали значительно сильнее благодаря общему снижению доходностей на российском долговом рынке. Тем не менее средняя доходность облигационных ПИФов за полугодие сильно уступила доходности более агрессивных фондов — акций, индексных и смешанных.

В связи с укреплением рубля более чем на 10% по отношению к доллару и евро среди аутсайдеров по рублевой доходности закономерно оказались ПИФы, вкладывающие деньги пайщиков в валютные активы (см. таблицу). Причем два последних места с результатами –8% и –9% заняли два ПИФа петербургской компании "ТКБ Инвестмент Партнерс". В компании уклонились от ответов на вопросы "ДП".

А в лидерах по доходности присутствуют исключительно ПИФы с агрессивными стратегиями. "Среди рискованных рублевых фондов УК "Открытие" наиболее высокую доходность за первое полугодие 2019 года показал фонд "Открытие — Акции". Его результат — 18,36%, — отмечает Виталий Исаков, руководитель отдела управления акциями УК "Открытие". — Среди бумаг фонда, оказавших наибольшее воздействие на рост стоимости пая, акции Сбербанка, "Яндекса" и "Газпрома". Активно управляемый фонд "Открытие — Глобальные инвестиции", прибавивший с начала года 15,55% в долларах США, смог показать столь высокий результат за счет инвестирования в бумаги таких эмитентов, как Apple, Facebook, Disney, Charter Communications".

Возвращение к бондам

Начало цикла снижения ключевой ставки ЦБ РФ дает участникам рынка основания ждать повышения интереса пайщиков к консервативным, то есть облигационным, ПИФам.

"Фонды облигаций показывают положительную динамику на протяжении уже полугода. Для инвесторов доходность 6–7% на протяжении полугода сигнализирует о том, что кризисный период, который наблюдался в прошлом году, такими фондами преодолен. Этого достаточно для принятия решений, и они начинают понемногу возвращаться. В дальнейшем, если на фондовых рынках не случится неожиданных потрясений и фонды облигаций сохранят текущую динамику, мы ожидаем, что спрос на облигационные фонды будет расти во втором полугодии", — говорит Василий Илларионов, управляющий директор "Сбербанк Управление Активами".

"Замедление оттоков из фондов облигаций в конце первого полугодия, по нашему мнению, связано с действиями ЦБ РФ, который понизил ставку в июне и обозначил рынку, что намерен в дальнейшем продолжить цикл смягчения монетарной политики, — рассуждает Артем Копылов, аналитик УК "Альфа–Капитал". — Таким образом, облигационные фонды могут стать привлекательными во втором полугодии. Рынок акций может продолжить рост, но мы не ожидаем, что он повторит результат первого полугодия. Мы бы рекомендовали выбирать точечные идеи на рынке акций и больше смотреть в сторону смешанных фондов. Замедление темпов роста рынка акций может снизить аппетит инвесторов к риску и повысить спрос на облигационные фонды. Такой сценарий мы ожидаем к концу 2019 года".

Доходнее депозитов

"Рынок облигаций продемонстрировал внушительный рост в первом полугодии (длинные бумаги принесли больше 20% годовых), как следствие, почти все ПИФы принесли доходность более высокую, нежели депозиты, — утверждает Дмитрий Космодемьянский, руководитель отдела управления бумагами с фиксированной доходностью УК "Открытие". — Очевидно, что имеется инерция в восприятии того или иного рынка — пока информация о развороте рынка дошла до пайщиков, пока они присматривались к новым вводным, прошло некоторое время. Вероятнее всего, на фоне снижения депозитных ставок (7,27% по итогам третьей декады июня) мы увидим в III квартале приток в фонды облигаций".

“

Сейчас индексы акций находятся на исторических максимумах и нужно постепенно диверсифицировать свои инвестиции между акциями и облигациями. Это одно из основных правил для всех инвесторов, и тем более им не нужно пренебрегать осторожным и консервативным людям. Мы бы очень рекомендовали пайщикам формировать более сбалансированные портфели из разных фондов. И чем более консервативный инвестор, тем большую долю должны составлять облигации в его портфеле. По итогам 2019 года мы ожидаем по фонду облигаций доходность на уровне 9–11%. Если же говорить о перспективе следующих лет, то, очевидно, доходность будет снижаться. Пайщики, которые сейчас заходят в фонды, заработают 6–8% годовых.

Константин Кирпичев

начальник управления продаж и маркетинга УК "Райффайзен Капитал"