18:2022 августа 201918:20

15951просмотров

18:2022 августа 2019

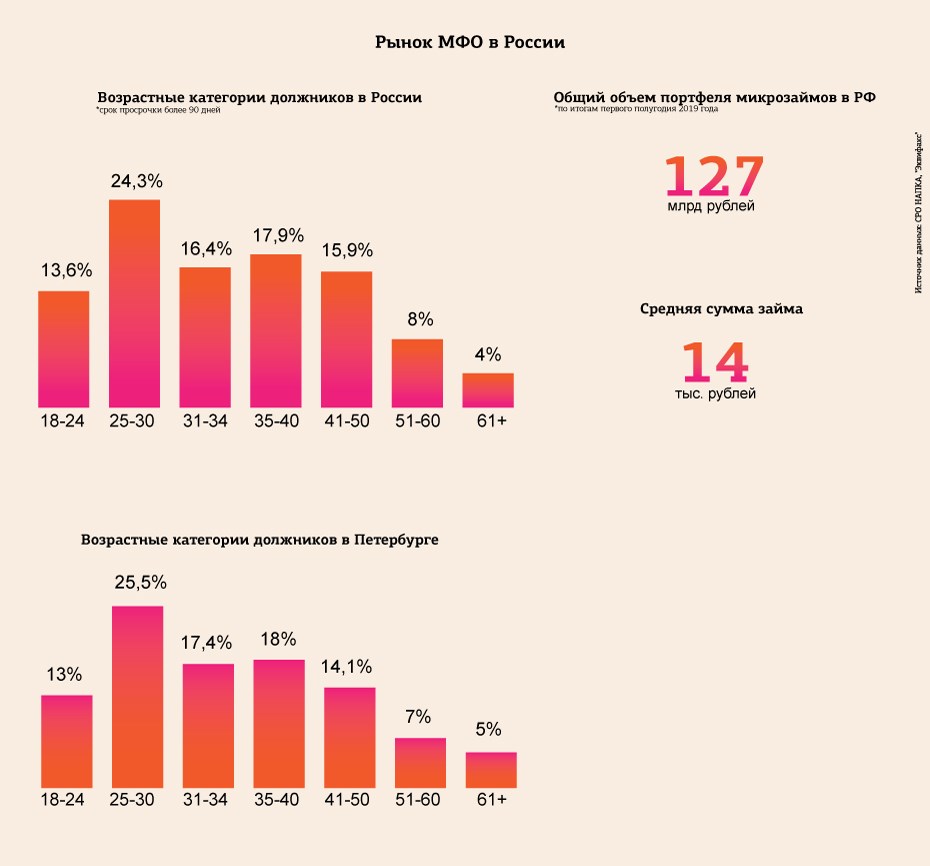

Почти четверть жителей России в возрасте 25-30 лет имеют "безнадежные" кредиты перед микрофинансовыми организациями, практически такая же ситуация в Петербурге. Эксперты говорят, что количество должников растет из-за низкой финансовой стабильности молодых людей. Dp.ru изучил возрастные категории заемщиков и рынок МФО.

Более 72% должников микрофинансовых организаций приходится на экономически активное население России. Об этом свидетельствуют результаты исследования Национальной ассоциации профессиональных коллекторских агентств (СРО "НАПКА").

По данным организации, максимальное число должников с просрочкой более 90 дней входят в возрастную категорию 25-30 лет, далее идут жители от 35 до 40 лет. CEO МФК "До зарплаты" Павел Сологуб подтвердил dp.ru данные, что на рынке микрозаймов наблюдается перекос в сторону миллениалов. Руководитель федеральной юридической компании "Стопдолг" Валентина Зебницкая также говорит, что основными клиентами МФО являются молодые люди до 35 лет.

"Связано это с тем, что у них чаще всего нет кредитной истории, из-за чего банки отказывают им в кредитах. Поэтому такому молодому гражданину приходится идти в МФО", — отметила Зебницкая.

По словам Сологуба, средняя сумма просроченного займа в России составляет от 10 тыс. до 25 тыс. рублей.

Советский менталитет

Петербургская статистика практически не отличается от общероссийской, отмечают аналитики. Например, на самых молодых заемщиков (18-24 года) приходится не более 13% должников, аналогичная ситуация по России. Меньше всего должников в Петербурге в возрасте от 51 года. Вице-президент СРО "НАПКА" Александр Морозов пояснил, что количество клиентов микрофинансовых организаций увеличивается из-за интенсивного развития онлайн-займов и активной потребительской модели населения.

Только в прошлом году около 45% займов было оформлено в интернете. Миллениалы часто берут деньги в долг через приложения и сайты, а старшее поколение обращается в офисы. Средняя сумма микрокредита также зависит от возраста. Заемщики в возрасте 25-40 лет просят заем в размере 7-8 тыс. рублей, а жители старше 50 лет запрашивают более 12 тыс. рублей.

"Если среди более возрастной категории платежную дисциплину можно объяснить жизненным опытом и советским менталитетом — взял — верни, то среди молодежи преобладают другие тенденции", — добавил Александр Морозов

Рост числа молодых должников происходит из-за их низкой финансовой стабильности и меньшей дисциплинированности, считает Павел Сологуб. При этом большинство молодых должников закрывают свои долги перед МФО после получения отказа в крупном кредите, часто это происходит при попытке оформить ипотеку.

"Из всех "безнадежных" должников, погасивших долг в течение первого полугодия 2019 года, возрастная категория 18-24 лет действовала активнее прочих: в 11,6% случаев взыскание заканчивалось возвратом средств", — привел статистику Морозов.

Он отметил, что хуже всех свои долговые обязательства исполняют клиенты от 31 года до 50 лет.

"Охлаждение" рынка МФО

В течение 4 последних лет российский рынок микрозаймов показывал устойчивый рост, сообщили в бюро кредитных историй "Эквифакс". По итогам первого полугодия объем портфеля составил более 127 млрд рублей, но около 30% из этой суммы составляет дефолтная задолженность.

"На этом фоне необходимо отметить, что выдачи новых займов в данном секторе приостановили свой взрывной рост и сохраняются на уровне IV квартала прошлого года. Ранее в истории подобных трендов не отмечалось", — уточняют аналитики.

Причиной изменений называют рост сроков выданных займов с 3 до 4-5 месяцев и увеличение средней суммы с 12 тыс. до 14 тыс. рублей. В Национальном бюро кредитных историй (НБКИ) также подтверждают, что количество займов МФО снижается. Например, во II квартале жители России получили микрокредиты 4,5 млн раз — это на 1,2% меньше, чем за аналогичный период годом ранее. Максимальное сокращение зафиксировано в сегменте займов до 10 тыс. рублей. В Петербурге было выдано 115,2 тыс. микрозаймов — это на 0,3% меньше, чем во II квартале 2018 года.

По словам директора по маркетингу НБКИ Алексея Волкова, многие МФО стали неохотно предоставлять небольшие суммы новым заемщикам, а стараются кредитовать уже проверенных клиентов. Он добавил, что Банк России пытается "охладить" микрофинансовый рынок. Вице-президент по мобильной и электронной коммерции РФИ банка Елена Чижевская напомнила, что с 1 июля в сфере МФО произошли изменения в законодательстве.

"Ставки по займам снизились, но увеличилось число отказов в предоставлении денег. Микрофинансовые организации пытаются минимизировать риски потери денежных средств. Максимальная ставка ограничена 365% годовых, то есть не более двух сумм от полученной заемщиком", — отметила Чижевская.