Участники ОПЕК+ в конце минувшей недели смогли договориться о мерах по стабилизации нефтяного рынка. Однако кроме низких цен на сырье в мире есть и другая серьезная угроза — заполнение нефтехранилищ.

Спустя месяц после скандального "разрыва" участники ОПЕК+ снова сели за стол переговоров, ради безопасности — виртуальный (в режиме телеконференции). Цель, разумеется, не праздная — в ходе обсуждений требовалось выработать стратегию, которая приведет к стабилизации мировой рынок нефти. Точнее, остановит его падение и вернет энергию роста.

Но перед этим состоялось событие куда более важное — телефонные переговоры глав России, США и Саудовской Аравии, в ходе которых стороны договорились сотрудничать. Интересно, что именно американский президент Дональд Трамп позиционирует себя в качестве инициатора переговоров. Имея две большие проблемы в виде убытков американского сланцевого бизнеса и постепенно заполняющихся из–за спада спроса нефтехранилищ, глава Белого дома выступает как соединяющая и примиряющая сторона. Хороший политический ход. Однако важнее — конкретный план действий.

"Влияние на рынок нефти беспрецедентное. Крупномасштабное снижение спроса на нефть и, как следствие, огромный дисбаланс спроса и предложения могут быстро заполнить мировые хранилища и вызвать остановку производства. Негативное влияние на доходы стран — экспортеров нефти огромно, в то время как они сталкиваются с человеческой трагедией и последующим экономическим спадом. Мы находимся на критическом, переломном этапе, когда необходимо действовать. Рынок нефти находится в неустойчивом свободном падении. Это экстренное совещание должно быть возможностью для решительных и немедленных действий", — этими словами министр энергетики Алжира и президент конференции ОПЕК Мухаммед Аркаб открыл совещание, продлившееся 9 часов.

В проекте соглашения ОПЕК+ сокращение добычи нефти разбито на три этапа. На первом этапе (с мая по июль 2020 года) страны–участницы совокупно снижают добычу на 10 млн барр./сутки, или на 23% от базового уровня, который зафиксирован в объемах добытой нефти в октябре 2018 года. Эта цифра не распространяется на Россию и Саудовскую Аравию, для которых установлен одинаковый базовый уровень — 11 млн барр./сутки. Значит, обе страны до июля смогут добывать не более 8,5 млн.

Второй этап продлится с июля по декабрь 2020 года, когда страны должны будут сократить добычу уже на 18%, или 8 млн барр. /сутки. Россия и Саудовская Аравия смогут добывать не более 9 млн барр. /сутки. На третьем этапе, который рассчитан с января 2021 года по апрель 2022–го, сокращение составит 14%, или 6 млн барр./сутки совокупно. Максимально разрешенная добыча российской стороны и саудитов подрастет до 9,5 млн барр. /сутки. Все соглашение, таким образом, рассчитано на 2 года, с возможным пересмотром в декабре 2021–го. Следующее заседание ОПЕК+ запланировано на июнь — пока тоже в формате видеоконференции.

Мало пространства

Отметим, что к заключению соглашения пришли не сразу — воспротивилась Мексика, которой предписывалось урезать добычу на 400 тыс. барр./сутки, однако министр энергетики страны Росио Нале Гарсия настаивала на цифре 100 тыс. барр./сутки. Своего она не добилась и из видеочата вышла. Ситуацию спасли США, стремительно согласившиеся урезать свою добычу на 250 тыс. барр./сутки, чтобы компенсировать выпадающую долю Мексики. На закономерный вопрос о сокращении добычи черного золота как жеста солидарности со странами ОПЕК+ американцы отвечают, что она и так упала на 2 млн барр./сутки — вследствие уменьшения спроса.

Однако итоги переговоров инвесторов все равно разочаровали. По словам главного аналитика нефтяных рынков Rystad Energy Бьорнара Тонхаугена, объем первичного сокращения не сможет долго поддерживать рынок: "Хотя 10 млн баррелей в сутки помогут в краткосрочной перспективе избежать заполнения хранилищ, это разочаровывает тех, кто осознает размер мирового переизбытка нефти".

В ОПЕК прогнозируют, что емкости для хранения нефти иссякнут к концу весны. По словам генсека альянса Мухаммеда Баркиндо, разрыв спроса и предложения беспрецедентен: "Запасы нефти в мире могут вырасти еще на 1,3 млрд баррелей, что приведет к полному заполнению хранилищ в течение мая".

Падение спроса уже ощутили российские нефтепеработчики. Так, Киришский НПЗ, принадлежащий структурам "Сургутнефтегаза", ищет альтернативные способы хранения невостребованных нефтепродуктов. По данным источников, близких к НПЗ, руководство рассматривает использование железнодорожных цистерн. Завод перерабатывает 21 млн тонн нефти в год, мощности для хранения получаемой продукции равны 400 кубометрам. В марте 2020 года их загруженность на 10% превышала уровень марта прошлого года.

По данным ИГ "Петромаркет", среднесуточная переработка нефти в России в начале апреля на 6% превысила объем аналогичного периода 2019 года. Однако НПЗ оперативно переориентировали производство на выпуск экспортного топлива (производство дизтоплива в результате выросло на 16%). При этом на 36% упал выпуск авиакеросина и на 10% — автобензина.

Аналитики прогнозируют снижение по итогам апреля потребности в бензине не менее чем на 40%, дизтоплива — на 7%, керосина — на 50%.

Благо от противного

Для поддержки отечественных НПЗ правительство выработало "грациозную" стратегию — полугодовой запрет на импорт дешевого бензина. Комментарий Минэнерго по инициативе выглядит скорее оправданием.

"Это антикризисная мера, она предлагается на 6 месяцев. И это вынужденная мера, поскольку она не совсем рыночная, но многие страны в настоящее время прибегают к такой мере. Например, Казахстан ввел запрет на ввоз нефтепродуктов. Мы также предлагаем эту меру для того, чтобы сохранить нашу нефтеперерабатывающую отрасль, и в первую очередь это обеспечит нам сохранение рабочих мест, сохранение работы нефтеперерабатывающих заводов", — заявил глава ведомства Александр Новак.

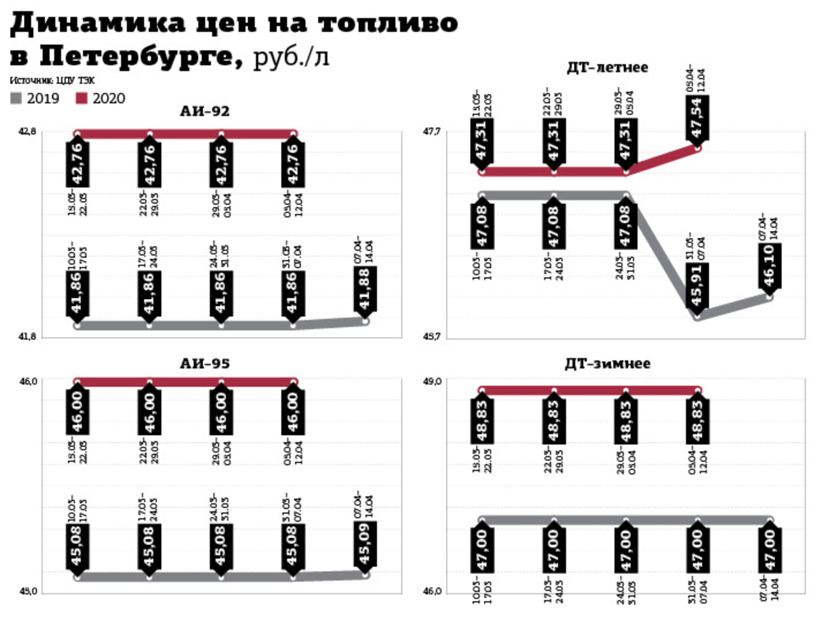

Вследствие падения цен на нефть снизилась стоимость топлива — это характерная для мирового рынка ситуация. Но не для российского, где топливный ценник от резких скачков защищает демпферный механизм. Схематично его работа такова: если российский рынок становится премиальным в сравнении с зарубежным, нефтяные компании доплачивают разницу государству и, чтобы это компенсировать, не снижают цены на АЗС. Если зарубежный рынок становится более выгодным, то правительство доплачивает упущенную прибыль компаниям, и те, в свою очередь, не повышают розничные расценки.

С начала года экспортная цена на автобензин и дизельное топливо демонстрирует спад. Так, на момент написания публикации данные последних торгов показывали, что netback летнего дизеля на 30% ниже внутренней цены. За тонну на российском рынке предлагали 43,3 тыс. рублей, на зарубежном — 29,8 тыс. рублей.

В аналогичную дату в 2019 году летний дизель на внутреннем рынке стоил 46 тыс. рублей, а его netback составлял 53 тыс. рублей.

Для потребителей удешевление бензина было бы радостью — особенно в условиях экономического кризиса. Но, перефразируя расхожую поговорку: что россиянину хорошо, то нефтедобытчику — смерть.