На этом фоне инвесторов особенно радуют противоположные примеры.

Покупка акций с высокой дивидендной доходностью — простая и весьма популярная инвестиционная идея. Но она несет в себе риск, который и проявляет себя сейчас во всей красе. Новости о дивидендах появляются ежедневно, и в основном негативные.

Снижают повсюду

О снижении, отмене или переносе выплат объявляют повально как отдельные компании, так и целые отрасли. Например, Банк России рекомендовал финансовым компаниям и банкам перенести собрания акционеров на август–сентябрь и проанализировать обоснованность распределения прибыли. По словам главы ЦБ РФ Эльвиры Набиуллиной, "нужно время оценить, как ситуация у заемщиков скажется на возможности банков заплатить дивиденды, сколько капитала банкам потребуется".

По оценкам специалистов рейтингового агентства S&P, у ВТБ в 2020 году прибыль будет близка к нулю, банк откажется от выплат и за 2019 год, и за 2020–й. Сам банк планировал в этом году дивиденды в размере 50% чистой прибыли по МСФО, то есть около 100 млрд рублей. Глава ВТБ Андрей Костин в недавнем интервью РБК пообещал определиться по этому вопросу к сентябрю.

Наблюдательный совет банка "Санкт–Петербург" 9 апреля рекомендовал не выплачивать дивиденды за 2019 год и не проводить обратный выкуп акций.

На этом фоне выгодно выделяется Сбербанк. Его набсовет 17 марта рекомендовал акционерам утвердить выплаты в размере 18,7 рубля на обыкновенную и привилегированную акции. Всего среди акционеров планируется распределить 50% чистой прибыли по МСФО за 2019 год, или 422,38 млрд рублей.

Зарубежные финансовые организации также массово отменяют ближайшие выплаты под давлением регуляторов. К примеру, такие рекомендации дали своим подопечным ЕЦБ, Банк Англии и Австралийское управление пруденциального регулирования.

Тенденция не ограничивается только банками. Многие эксперты сходятся во мнении, что компании, чьи акции входят в расчет американского индекса S&P 500, снизят совокупные дивиденды впервые с 2008 года. По прогнозу Financial Times, восстановление их выплат до докризисного размера может занять 9 лет.

Одним из самых неожиданных неприятных сюрпризов в России опрошенные "ДП" эксперты назвали решение "Татнефти". "В конце 2019 года прошла информация, что в 2020–м компания может выплатить дивиденды и по итогам 2019–го, и за I квартал 2020–го, — вспоминает частный инвестор и финансовый блогер Лариса Морозова. — Суммарный доход мог бы быть 20–25 рублей на акцию. Но совет директоров “Татнефти” принял решение, которое буквально ошеломило инвесторов: на обыкновенные акции дивиденды не начислять и не выплачивать. По привилегированным будет выплачен минимум, установленный политикой компании, — 1 рубль. Впрочем, решение совета директоров “Татнефти” не противоречит правилам выплат, принятым в компании. Согласно этому документу компания должна выплачивать не менее 50% прибыли. “Татнефть” уже выплатила в этом году в виде промежуточных дивидендов 149,97 млрд рублей. Эта сумма составляет 78% прибыли компании за 2019 год — 192,26 млрд рублей".

"Одним из самых неожиданных решений по снижению размера дивидендов за 2019 год стала рекомендация совета директоров ЛСР выплатить 30 рублей на акцию против 78 рублей, выплачивавшихся в предыдущие 5 лет, — отмечает Дмитрий Пучкарев, эксперт по фондовому рынку “БКС Брокер”. — В то же время компания объявила о запуске buyback. В совокупности размер средств, выделенных на обратный выкуп акций и дивиденды, равен тому, сколько распределялось между акционерами в предыдущие годы. Еще одним внезапным решением стала рекомендация совета директоров “Татнефти” ничего не выплачивать акционерам за IV квартал. Прибыль компании по итогам последнего квартала 2019 года была небольшой, по нашим расчетам, дивиденды могли бы составить около 2,6 рубля на акцию. О сокращении или невыплате дивидендов также сообщали НЛМК, En+, банк “Санкт–Петербург”. Вполне вероятно, что “Аэрофлот” может отказаться от выплаты по итогам 2019 года, а в 2020–м финансовые результаты просто не позволят вернуться к дивидендной практике".

Островки стабильности

Некоторые компании все же продолжают радовать собственников выплатами. Кроме Сбербанка, по словам аналитиков, позитивными решениями отметились "Эталон", МТС, "Лукойл", "Роснефть", "Газпром", "Газпром нефть", Московская биржа, "Новатэк", "Полиметалл" и ГМК "Норильский никель". "Несмотря на сложную ситуацию, очень корректно ведет себя ГМК “Норильский никель”, строго соблюдая акционерное соглашение, действующее с 2016 года", — отмечает Лариса Морозова.

Справедливости ради стоит вспомнить, что крупнейший акционер ГМК Владимир Потанин предлагал снизить выплаты, но другой крупный акционер, "Русал", сорвал эту попытку.

"Позитивно действует компания “Энел Россия”, — добавляет Лариса Морозова. — Менеджмент обещал выплатить дивиденды за 2019 год в размере 0,08 рубля, но принял решение рекомендовать увеличить их до 0,085 рубля".

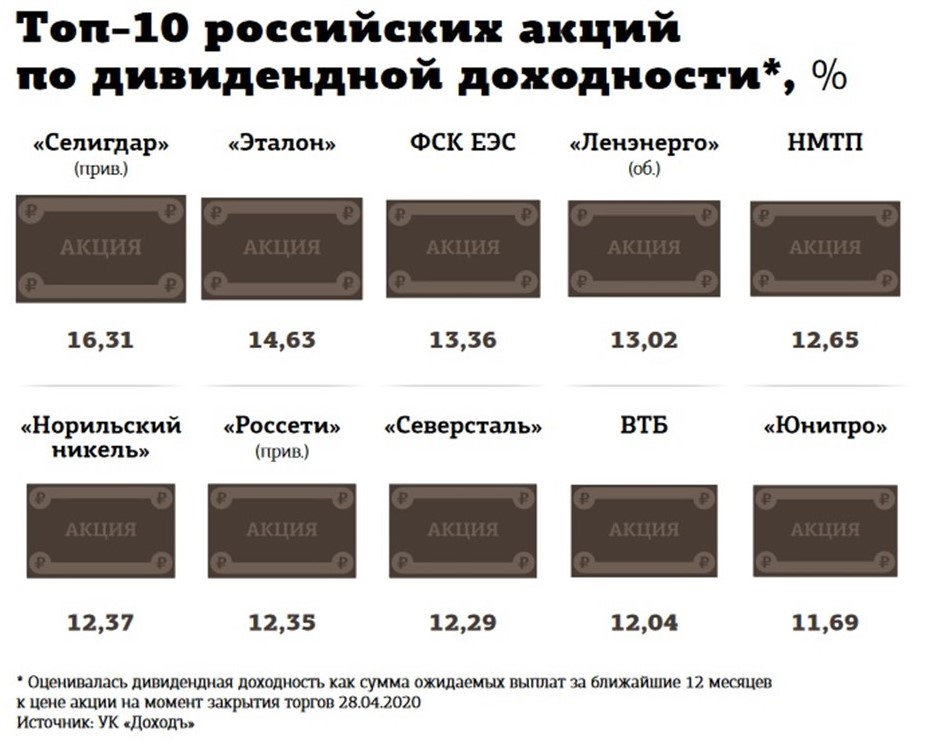

"С точки зрения качества бумаг и стабильности выплат наиболее привлекательными сейчас (как, впрочем, и почти всегда) являются акции Сбербанка (ожидаемая годовая дивидендная доходность по обыкновенным акциям — 9,9%, по префам — 10,8%), “Норильского никеля” (12,4%), МТС (9,3%) и “Лукойла” (11,6%), — перечисляет Всеволод Лобов, директор по инвестициям УК “Доходъ”. — Хорошими акциями с высокой дивидендной доходностью также являются “Магнит” (9,4%), МГТС (9%) и ВТБ (около 12%, но выплата здесь может быть перенесена на более поздний срок)".

По словам аналитика, в краткосрочном периоде выплаты могут несколько сократиться, но долгосрочные перспективы этих компаний по–прежнему позитивны. В целом доходность диверсифицированного дивидендного портфеля может упасть в этом году с 11,5 до 9%, в следующем — до 8,5% (но и рыночные ставки, скорее всего, тоже будут ниже). "Из негативных новостей можно выделить отказ от выплаты дивидендов “Татнефти” (за IV квартал 2019 года), ТМК (за 2019 год) и банка “Санкт–Петербург” (за 2019 год). Эти компании стабильно платили дивиденды и этим решением несколько сбили будущие ожидания, хотя дополнительные выплаты позднее в этом году еще возможны, — заключает Всеволод Лобов. — Также мы разочарованы отказом от дивидендов МРСК Центра и Приволжья. Прочие сетевые компании, вероятно, в разной степени снизят выплаты — это большое огорчение для инвесторов, ищущих действительно большую доходность (здесь она ожидалась на уровне 12–14%)".

“

По ряду бумаг известны дивиденды на 2021 год или их легко просчитать. МТС анонсировали не менее 28 рублей в год на ближайшие 3 года. Это 9% к текущей цене. "Эталон" — минимальный дивиденд 12 рублей, доходность 15%. Плюс компания обещает байбэк на 10% уставного капитала. ОГК–2 — доходность в 2019 году может быть в районе 9%, за 2020–й ожидаются дивиденды больше 10% от текущих цен. "Юнипро" — компания уже анонсировала дивиденд 30 копеек на ближайший год, что больше 10% от текущей цены. Сбербанк преф — анонсированный дивиденд за 2019 год равен 18,7 рубля, или 11% от текущей цены. Однако в 2020 году прибыль банка упадет, и дивиденд за 2020–й будет меньше — по моим оценкам, в районе 8–10 рублей.

Элвис Марламов

Частный инвестор

“

Давать оценки по дивидендам сейчас приходится крайне осторожно, так как многие компании меняют решения на ходу. Не исключены ситуации, когда уже рекомендованные советами директоров дивиденды в последующем не утверждаются на ГОСА. С учетом этих оговорок можно сказать следующее: среди ликвидных бумаг существует большая группа компаний, дивидендная доходность по которым находится в районе 10% на годовом окне. К их числу принадлежат "Газпром нефть", "Лукойл", "Башнефть", "Татнефть", ММК, "Северсталь", НЛМК. В более длительном периоде к перечисленным бумагам можно добавить "Нижнекамскнефтехим", "Группу ЛСР", банк "Санкт–Петербург", МРСК Волги, МРСК Центра и Приволжья, МРСК Центра.

Артем Абалов

Начальник аналитического управления УК "Арсагера"