И биткоин, и золото ждут скачка инфляции в США, чтобы подорожать. Но оправдаются ли надежды на мягкую монетарную политику?

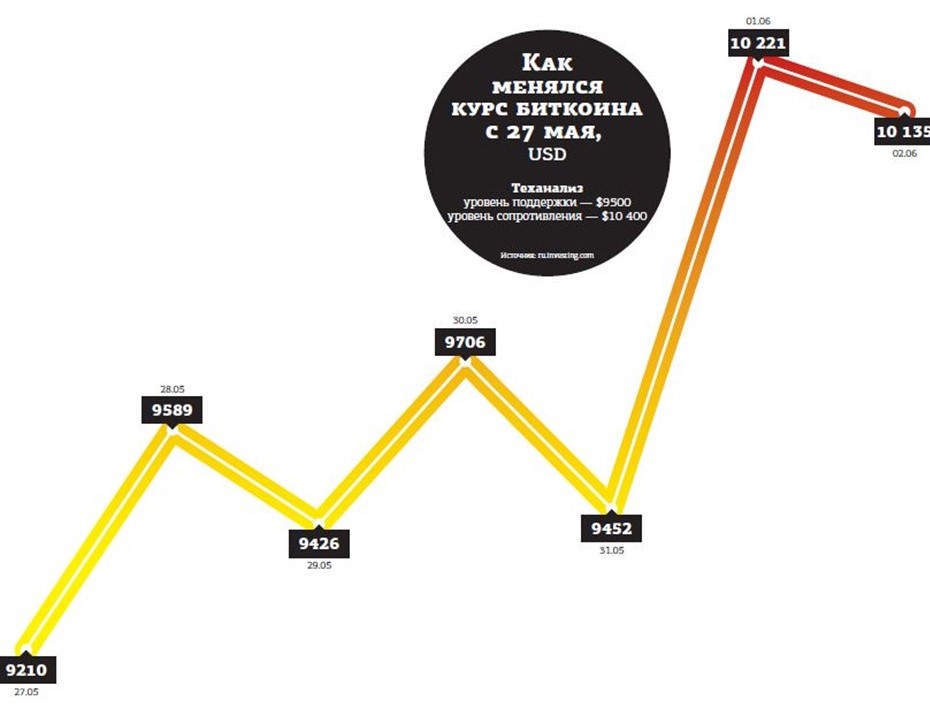

Рубеж $10 000 взят. Несколько недель проболтавшись в диапазоне $8700–9800, биткоин взобрался выше психологической отметки. На новых отметках еще нужно закрепиться, учитывая, что BTC уже торговался по $10 000 в начале мая.

Фундаментально идеи для роста есть. Все больше биткоинов уходит из свободного обращения на биржах в личные кошельки. Если в феврале доля BTC на биржевых балансах составляла 18,5% от всего объема, то к июню цифра упала до 16,5%. Это значимый отток средств. А более 60% активов, согласно исследованию Glassnode, уже год лежат без движения — в последний раз такое наблюдалось перед ралли 2017 года (для сравнения: в криптозиму 2018 года активно "холдили" лишь 40% кошельков).

С другой стороны, за последнюю неделю объем продаж биткоина майнерами увеличился на 11%, то есть после халвинга держатели криптоферм активно продают добытое, чтобы покрыть возросшие операционные доходы. То, что цена на этом фоне только продолжает расти, тоже кое о чем говорит.

При чем тут секс с китами?

С другой стороны, на этой неделе мы узнали истинную цену всем сумасшедшим криптопредсказаниям. Предприниматель Джон Макафи, обещавший съесть свой пенис, если биткоин не подорожает до $1 млн, признался, что пошутил.

"Неужели вы одни из тех, кто не увидел в этом абсурдный юмор? — написал он в своем Twitter. — Я опубликовал это в тот же день, когда предсказал, что секс с китами станет самым популярным водным видом спорта вместо серфинга. Очнитесь! Если биткоин когда–нибудь достигнет $1 млн, его капитализация превысит ВВП всей Северной Америки. Какой идиот может в это поверить? Секс с китами имеет в тысячу раз больше шансов войти в олимпийскую программу".

Ирония в том, что "китами" на рынке называют еще и держателей крупных сумм в биткоинах. Как бы то ни было, на момент написания публикации за 1 биткоин и правда давали в 100 раз меньше — $10 137. Индекс страха и жадности был на уровне 56, то есть жадность в настроениях преобладала.

На неделе обратили на себя внимание и альткоины. Больше всего подорожала криптовалюта Cardano (почти на 50%). Аналитики связывают это с запуском обновления Shelly, которое резко повысит децентрализацию монеты. Но в 2020 году очередное крупное обновление ожидается и в сети ее конкурента — Ethereum (около 20% за неделю). Обе нацелены на использование механизма Proof of Stake (PoS), когда отработку транзакций проводит не тот, у кого быстрее вычисления (отсюда и гонка оборудования для майнеров), а тот, у кого есть активы внутри сети.

"Тренд на переход от PoW к PoS может быть связан с отсутствием у популярных криптовалют привычных для консервативных инвесторов дивидендов, — говорит аналитик Bestchange.ru Никита Зуборев. — Сообщество разработчиков Ethereum намерено перевести в ближайшее время токен к модели PoS. Возможно, это станет позитивным фактором для институциональных инвесторов при выборе актива. По крайней мере, крупные игроки уже начали накапливать токены. Количество Ethereum во владении крупных инвесторов достигло максимума за последние 10 месяцев".

Развели криптовалюту

Но перенесемся в область российского законотворчества, тем более что от депутатов зависит, смогут ли журналисты вообще освещать динамику криптовалют. Пока что новый пакет законопроектов о регулировании отрасли ("ДП" подробно писал о нем в прошлом обзоре) предусматривает ответственность за любую рекламу биткоинов, а к ней вооруженный планом посадок уголовный розыск легко может отнести и динамику курсов.

Пока перспективы туманные. Председатель комитета Госдумы по финансовому рынку Анатолий Аксаков поспешил успокоить, что о полном запрете криптовалюты речи не идет. Сажать в тюрьму за ее недекларирование никто не будет, просто владелец потеряет защиту в судах. Но в России купить или продать ее точно не получится: оборот запретят.

Весьма своевременно попала в публичное поле и информация о том, что "черные майнеры" нанесли "Россетям" ущерб на 450 млн рублей! После такого и введение уголовной ответственности не кажется чем–то чрезмерным. Однако от запретов пострадают не "черные", а "белые" игроки рынка, в том числе крупная петербургская компания CryptoUniverse.

"Если законопроект примут в нынешней редакции, мы свернем наш бизнес в РФ и будем искать возможности для его продолжения за ее пределами, — говорит Антон Макарчук, директор по маркетингу CryptoUniverse. — У нас в России расположены дата–центры, они продолжат быть нашими, но на их переориентацию на сферы деятельности, не запрещенные законом, нужно будет снова потратить время и деньги, и может оказаться проще вывезти оборудование из России, а здесь оставить закрытые предприятия, как это было до нашего прихода в регионы, где мы сейчас работаем".

Вообще, некоторые участники рынка уже сомневаются, так ли серьезны намерения депутатов. Все зарегулировать и запретить пытаются уже года три и всякий раз отступают. У многих складывается ощущение, что отрасль просто склоняют к активному лоббированию своих интересов, чтобы затем оставить в серой зоне. Дедлайны меняются на глазах. "Коммерсант" со ссылкой на Аксакова пишет, что законопроекты примут осенью. Сам Аксаков в тот же день говорит про июль.

Нецифровое золото

Для тех, кто уже не ждет хорошего и выходит из "цифрового золота", пока сделки с ним в России не запретили, еще не поздно присмотреться к золоту реальному. По крайней мере, о его перспективах говорят сейчас очень многие эксперты. Эксперты Bank of America не исключают, что за 1,5 года стоимость унции вырастет до $3 тыс. В Citi Research говорят про $2 тыс., но даже такой уровень означал бы 15% роста от текущих уровней (на момент написания публикации августовcкий золотой фьючерс стоил $1738).

Общие идеи всех прогнозов — рекордное снижение ставок ведущими центробанками, риск долговых проблем государств и высокие инфляционные ожидания. Так, после финансового кризиса 2008 года цены на золото выросли аж на $1000 за унцию (до рекордной отметки $1920 в 2011 году). Но тогда деньги на поддержку экономики оставались на межбанковском рынке, а сейчас они передаются потребителю напрямую (поддерживающими выплатами) либо через кредиты. А значит, риски инфляции сегодня вроде бы даже выше.

"Мало сомнений, что в ближайший год мы увидим золото выше $1800, — считает управляющий партнер EXANTE Алексей Кириенко. — Существует большая вероятность следующей волны кризиса во второй половине года, за которой последуют еще большие вливания ликвидности. Также роль играет разочарование инвесторов в акциях и облигациях".

А вот акции золотодобывающих компаний могут оказаться не самой лучшей идеей, даже учитывая, что сейчас цены на них скорректировались (петербургский "Полиметалл" в мае, например, подешевел на 6%).

"Никогда не стоит проводить параллель между ростом цен на тот или иной товар и ростом цен акций добывающей компании, — предупреждает Ярослав Кабаков, директор по стратегии ИК “Финам”. — При росте цен на сырьевые товары рентабельность добычи растет, что увеличивает объемы добычи, обостряет конкуренцию и снижает долю отдельных компаний на рынке. Сейчас мы наблюдаем достаточно интересные тенденции в золотодобыче, компании существенно наращивают инвестиции в основные средства, что снижает их финансовые результаты, а коррекция на товарно–сырьевых рынках может в итоге привести часть этих компаний к банкротству. Так что в большинстве своем ралли в драгоценных металлах уже отыграно, рост объемов добычи создает неоправданные риски".