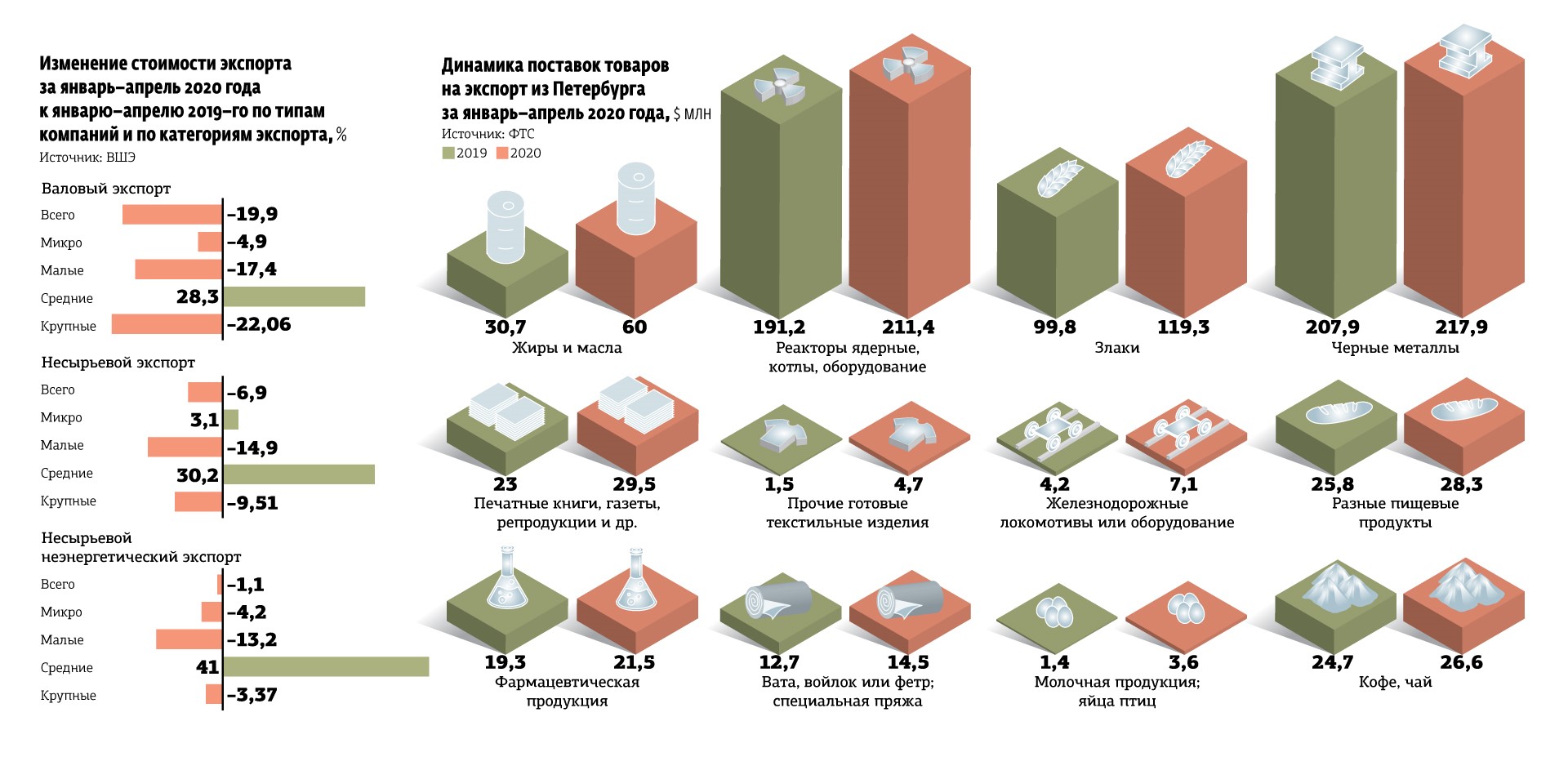

В период пандемии средние российские компании–экспортеры смогли нарастить выручку, следует из нового исследования ВШЭ, предоставленного "ДП". В январе–апреле валовый экспорт средних компаний вырос на 28,3%, тогда как все остальные падали. В несырьевом неэнергетическом экспорте динамика еще выше — плюс 41% (см. рисунок 1). Число таких компаний тоже выросло — на 6,5%.

"Средний бизнес — достаточно подвижный сектор компаний, который имеет некоторые запасы, — указывают исследователи. — Малый и микробизнес, напротив, сжимался, что, в частности, связано с обострением проблем с запасом ресурсов и финансовыми возможностями".

"Средние предприятия подошли к кризису с запасом прочности, — соглашается Александр Щелканов, доцент Международного банковского института имени Анатолия Собчака. — Они и по опросам в целом не сворачивают программы развития, в том числе инвестиционные. Те, кто успел до этого кризиса начать работу на экспорт, имеют те же поставки. Вообще экспорт может себе позволить именно крупный и средний бизнес. У них выстроенные логистические цепочки поставок, большой опыт работы в партнерстве с банками с применением финансовых инструментов и страхованием экспортных поставок. А в малом и микробизнесе сейчас многие предприниматели не то что на экспорт, они в России не знают, как дальше работать, потому что запаса прочности нет, а меры поддержки несовершенны".

Если кончится нефть

"Так могла бы выглядеть российская экономика, если бы не ее зависимость от нефти", — шутит Анна Федюнина, одна из авторов исследования, директор Аналитического центра НИУ ВШЭ — Петербург.

Но в каждой шутке есть только доля шутки. Именно среднему бизнесу, а не гигантам, легче перестроить бизнес–процессы, найти новые ниши, внедрить новые технологии и просто поменять упаковку. В этом смысле именно средний бизнес — это драйвер развития в условиях внешних шоков. Когда–нибудь из этих компаний Россия будет вынуждена выращивать свой несырьевой экспорт, превращая его в многонациональный бизнес на российской базе.

"Для примера: в США вклад в экспорт компаний, которые экспортируют пять и более товаров на пять и более рынков, превышает 80%, — рассказывает Анна Федюнина. — В России такие компании занимают, по разным оценкам, не более 20–25% экспорта. Это наглядная иллюстрация того, что у нас крупные компании очень слабо представлены в несырьевом секторе".

Маски и зерно

Если посмотреть на номенклатуру товаров, резко выросших по объемам экспорта из Петербурга, то это будут позиции, которые и ранее смотрелись весьма перспективно. Например, фармацевтика, продукты нефтехимии, ядерные реакторы и котлы и особенно — пищевка (см. график 2). Внезапно вырвались в лидеры полиграфия, а также производители спецодежды. В целом по СЗФО в лидерах никель и изделия из него (+52%), но перечень успешных товаров тот же. Похожие тренды наблюдаются и в целом по России, отмечает Анна Федюнина.

"Рост продаж текстильной продукции понятен: это медицинские маски, спецодежда, средства индивидуальной защиты, в которых у нас есть потенциал. Тем более сейчас на карте рисков по отраслям только медицина в плюсе", — считает Александр Щелканов.

Возросший экспорт пищевых товаров он объясняет тем, что многие страны из–за пандемии озаботились продовольственной безопасностью. Спрос был столь высок, что 26 апреля страна в полном объеме выбрала нетарифную квоту на экспорт зерна и прекратила его вывоз до 1 июля.

"Российские компании привыкли думать, что они конкурируют с Европой, с Америкой, а на самом деле на всех развивающихся рынках мы конкурируем с Китаем, Индией, Ираном, Кореей и Турцией. Китай на время пандемии был недоступен, и в марте–апреле у нас появился определенный объем клиентов, которые поняли, что Китай не отгружает и нужно отгружать из других мест. Это дало среднему бизнесу возможность показать себя на внешнем рынке", — говорит Екатерина Дьяченко, основатель платформы B2B–Export. По ее ощущениям, китайцы до сих пор не вернулись к прежним объемам отгрузки.