07:0613 ноября 202007:06

11566просмотров

07:0613 ноября 2020

Установленный Банком России срок приёма заявок на кредитные каникулы завершён. До Нового года регулятор рекомендует всем своим поднадзорным кредиторам продолжать обрабатывать поступающие заявки, но уже не в рамках закона. Предложенный в начале пандемии механизм оказался слишком сложным для исполнения, что в конечном итоге приведёт к очередной волне дефолтов и банкротств.

Закон о кредитных каникулах (№106–ФЗ) принимался в спешном порядке, от идеи до финальной подписи президента под ним прошло всего 3 дня. По его условиям любой заёмщик, столкнувшийся с финансовыми сложностями, мог обратиться к своему кредитору. И тот должен предоставить ему паузу в погашении кредита сроком до 6 месяцев. Нормы практически дублировали условия другого, ипотечного закона (№76–ФЗ), принятого ещё в мае 2019–го.

Скорость принятия закона сказалась на его исполнении: заёмщики наделялись неограниченными правами, а кредиторы — обязанностями. Так, должнику достаточно было уведомить свой банк любым способом, письменным или устным, что он планирует не платить по кредиту в ближайшие полгода. У кредитора же оставалось всего 10 суток, чтобы провести новые расчёты, внести изменения в документацию, а при залоговом кредите — и зарегистрировать всё это в Росреестре. Никто из финансистов не верил, что схема окажется эффективной, а должники продолжали атаковать банкиров и параллельно писали жалобы в ЦБ РФ.

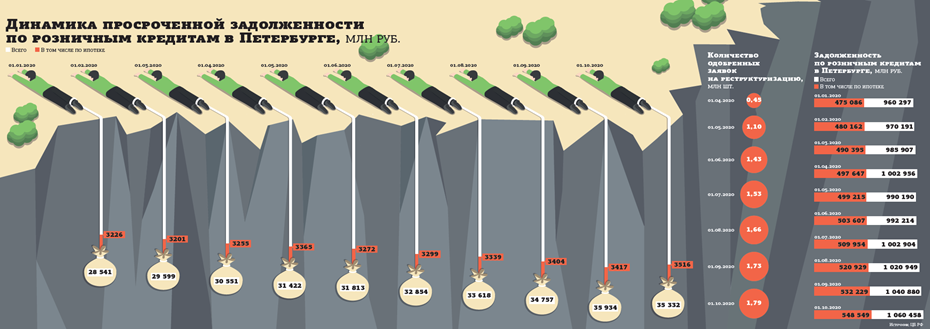

Прогноз, что кредитные каникулы окажутся миной замедленного действия под качеством розничных портфелей, оправдывается. Только в Петербурге дефолтная просроченная задолженность по розничным кредитам со сроком неплатежей более 3 месяцев с января по сентябрь выросла на 19%, или 5,8 млрд рублей. И её рост ускорится из–за окончания кредитных каникул.

Механизм предоставления кредитных каникул предполагал, что заёмщик должен проинформировать своего кредитора, а затем собрать и предоставить документы, подтверждающие или падение его доходов не менее чем на треть, или справку о заболевании COVID–19. Банки должны были изучить и проверить предоставленные документы, чтобы затем сформировать новый график платежей.

Отложить проблему

Законодатель не предложил банкирам некий единый стандартный механизм, каким способом, например, проверять предоставленные бумаги (доступа к медкартам у банкиров нет, как нет и взаимодействия с центрами занятости). Кроме того, ни законодатель, ни регулятор не учли требования другого закона — об ипотеке, который обязует любые изменения в кредитном договоре вносить в закладную. Ответственным за обременения залогов является Росреестр, который или принимал заявления через МФЦ (все центры в пандемию перестали работать), или готов был регистрировать всё электронно, что ещё больше увеличивало расходы заёмщиков из–за требований о наличии электронной цифровой подписи.

Более того, ЦБ РФ в принципе не стал фиксировать сам факт оформления каникулярных кредитов. Он ограничился стандартным анкетированием избранных банкиров, которое, как любой социологический опрос, предполагает добровольность и искренность. И на основе собранной информации регулятор сделал выводы о некритичности ситуации с долговой нагрузкой.

В последнем опубликованном отчёте Банка России, составленном со слов банкиров, указано, что за всё время пандемии граждане направили в кредитные организации 2,88 млн заявлений с требованием о реструктуризации, из которых рассмотрено было 98,1%. Удовлетворено 1,7 млн обращений, или 61%, то есть примерно два из трёх.

Из них, отмечает ЦБ РФ, непосредственно в рамках 106–ФЗ о кредитных каникулах банки получили 388 тыс. заявлений, или 14% от общего количества. Кредиторы предоставили каникулы по 159,5 тыс. договорам на 78,5 млрд рублей.

По оценке регулятора, общая доля одобрений заявлений по кредитным каникулам превысила 70%. По потребительским кредитам и кредитным картам каникулы предоставлялись по каждому второму займу (удовлетворено 46 и 58% заявок соответственно), по автокредитам — лишь по каждому четвёртому. По ипотеке же банки предоставили каникул на 12,4 тыс. кредитов на 34 млрд рублей.

На начало октября задолженность по розничным кредитам в РФ достигла отметки 19,3 трлн рублей. По ипотеке портфель превысил 8,6 трлн рублей. Получается, что, по информации ЦБ РФ, изменения условий кредитных договоров затронули лишь 0,4% от общей рыночной задолженности.

Точных данных по регионам не существует, так что, сколько конкретно заёмщиков в Петербурге банки отправили на каникулы, неизвестно: финансисты обычно не говорят о проблемах в своих портфелях. А регулятор также не заинтересован произносить вслух, что объём просроченной задолженности увеличивается. Но тем не менее он попросил банкиров продолжить принимать заявления и предоставлять реструктуризацию как минимум до конца текущего года. Разрешив им предлагать свои собственные условия.

Новогодний дефолт

Реструктуризация представляет собой иной механизм: её цель — снизить ежемесячный платёж по кредиту, как правило, за счёт увеличения срока возврата. Казалось бы, если бы регулятор пересмотрел свой подход к рискам, то мог бы разрешить банкирам снижать ставки по действующим займам. Тем более что в результате цикла смягчения денежно–кредитной политики стоимость заёмных денег снизилась.

Средневзвешенная ставка в розничном кредитовании сроком до года в июне 2019 года была равна 15,3% годовых, в сентябре текущего — 13,7%, по кредитам свыше одного года уменьшение составило 3 процентных пункта, до 10,4% годовых.

На волне снижения ставок банки могли бы рефинансировать выданные кредиты, но из–за требований ЦБ РФ не могут, потому что в таком случае понесут ещё большие убытки, чем если бы просто снизили ставку. Любой реструктурированный кредит ЦБ РФ относит к проблемной категории, требуя от банкиров начисления резервов (то есть перевода на корсчёт в ЦБ РФ некоторой суммы, где она замораживается. Размер суммы зависит от присвоенной категории, максимальная равна размеру выданного кредита). Формально регулятор издал инструкцию, согласно которой взял на себя обязательство не применять такие карательные меры по реструктурированным кредитам. Но срок её действия также подходит к концу, и никаких сигналов от ЦБ РФ, будут ли смягчённые требования продлены, рынок пока не слышал. Фактически сегодня банки оказались между молотом — регулятором и наковальней — объёмом неплатежей по кредитам.

Согласно тем же опросам, в октябре кредитные организации попали в ситуацию, когда оформленные в апреле каникулы по кредиту закончились, а заёмщик погашать задолженность не стал. Это означает, что банк должен зафиксировать просроченный платёж и ждать не менее 3 месяцев, доводя резервы до 100%. И только спустя это время ЦБ РФ придётся отчитаться об объёме выросшей просроченной задолженности. Октябрьские цифры отразятся в статистике за январь–февраль, ноябрьские — ближе к началу марта.

Сегодня проблемными становятся только апрельские одобренные заявки на каникулы: по данным регулятора, в тот период было принято положительное решение по 450 тыс. обращений. В последующие месяцы их число увеличивалось: в мае — ещё на 650 тыс., в июне — на 330 тыс. В связи с этим можно предположить, что в ближайшие месяцы объём неплатежей вырастет как минимум пропорционально.

В Петербурге, по данным Банка России, с начала года просроченная задолженность по розничным кредитам взлетела на 19%, по ипотечным — на 10%. То есть не оплачивается каждый пятый кредит (по ипотеке — каждый 10–й). Как говорят банкиры, времена были и похуже: так, в январе 2019–го доля проблемных кредитов в портфелях превышала 3,8%, на начало октября текущего года — 3,3%. Но умалчивают, что прирост портфеля за этот же период составил 35%, что должно было бы "размыть" долю заметнее.

На минувшей неделе в Госдуму РФ поступил очередной законопроект, по задумке авторов которого кредиторы станут обязаны указывать причины отказа в реструктуризации кредита. В пояснительной записке говорится, что с данными пояснениями заёмщики могут обращаться в суды за защитой своих прав как финансовых потребителей. Маловероятно, что с банковским лобби данную инициативу кто–то не обсуждал. В противном случае авторы внесли бы изменения в закон о ЦБ РФ, в котором уточнили бы новый порядок классификации ссуд. Предлагаемая новация обходит стороной других участников кредитного процесса. Чаще всего причиной отказа в каникулах или реструктуризации является желание банка начать решение проблемы, не откладывая её на полгода. Особенно тогда, когда речь идёт о залоговом кредитовании, в том числе ипотеке. При ухудшении экономической ситуации цена залогов будет снижаться, что приведёт к ещё большим потерям.

“

Восприятие населением словосочетания "кредитные каникулы" несколько отличается от того, что указано в законе под термином "льготный период". Если говорить буквально, то законодатель определил этот термин как приостановление исполнения заёмщиком своих обязательств. И слово "приостановление" отнюдь не подразумевает, что его можно понимать как освобождение от обязательств на некоторое время. Важно знать, что в установленный льготный период кредитор продолжает начислять проценты и за него в конечном итоге придётся заплатить. Мы производили соответствующие расчёты по ипотечным кредитам. Оказалось, что полугодовые каникулы по ипотеке, взятые на самом раннем этапе жизни кредита, при сохранении ставки приводят к увеличению первоначального срока примерно на 2,5 года и к росту выплат в среднем на 23%. Выступая на стороне кредитора, мы были вынуждены проводить разъяснительную работу с заёмщиками, которые услышали про каникулы, но не до конца осознали суть. И в том числе по вопросу правильного предоставления документов. Пытались убедить их, что не нужно пользоваться предложенной законодателем схемой без крайней необходимости. Тем не менее мы считаем, что, безусловно, есть заемщики, которым именно каникулы помогли восстановить платёжеспособность.

Денис Аксёнов

Генеральный директор коллекторского агентства "Долговой консультант"

“

Уже сейчас на рынок недвижимости в качестве продавцов могут выйти заёмщики, которые не уложились в сроки по предоставлению информации о сокращении доходов. Платежи, которые должны были быть перенесены, будут начислены как просроченная задолженность с пенями и штрафами. Для юрлиц ключевой станет весна, когда придёт пора считать суммы, которые компании должны по "безвозвратным" кредитам. Можно предположить, что из–за этого количество банкротств как юридических, так и физических лиц и ИП в следующем году увеличится как минимум вдвое.

Алексей Кричевский

эксперт Академии управления финансами и инвестициями

“

К старому графику платежей не в состоянии вернуться до 25% тех, кто воспользовался отсрочками после начала пандемии. Результат был ожидаем: отдельные отрасли по объективным причинам так и не смогли восстановиться после отмены жёстких локдаунов. В банках же оценивают ситуацию достаточно оптимистично. Динамика по просроченным кредитам оказалась лучше ожиданий. Каникулы действительно помогли пройти кризис менее болезненно. Хотя расслабляться рано, не исключена ещё одна волна банкротств, что грозит потерей рабочих мест.

Марк Гойхман

Главный аналитик "Телетрейд"