Текущий год для финансистов выдался предельно сложным: ковидные ограничения привели к росту неплатежей, снижению объёмов кредитования, закрытию офисов. Прибыль обрушилась, что стало угрожать уже и сохранению персонала. Тучные годы, когда банкиры наращивали кредитные портфели, пряча в них проблемные кредиты, прошли. Апеллируя к старому постулату про "кровеносную систему экономики страны", федеральный регулятор закрытием глаз на нарушения выиграл время. В итоге банковская сфера оказалась одной из немногих отраслей в стране, которая в глобальном смысле хоть и пострадала, но не сильно.

Все в онлайн

Февраль 2020-го и коллапс на валютном рынке, затем, без времени на раздумья, объявленные в марте всеобщие нерабочие дни. Банкам пришлось закрывать офисы, кредитовать стало некого: физлица попали под сокращение и оказались без источников дохода, предприниматели — на пороге банкротства. Чиновники начали создавать списки предприятий, которые нельзя банкротить (что делает невозможным для банкиров вернуть выданные кредиты). С другой стороны, прекратили работу и суды, и МФЦ, которые помогали проводить регистрационные действия с залогами. Но здесь регулятор пошёл финансистам навстречу: появились одобренные на государственном уровне кредитные каникулы и возможность реструктуризации (до этих постановлений ЦБ РФ нещадно наказывал банкиров рублём, если обнаруживал изменения в условиях по выданным кредитам). Помогли банкам и ранее придуманные регулятором дистанционные технологии: биометрия (хотя к ней подключилось менее 1% населения страны, она показала банкам, что работать с клиентом можно и онлайн), система быстрых платежей (и попытки распространить её на юрлиц для приёма платежей в торговых точках или при курьерских доставках), "цифровой профиль" (единая база государственных регистрационных данных по заёмщику).

Ковид окончательно изменил представление о преимуществе интернет-технологий даже у самых консервативных банкиров: границы регионов стёрлись, оказалось, что функционировать вполне можно и без офисов в городах, где находится потенциальный потребитель их продуктов. "В апреле прогнозы относительно деятельности малого и среднего предпринимательства в период пандемии были довольно скептичными, — рассуждает Александр Хайкинсон, директор департамента малого и среднего бизнеса петербургского филиала ПСБ. — Однако со временем большая часть бизнеса адаптировалась к ситуации, оптимизировав издержки и перестроив бизнес–процессы".

"Одна из ключевых составляющих успеха — развитие дистанционных каналов привлечения и обслуживания клиентов", — говорит Владимир Прибыткин, председатель совета директоров банка "ПСКБ".

Читайте также:

ТОП 100

ТОП-100 — 2020

"Главный тренд — цифровизация, сейчас все идут этим путем, эпидемиологическая обстановка дала мощнейший толчок, — отмечает Ольга Драгомирецкая, исполнительный вице-президент — управляющий филиалом Газпромбанка. — Тренд однозначно сохранится и в 2021 году, цифровая волна захлестнёт и категорию 65+, которая уже сейчас проявляет большой интерес к современным сервисам и услугам и обязательно нарастит их использование в будущем". По оценке эксперта, в предыдущие годы банки усиленно открывали новые офисы. Сейчас на первое место выходит эффективность, что приведёт к закрытию убыточных точек продаж.

Сегодня почти каждый второй банк готов работать дистанционно: два года назад подобные технологии являлись конкурентным преимуществом, теперь они — рутинная данность. Но основные новации, которым аплодируют топ-15 банков, а оставшиеся традиционно наблюдают в сторонке, — это всевозможные программы субсидий. Помимо разрекламированной ипотеки по ставке 6,5% годовых в рублях, к ним нужно отнести и автокредитование, и лизинг, помогающий машиностроению и перевозкам гарантировать стабильность на рынке сбыта. Спешат предлагать субсидии и региональные бюджеты: в Петербурге город будет помогать производителям оборудования и тем сферам бизнеса и потребителей, кто в транспорте предпочтёт газ бензину.

Скепсис будущего

Текущий год был неурожайным для Агентства по страхованию вкладов в Петербурге. За 11 месяцев у местных кредитных организаций была отозвана всего одна лицензия, общее их число сократилось до 22 банков и двух небанковских кредитных организаций (НКО). В 2019-м, например, ЦБ РФ аннулировал две лицензии у действующих Невского банка и "Прайм финанс", у одной НКО, "21 век". Ещё два банка, "Балтийский" и "Данске", сдали лицензии добровольно. Кто-то считает, что пауза в лишении банкиров прав на работу связана с ковидными ограничениями (ЦБ РФ в общероссийские нерабочие дни в марте анонсировал отказ от выездных проверок). Сам же Банк России устами своих руководящих персон неоднократно подчёркивал, что период массовой зачистки банковского сектора завершён.

Банк России постепенно раскрывает статистические данные об объёмах кредитования и уровне проблемных кредитов. За девять месяцев текущего года в Петербурге кредитный портфель юрлиц вырос на 1% против роста на 2% за весь 2019-й. Розничные портфели также показали кратное замедление: задолженность населения перед банками выросла на 10% против 21% в прошлом периоде. Заметно увеличивается и объём необслуживаемых кредитов, платежи по которым перестали поступать в банки дольше 90 дней: в корпоративном сегменте с начала года просроченная задолженность выросла на 7%, в рознице — на четверть. Тем не менее накопленных за последние годы активов банкам вполне достаточно, чтобы пережить и нынешний экономический кризис, не допуская развития финансового.

“

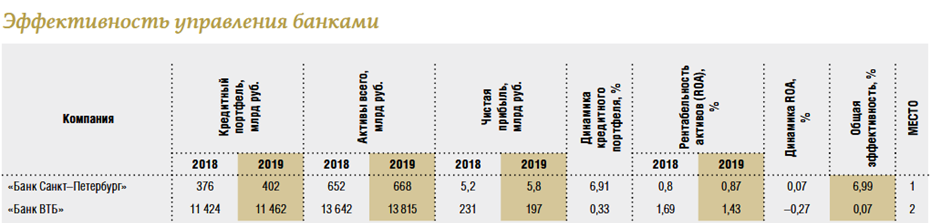

Сегодня банкам становится всё тяжелее зарабатывать на традиционном кредитовании, поэтому в перспективе наиболее успешными будут банки, сосредоточившиеся на трансакционном бизнесе.

Александр Савельев

председатель правления, "Банк Санкт–Петербург"

“

Нельзя сегодня пытаться решить проблемы других областей экономики за счёт банков. Потому что тогда придётся на каком–то этапе лечить сами банки, а это может стоить дороже, чем те вливания, которые будут в другие отрасли экономики.

Андрей Костин

президент — председатель правления, "Банк ВТБ"

Материал подготовлен в рамках проекта

ТОП-100 — 2020

.