Эксперты финансового рынка считают, что в 2021 году банковский сектор будет постепенно восстанавливаться.

Банков будет меньше

На 1 декабря 2020–го в России действовал 371 банк. Ни один из опрошенных экспертов не ожидает в ближайшее время ухода с рынка крупных игроков. При этом эволюция сектора (слияния и поглощения, а также отзыв лицензий) никогда не останавливается.

"Мы ожидаем ухода с рынка в 2021 году порядка 10% кредитных организаций из замыкающих сотен рэнкинга банков", — сообщила управляющий Санкт–Петербургским филиалом РГС Банка Елена Верёвочкина.

"В рейтинговом агентстве НКР считают, что по итогам следующего года прекратят деятельность 35 банков, почти столько же, как в этом году (34). В 2015 году глава ВТБ Андрей Костин предсказал, что в стране останется 200–300 кредитных организаций, на тот момент их было свыше 700", — замечает председатель правления КПК "Обновление" Михаил Дорофеев.

Специалист по банковскому сектору, руководитель представительства Фонда государственных интересов Армении в России (ANIF) Сергей Григорян полагает, что вероятна продажа Банком России банка "Открытие", не состоявшаяся в 2020 году. Возможно, в 2021–м всё–таки продадут и банк "Тинькофф".

"Состав игроков на рынке уже неплохо подчищен Банком России. Возможен уход ещё некоторых слабых игроков", — размышляет генеральный директор финансовой компании FinHelp Павел Вешаев.

Помимо финансовых процессов в преобразовании важны и технологии. Директор по развитию бизнеса ИТ–компании КРОК в коммерческих банках Александр Филиппов рассуждает: "В 2021 году можно ожидать большего проникновения биометрии в банковские каналы. С тотальной удалёнкой следует ожидать перехода в онлайн таких сервисов, как POS, или банковских услуг для бизнеса со взаимодействием с онлайн–магазинами".

Какой ждать ставки

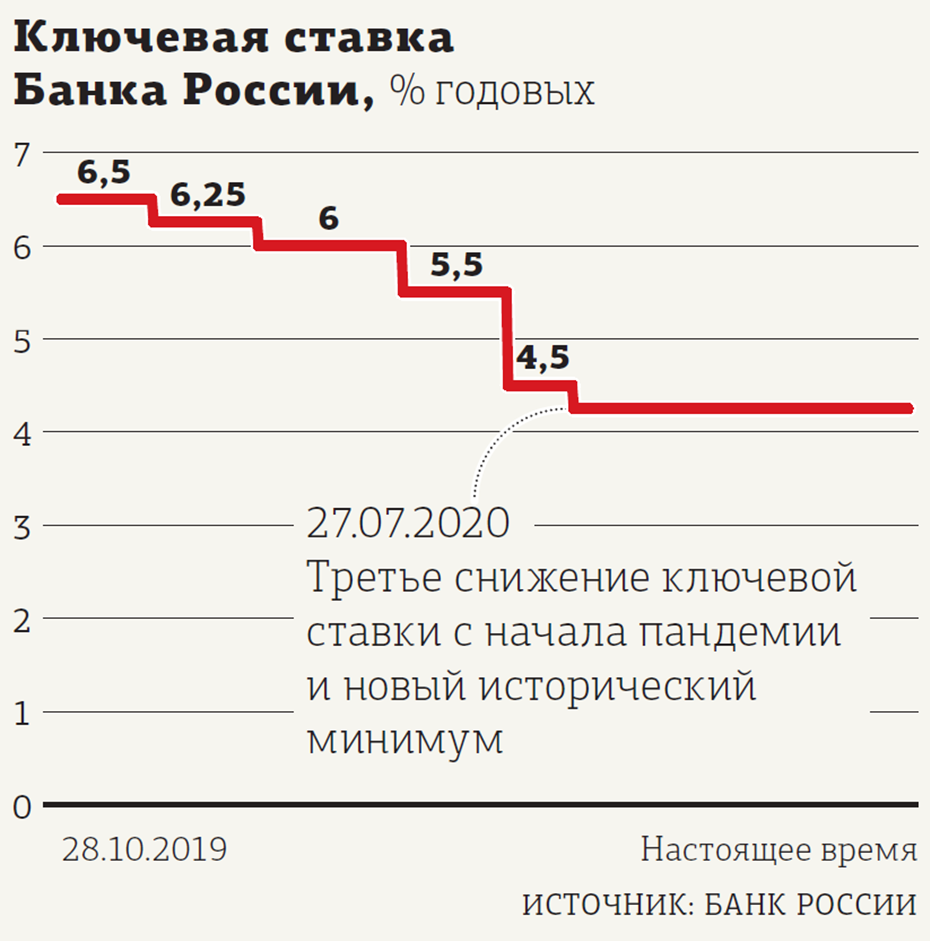

С декабря 2017 года, когда ключевая ставка Банка России достигла локального максимума 17% годовых, началось её последовательное снижение. В 2020–м ЦБ снижал ставку 4 раза, год начинался с уровня 6,25%.

Несколько лет Банк России бился за обуздание инфляции на уровне 4,0% и близкую к этой величине ключевую ставку (на конец декабря цель прежняя: фактическая инфляция 4,4%, ключевая ставка 4,25%). Политика госбанка — ориентир для ставок по кредитам и депозитам. Неясно, продолжит ли в 2021 году регулятор эту линию. Мнения экспертов разделились. Напомним, что в этом году появится налог на доход по вкладам. Источников дешёвых денег в банковской системе явно становится меньше.

Елена Верёвочкина полагает "очевидным", что Банк России не будет продолжать курс на смягчение монетарной политики. Наоборот, всё говорит о том, что в 2021–м есть перспектива увеличения ставки. "В новом году, по нашим оценкам, среднегодовое значение ставки ЦБ сохранится на текущем уровне 4,25%", — поделился вице–президент — директор дирекции стратегического развития банка "Санкт–Петербург" Константин Носков. CEO краудлендинговой платформы Jetlend Роман Хорошев ожидает снижения ставки на 0,5–1%, "но только в том случае, если новых форс–мажоров не произойдёт".

Самым смелым в предсказаниях оказался аналитик ИФК "Солид" Дмитрий Донецкий: "Мы считаем, что ставка ЦБ будет вначале сохранена в диапазоне 4,25–4,75%. Ближе к 2022–2023 годам ожидаем повышения ключевой ставки до 6%".

Аналогичны прогнозы по рынку. "Ставки по депозитам могут уже не вернуться к историческому минимуму 4,32% годовых в десяти крупнейших банках", — заметил Михаил Дорофеев. Аналитик инвестиционной компании QBF Ксения Лапшина предполагает: "Ключевая ставка может быть снижена до целевого таргета 4% в первом полугодии 2021 года, соответственно средние ставки по банковским вкладам останутся вблизи 4,4–4,5% годовых".

Дмитрий Сысоев считает, что в 2021 году ипотека, вероятнее всего, станет дороже. Причина — ожидаемое прекращение программы с госсубсидированием. "На инфляцию влияет снижение курса рубля. Это может привести к тому, что процентные ставки по депозитам вырастут до 5% или даже более. Соответственно, ставки по кредитам уйдут в диапазон 8–13%", — прогнозирует Сергей Григорян.

"Продолжится отток вкладчиков в связи с развитием альтернативных инвестиций для физических лиц. Таким образом, не будет удивительным повышение процентных ставок в среднем по рынку на 0,5 –1%", — комментирует директор дивизиона "Центр" УБРиР (Уральского банка реконструкции и развития) в Санкт–Петербурге Александр Казанский.

Прибыль под давлением

Снижение маржи, а также повышенные отчисления в резервы в условиях сохраняющейся неопределённости будут продолжать оказывать давление на прибыли банков.

"Сохранение рентабельности банковского сектора на уровне 2020 года будет хорошим результатом", — замечает Константин Носков. У Александра Казанского схожий прогноз: "Несмотря на то что прибыль по банковской системе в 2020–м (прогноз — 1,4 трлн) превысит прогнозы, сделанные 2–3 месяца назад, в наступившем году банкам предстоит столкнуться с падением чистой прибыли".

"Прибыль банков начнёт восстанавливаться только в середине 2021 года. Общая прибыль банковского сектора вряд ли превысит значения 2020–го и составит около 1,5 трлн рублей. Общий рост прогнозируется с 2022 года", — полагает Роман Хорошев.

"В 2021 году банковский сектор усилит работу в двух направлениях: реструктуризация займов, а также выявление недополучаемых из–за собственных ошибок доходов", — предсказывает Сергей Григорян.