Рынок факторинга, несмотря на падение потребительского спроса, в 2020 году вырос на 10%. Драйвером роста стал региональный бизнес, в том числе малый.

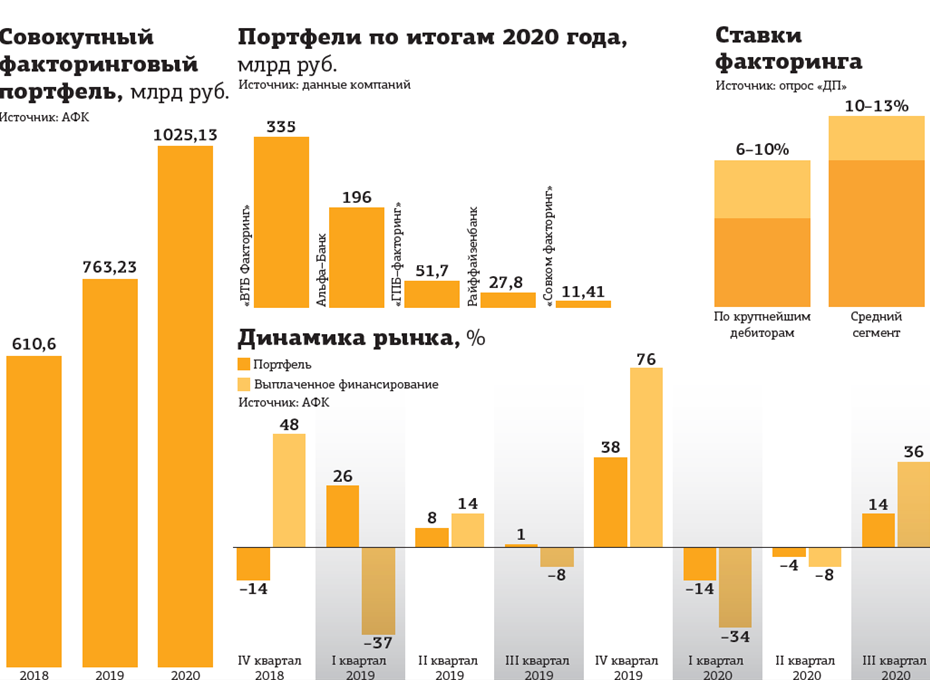

На предстоящей неделе Ассоциация факторинговых компаний (АФК) опубликует итоги 2020 года, основанные на опросе 35 крупнейших участников рынка (факторов). Из предварительных данных следует, что в 2020 году объём выплаченного финансирования вырос на 10% по сравнению с 2019–м. Для сравнения: в 2019 году этот показатель вырос на 19% относительно 2018–го. Факторинговый портфель, напротив, вырос сильнее, чем в позапрошлом году: на 35%, до 1,03 трлн рублей, по сравнению с подъёмом на 32% годом ранее.

Позитив вопреки

Факторинг как услуга финансирования поставщика товаров под переуступку прав денежных требований к дебитору, то есть покупателю, оказался одним из самых уязвимых финансовых инструментов в период ковидных ограничений. По оценкам Росстата, оборот розничной торговли в апреле 2020 года рухнул на 22,6% по отношению к аналогичному периоду предыдущего года, в мае — на 18,6%. Восстановиться до уровней 2019 года ему не удалось, по итогам III квартала снижение составило 1,6%, в ноябре — 3,1%.

Как заявили в агентстве "Национальные кредитные рейтинги" (НКР), в апреле–июне прошлого года российский факторинговый рынок показал наихудший результат с 2009 года. Совокупный портфель сократился на 6%, а объём финансирования упал на 9%. "Последовавший в августе–сентябре всплеск экономической активности, адаптация факторов и их клиентов к условиям работы в период пандемии позволили рынку полностью отыграть падение в III квартале", — отмечают в НКР.

На объёмы рынка факторинга именно падение потребительского спроса оказало существенное влияние, которое все игроки оценивают положительно. Большинство факторов перестроили свои бизнес–процессы и показали прирост за счёт расширения клиентской базы, в которую попал малый и средний бизнес.

"В 2020 году крупнейшие компании чаще, чем в предыдущие годы, оплачивали поставки с задержкой", — поясняет Денис Король, директор по развитию бизнеса в Северо–Западном федеральном округе "ГПБ–факторинг". По его оценке, компании участвовали в специальных программах, предлагаемых факторами, что положительно отразилось на стабилизации финансового состояния, в первую очередь компаний сегмента МСП, которые оказались в сложных условиях из–за коронакризиса.

"Из–за коронавирусных ограничений увеличились сроки отсрочки, — говорит Борис Мельников, генеральный директор “Росбанк Факторинг”. — Как следствие, появился повышенный спрос на ликвидность, что, в свою очередь, заставило компании, которые раньше не рассматривали для себя факторинг, обратить внимание на этот инструмент. Всё это привело к формированию дополнительного объёма бизнеса и росту рынка факторинга".

Причём клиенты факторинга оказались способны держать удар в кризисной ситуации. "Никто не просил послаблений или льгот, наоборот, требовали не прекращать установленное финансирование", — поясняет Татьяна Сатина, член правления, руководитель блока корпоративного бизнеса банка ТКБ.

Традиционное осенне–зимнее увеличение продаж также поддержало рынок. "В октябре–декабре стал расти объём сделок, преимущественно в торговле бытовой техникой и электроникой, пищевой отрасли премиум–сегмента, — сообщили в ПСБ. — В целом в минувшем году стал заметным переход крупных покупателей на отсрочку платежей, что открыло новые возможности для факторинга".

Цифровое давление

Эксперты пока не дают прогнозов на 2021 год. Некоторые из них уверены, что благодаря урокам 2020–го факторинг в объёме может вернуться к показателям прошлых лет, когда объёмы финансирования росли по 20% ежегодно.

"Пришли новые направления на российский рынок, в том числе благодаря адаптации международных практик, — говорит Андрей Голованёв, директор дирекции продаж “Северо–Запад” “ВТБ Факторинг”. — Мы, например, вывели продукт “инвойс дискаунтинг”, который отличается упрощённой конструкцией подключения дебиторов и позволяет поставщикам финансировать не только существующие, но и будущие денежные требования". Другую перспективную нишу эксперт видит в финансировании расходов компаний на содержание запасов сырья, склада или стока готовой продукции, объём которого, по его оценке, сопоставим с существующим рынком факторинга.

"Мы показали хорошие результаты, несмотря на множественные негативные моменты и ограничения, — говорит Александр Варенников, директор департамента факторинга банка “Союз”. — Позитивным трендом, на наш взгляд, является ускорение цифровизации факторинга, массовый переход на электронный документооборот".

О влиянии цифровизации говорят все эксперты: для факторов она увеличивает обороты и число клиентов, для самих поставщиков и их дебиторов — может удешевить услугу.

"Тенденция к освоению малым и средним бизнесом электронного документооборота и тренд на удалённую работу свидетельствуют о чётком курсе на онлайн во всех сферах, в том числе и в факторинге, — замечают в ПСБ. — Мы понимаем, что онлайн–факторинг всё больше будет востребован со стороны всех сегментов бизнеса, а не только отдельных отраслей". Но есть и обратная сторона цифровизации.

"Бесконтактное взаимодействие всех участников факторинга придаёт процессам скорость и безопасность, а основные дебиторы рынка согласились на новые правила игры и “расселись” по разным электронным платформам, — комментирует Сатина. — Из минусов этого тренда хочу подчеркнуть отсутствие единых стандартов и решений по роумингу между различными вендорами, факторам приходится работать во множестве различных систем, чтобы охватить радиус крупнейших дебиторов рынка".

"Цифровых платформ появляется великое множество, в том числе сами факторы могут предлагать онлайн–решения на собственных мощностях, — солидарен Мельников. — В применении технологий заинтересованы все стороны, однако большое количество онлайн–инструментов создаёт проблемы как для клиентов, так и для факторов и может приводить к удорожанию факторинга".

Факторы, как независимые компании, так и входящие в различные банковские группы, на протяжении года сталкивались с удешевлением кредитных средств. Усиление конкуренции привело к тому, что стоимость факторинга вслед за ставками по кредитам пошла вниз.

Угроза маржинальности

ЦБ РФ в течение 2020 года несколько раз снижал значение ключевой ставки. "Этот фактор оказывал сильное влияние на ценовую политику, мы ожидаем, что и в текущем году позиция регулятора будет являться определяющей в вопросе динамики ставок на рынке факторинга", — полагает Король.

"Цена факторинга в 2020 году несущественно, но снижалась, в текущем году также стоит ждать незначительного снижения цены", — говорит Варенников.

"Ощущается активный выход рынка в регионы, видна явная тенденция выравнивания ставок крупных игроков с рыночными, — высказывает свою точку зрения Сатина. — Цена факторинга продиктована имеющимся фондированием и аппетитом факторов к рискам, поэтому мы ожидаем стагнацию средних ставок и выравнивание заниженных у крупнейших игроков с рынком".

В текущем году факторинг может столкнуться с ситуацией, когда законодательная инициатива регулирования цен на отдельные продукты может сказаться на доходности.

"Ограничение цен на продовольственные товары может оказать влияние на снижение маржинальности бизнеса ретейлеров и их поставщиков, — считают в ПСБ. — Этот фактор может ограничить использование инструментов финансирования, в том числе и факторинга".

"Госрегулирование ценообразования небольшой группы товаров на данный момент не способно значительно повлиять на рынок факторинга, — отмечает Сатина. — Тем не менее дальнейшее расширение госконтроля может привести к снижению стоимости факторинга под конкретные группы товаров ввиду отсутствия рыночных рычагов роста маржинальности".