Регулятор примет решение в ближайшую пятницу, 12 февраля.

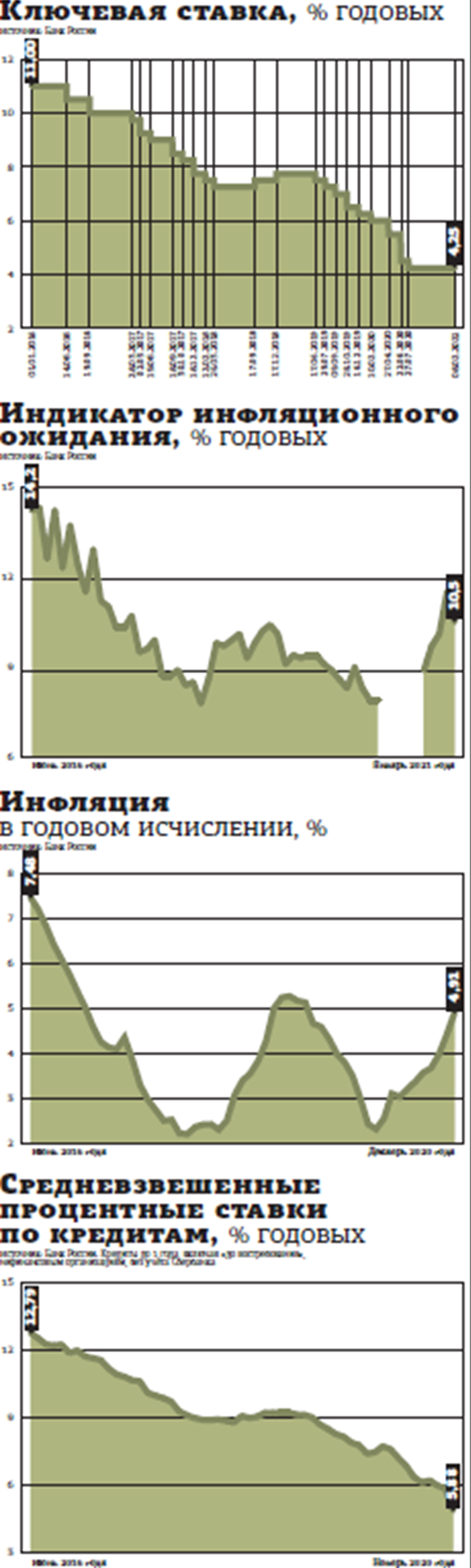

Это будет первое в наступившем году заседание совета директоров ЦБ РФ, на котором предполагается определить значение ключевой ставки на ближайший месяц. Аналитики не ждут интриги и резких решений, по их мнению, все сложившиеся к текущему моменту факты говорят о том, что действующий размер ключевой ставки в 4,25% годовых будет сохранён.

Ужесточить прогноз

В последний раз ЦБ РФ снижал ставку в июле 2020 года, тогда она была изменена на 0,25 процентного пункта (п. п.). На следующих заседаниях вплоть до конца 2020 года, вопреки ожиданиям части экспертов, регулятор трижды не менял её значения. Как пояснял свои решения Банк России, рост цен оказывался выше ожидаемого из–за восстановления потребительского спроса и продолжающегося обесценивания рубля.

К предстоящему заседанию прогнозы ЦБ РФ о ситуации в отечественной экономике, высказанные в декабре 2020 года, вновь не оправдались. Уровень инфляции превысил ориентир, цены на потребительские товары и ресурсы естественных монополий продолжают уверенно расти.

Из–за падения ставок замедлился и приток денежных средств на депозиты физлиц в банках (темп прироста по итогам 2020 года составил 4,2% против 9,7% годом ранее). По данным регулятора, средневзвешенная ставка по вкладам сроком до года снизилась с 4,46% в январе 2020 года до 3,22% годовых в ноябре, по депозитам более года — с 5,48% до 4,15% годовых.

"Дальнейшее снижение ставки маловероятно, против такого решения играют незначительный рост цены на нефть, реализация инфраструктурных проектов, требующих финансирования из госбюджета, поддержка доходности рублёвых вкладов и сохранение привлекательности этой формы финансирования пассивов банков", — рассуждает Антон Емельянов, консультант, соучредитель компании Smart Creative Solutions Group, преподаватель Школы бизнеса "Синергия". Эксперт убеждён, что регулятор оставит ключевую ставку на ближайшем заседании без изменений.

"Мы ждём сохранения ключевой ставки на уровне 4,25%. Но комментарий по итогам заседания может оказаться довольно жёстким. Основной аргумент — ускорившаяся в последнее время инфляция и сохраняющиеся повышенные инфляционные ожидания", — полагает Ирина Лебедева, старший аналитик банка "Уралсиб". По оценке эксперта, по итогам января годовая инфляция оценивается в 5,2–5,3%, с учётом номинального значения ставки 4,25% годовых в реальном выражении она равна примерно минус 1%.

"Замедление роста цен до нуля в последнюю неделю января глобально ничего не меняет, оно в значительной степени вызвано разовыми факторами, в частности административным контролем за ценами на ряд социально значимых продуктов питания, — поясняет Лебедева. — Важно и то, что, по мнению ЦБ РФ, стало главной причиной ускорения инфляции. Возможно, это результат смягчения денежно–кредитной политики (ДКП) в первом полугодии 2020 года. Регулятор не раз говорил, что эффект от смягчения в полной мере проявляется с лагом в три–шесть кварталов". По её словам, рост цен также может быть связан с глобальным трендом повышения цен на продовольствие. Поэтому, как отмечает эксперт, ЦБ РФ может зафиксировать рост проинфляционных рисков, который потребует более раннего перехода к ужесточению денежно–кредитной политики.

"Мы ожидаем, что ЦБ РФ в предстоящую пятницу оставит значение ключевой ставки неизменным, рост инфляции в последнее время связан с курсовыми эффектами, которые являются краткосрочным фактором, — отмечает Ринат Кутуев, директор казначейства банка “Санкт–Петербург”. — К тому же в основном этот эффект проявляется в росте цен на продукты питания, а цены на данную группу товаров слабо чувствительны к денежно–кредитной политике. Учитывая, что появились риски превышения целевой инфляции по итогам 2021 года, комментарии Банка России будут более жёсткими, мы полагаем, что нам обозначат возможность ужесточения денежно–кредитной политики".

Сменить вектор

Намёк на ужесточение денежно–кредитной политики означает, что ключевая ставка перестанет находиться на рекордно низких значениях и будет повышена.

Вопрос лишь в том, когда именно ЦБ РФ начнёт период её повышения — в текущем или уже только в 2022 году — и до каких уровней.

"В последнее время мы видим постепенный отход регулятора от мягкой денежно–кредитной политики и начало подготовки рынка к возможному повышению ставки, — рассуждает Роман Ермаков, начальник отдела дилинговых операций Ланта–Банка. — Повышение инфляции в январе–феврале частично основано на эффекте низкой базы прошлого года, в то же время такой значительный рост цен может стать катализатором для вторичных эффектов, когда экономические агенты начнут повышать цены, поддерживая тем самым на высоком уровне инфляционные ожидания". По мнению аналитика, сохраняется риск новых санкций со стороны США, которые могут привести к ослаблению национальной валюты, что может стать дополнительным фактором в росте цен на товары с высокой импортной составляющей.

"Нам представляется, что баланс рисков смещён в сторону окончания мягкой ДКП и в среднесрочной перспективе ключевая ставка будет находиться на текущем уровне (без имплементации жёстких санкций со стороны США), повышение ставки мы ожидаем не раньше 2022 года", — резюмировал Ермаков.

"Мы посмотрели показатели инфляции по группе развивающихся стран и отметили, что у большинства из них этот показатель снизился. В России же, наоборот, повысился. Это означает, что инфляционные ожидания в нашей стране высоки и, скорее всего, потребуется более раннее ужесточение денежно–кредитной политики. Возможно, окажется необходимым и более высокое значение ключевой ставки на среднесрочном горизонте, — говорит Кутуев. — По нашему мнению, ЦБ РФ может начать цикл повышения ставки уже в конце этого года и плавно довести ключевую ставку до 5–5,5% годовых".

"На ближайшем заседании мы ожидаем от регулятора сохранения ставки на текущем уровне, хотя ранее ожидали её снижения на 0,25% п. п., — говорит Андрей Русецкий, управляющий активами “БКС Мир инвестиций”. — Основная причина — это рост инфляции. В то же время мы не ожидаем изменения риторики регулятора — появления намёков на повышение ставки как минимум до конца текущего — начала 2022 года. Именно тогда ожидается цикл нормализации ключевой ставки до нейтрального уровня, который находится на уровне 5% и выше".

Точка отсчёта

Аналитики инвестиционной компании "Ренессанс Капитал", напротив, прогнозируют начало периода повышения ключевой ставки ЦБ РФ уже летом 2021 года.

"Пик инфляции в РФ можно ожидать на уровне 5,5% в годовом выражении в феврале–марте текущего года, государственные меры по сдерживанию роста цен “отнимут” от него 10–20 базисных пунктов, — говорит Софья Донец, экономист инвесткомпании по РФ и СНГ. — Повышенная инфляция повлечёт нормализацию денежно–кредитной политики уже в июне 2021 года с повышением ключевой ставки до 5,5% годовых на конец 2021 года".

По оценке Донец, одним из факторов ужесточения денежно–кредитной политики могут стать и изменения на мировых рынках. "Появляются центральные банки, которые уже начали повышение ставок, и ЦБ РФ уже не придётся быть первым, кто это сделает, уже есть Турция, Бразилия, Армения. То есть повышение ставок — это уже скорее общий контекст, а не исключение для текущего года", — рассуждает эксперт.

По её мнению, Россия со стратегической точки зрения не относится к странам с высокой степенью закредитованности госсектора, поэтому повышение ставок не является затратным и трудно принимаемым решением, как во многих других странах. "Уровень российского госдолга остаётся на фактически минимальных уровнях, он остаётся меньше 20% ВВП, потребности в финансировании в 2021 году будут меньше, чем в предыдущем", — подчеркнула эксперт. Следующее плановое заседание совета директоров ЦБ РФ по ключевой ставке назначено на 19 марта текущего года, после этого до конца года состоится ещё шесть заседаний.

“

Скорее всего, в этот раз без изменения. Судя по заявлениям ЦБ РФ, регулятор ожидает, что инфляция должна замедлиться. Так как источником роста цен не является перегретый потребительский спрос, меры по охлаждению деловой активности (а именно через это работает повышение ставок) являются неуместными. В ближайшие полгода ЦБ РФ, вероятно, не будет предпринимать действий по изменению ставки, снизит её только в случае замедления инфляции и постепенного ускорения темпов восстановления экономики.

Владимир Брагин

директор по анализу финансовых рынков и макроэкономики УК "Альфа–Капитал"

“

На наш взгляд, Банк России в очередной раз отложит снижение ключевой ставки. Это объясняется тем, что за последние 2 месяца инфляция выросла заметно выше таргета ЦБ РФ (порядка 5,2–5,3% на конец января против цели 4%). С учётом отсутствия шансов на скорое снижение ставки наибольший интерес на предстоящем заседании будут вызывать прогнозы регулятора о дальнейшей динамике инфляции, а также намёки на возможное снижение ключевой ставки на следующих заседаниях в текущем году. Если Банк России будет оптимистичен в своих прогнозах, облигации (особенно ОФЗ) могут отреагировать умеренным ростом котировок. В январе показатель инфляции вырос до локального пика, в течение ближайших 3–4 месяцев темп роста цен снова снизится к таргету ЦБ РФ. Как следствие, к снижению ставки регулятор сможет перейти во втором–третьем квартале текущего года.

Артур Копышев

старший аналитик "Сбер Управление Активами"