По итогам января–марта 2021 года стоимость чистых активов российских паевых фондов увеличилась на 130 млрд рублей. Если темпы сохранятся, рекорды прошлых лет будут побиты в очередной раз.

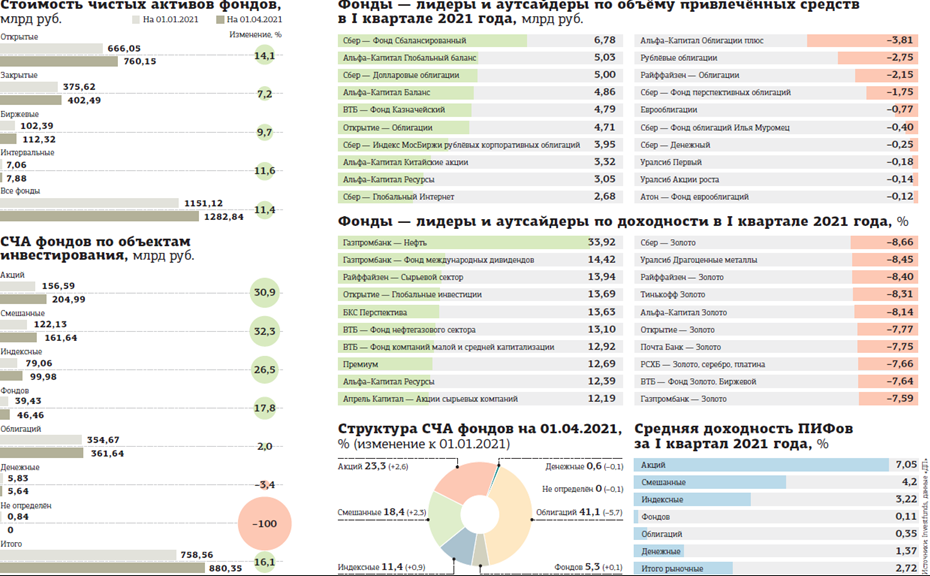

В январе–марте текущего года стоимость чистых активов (СЧА) паевых инвестиционных фондов (ПИФов) под управлением российских компаний выросла по сравнению с цифрами на 31 декабря 2020 года на 11%, до 1,28 трлн рублей, подсчитал информационный портал Investfunds. По итогам 2020 года рынок увеличился на 28%, писал ДП.

При сохранении подобного темпа к концу текущего года СЧА фондов могут вырасти в 1,4 раза, приблизившись к 1,7 трлн рублей.

Защитный актив

По данным ЦБ РФ на 30 сентября 2020 года (более актуальные данные пока не опубликованы), совокупное количество владельцев паёв российских ПИФов превысило 2,89 млн человек, что в 1,7 раза больше, чем было на 1 января 2020 года. "Увеличение вложений в ОПИФы и БПИФы (открытые и биржевые ПИФы. — Ред.) связано с массовым выходом на рынок частных инвесторов, которые стремятся разместить свои накопления в более доходных инструментах по сравнению с банковскими депозитами", — отмечается в обзоре Банка России.

Текущая доходность фондов существенно превышает депозитную. По оценке ЦБ РФ, средневзвешенная ставка по вкладам на конец марта 2021 года опустилась до 3,42% годовых, а ПИФы в среднем принесли 2,72% за квартал (см. диаграмму).

Рекордные объёмы привлечения стали самым обсуждаемым трендом за последние несколько месяцев. В 2020 году в инструменты коллективного инвестирования было вложено 200 млрд рублей, из них 40 млрд — в декабре, что стало абсолютным историческим рекордом.

Суммарно за 2020 год во все виды доверительного управления (фонды входят в них как часть статистики) россияне вложили беспрецедентную сумму — 1 трлн рублей. С учётом предыдущих лет в доверительном управлении на сегодня находится более 9 трлн рублей, что соизмеримо с половиной объёма срочных депозитов на счетах в банках.

Повышение ключевой ставки в марте до 4,5% годовых и намёк регулятора, что на этом уровне она не остановится, заставил банки повышать доходность по депозитам. Это может немного охладить уверенность в достижении фондовым рынком новых рекордов.

Увеличение привлекательности депозита как наиболее консервативного финансового инструмента с гарантией возврата вложенных денег способно приостановить процесс перетока денег с банковских счетов на биржу.

С другой стороны, изменения в налоговом законодательстве (распространение 13%–ного налога на доходы от вложений в депозиты и облигации) пока не затрагивают ПИФы (с оговоркой, что срок владения паями должен превышать 3 года).

Поддерживает спрос на ПИФы и обесценивание рубля: всё больше фондов предлагают инвестировать в иностранные активы (рубль по отношению к доллару США подешевел на 20% за 2020 год и ещё на 4% с начала 2021 года).

По данным Investfunds, в I квартале текущего года в паевые фонды было вложено более 98 млрд рублей, или половина от всего объёма прошлого года. На сегодня на рынке зарегистрировано 475 ПИФов, с января текущего года их количество сократилось на 12 единиц. На открытые фонды приходится 52%, или 244 фонда, на биржевые — 9%, или 42 фонда.

Массовый выход физлиц на Московскую биржу (по её данным, количество счетов только за март увеличилось на 754,5 тыс. и превысило 11 млн) помогает увеличивать спрос на ПИФы: на этой торговой площадке можно купить и продать паи 238 фондов, в том числе ETF. Доступ к паям через биржу позволяет инвесторам даже с небольшим размером счёта широко диверсифицировать свои вложения, ведь среди торгуемых фондов много индексных, у которых стоимость паёв привязана к различным фондовым индикаторам, таким как индексы Мосбиржи, Шэньчжэньской биржи в Китае, Nasdaq в США и т. п.

Эксперты отмечают три важных фактора, которые могут повлиять на будущее индустрии фондов. Во–первых, ЦБ РФ снимает ограничения на листинг иностранных индексных ETF, которые могут стать конкурентами для отечественных биржевых ПИФов. Во–вторых, Госдума РФ внесла законопроект о финансовом маркетплейсе, на котором среди прочих инструментов для частных инвесторов станут доступны паи ПИФов. В–третьих, впервые в истории страны негосударственный пенсионный фонд (НПФ Сбербанка) вложился в биржевой паевый фонд, что было воспринято рынком как первая ласточка: индустрия идёт по зарубежному пути.

Впрочем, регулятор разрешил НПФ инвестировать в БПИФы ещё в мае 2020–го. По оценкам экспертов, всего было вложено около 1,3 млрд рублей. Сумма выглядит ничтожной на фоне общих размеров индустрии ПИФов и НПФ, но публичные инвестиции крупных игроков увеличивают их привлекательность для частных инвесторов.

Горизонт инвестиций

Ключевые тренды I квартала текущего года — постепенный уход инвесторов из акций роста и фондов золота в акции стоимости, дивидендные бумаги и облигации с повышенными ставками.

"Начало года стало поворотной точкой в некоторых тенденциях на рынках. Основные для нас — нормализация кривой доходностей казначейских облигаций, вид которой в длинном конце вернулся к доковидному состоянию, и реализация инфляционных рисков в РФ, — говорит Виктор Барк, директор департамента управления активами УК “Альфа–Капитал”. — Рост долларовых доходностей был воспринят как подтверждение существования инфляционных рисков и повод пересмотреть оценки справедливой стоимости компаний, что привело к коррекции в еврооблигациях".

По оценке эксперта, ускорение инфляции в РФ привело к усилению ожиданий повышения ключевой ставки ЦБ РФ и новой волне роста доходностей в ОФЗ, что негативно сказалось на динамике стоимости облигационных портфелей и спровоцировало выход розничных инвесторов из фондов на облигации.

Стоимость золота в январе–марте текущего года упала на 6%, что сказалось на доходности индексных ПИФов, ориентированных на вложения в этот драгоценный металл. По оценке "ДП" на основе данных Investfunds, доходность 19 ПИФов, инвестирующих в драгметаллы и связанные с ними активы, за 3 месяца показала отрицательное значение 6,6%.

ПИФы акций показали хорошие результаты, сохранив привлекательность для розничных инвесторов. Их средняя доходность по итогам первых 3 месяцев 2021 года, по данным Investfunds, составила 7,05% годовых. Вторыми по доходности — 4,02% годовых — стали смешанные ПИФы, которые инвестируют в акции и облигации. Наименьший результат показали вложения в ПИФы фондов (0,11% годовых) и облигаций (0,3% годовых).

"Мы видим сильный рост активов преимущественно в фондах на акции и слабую динамику в облигациях из–за увеличения числа новых частных инвесторов, для которых, как правило, акции как инструмент куда проще для понимания", — рассуждает Кирилл Комаров, руководитель отдела по инвестиционному консультированию "Тинькофф Инвестиции".

Изменение спроса на облигации сократило долю ПИФов, основанных на бондах, в общей СЧА фондов, с 47 до 41%. При этом они продолжают занимать лидирующую роль среди всех ПИФов. Следующие по объёмам инвестиций, ПИФы акций, занимают всего лишь 23%.

Изменение предпочтений инвесторов заставляет брокеров выводить на рынок новые продукты. Например, УК "Финам Менеджмент" в I квартале 2021 года запустила биржевой ПИФ на долларовые дивидендные акции "Дивидендные аристократы США". А УК "Восток–Запад" — "Фонд ВДО развивающихся российских компаний", вкладывающий средства пайщиков в высокодоходные облигации.

"Спрос на российские акции поддерживается предстоящим дивидендным сезоном: по прогнозам Bloomberg, в ближайшие годы инвесторы могут заработать рекордную для российских акций дивидендную доходность в 7–8%, — отмечает Наталья Малых, руководитель отдела анализа акций ГК “Финам”. — Главными причинами роста популярности инвестиций помимо снижения депозитной доходности мы считаем стагнацию на рынке недвижимости после периода бума и постепенное повышение финансовой грамотности населения".

"Динамика рынка ПИФов зависит преимущественно от привлекательности такого инструмента, как ПИФ в целом, от разнообразия ПИФов на российском рынке, а также от динамики мировых фондовых рынков, — объясняет Ксения Лапшина, аналитик ИК QBF. — Я полагаю, что в 2021 году темпы роста индустрии будут ниже, чем в прошлом (тогда это было скорее исключение на фоне сложившейся ситуации и массового притока средств на рынок)".

“

Рынок облигаций вошёл в фазу коррекции на фоне повышения ключевой ставки и санкционной риторики. Особенно пострадали ОФЗ, просев на 3,5%. На позитивной стороне выступил рост цен на сырьё, который с ослаблением рубля позволил российскому рынку акций оставаться у исторических максимумов. Текущий год может оказаться сложным для облигаций. В зависимости от скорости повышения ключевой ставки рублёвые бонды покажут доходность 3–5% годовых. Публичные фонды облигаций столкнутся с дальнейшим оттоком средств. Долларовые и рублёвые акции выглядят предпочтительнее.

Андрей Русецкий

управляющий активами "БКС Мир инвестиций"

“

Если в предыдущие десятилетия отток и приток в фонды строго зависел от динамики отечественного ММВБ (он рос — росли и вложения, падал — люди выводили деньги), то сегодня всё гораздо интереснее. Рублёвый рынок может падать или стоять на месте, но приток инвестиций всё равно ускоряется. Во–первых, к гражданам пришло понимание, что диверсификация вложений по странам позволяет зарабатывать при любом состоянии российской экономики. Во–вторых, заметно увеличился перечень доступных инвестиционных идей: от голубых фишек США, Германии или Китая до IPO и рентной недвижимости. Всё это сейчас удобно упаковано в фонды и доступно для вложений практически с любой суммы. Не удивлюсь, если по итогам 2021 года мы увидим рост стоимости чистых активов на 35–40%.

Валерий Емельянов

аналитик "Фридом Финанс"