После повышения ключевой ставки до 5% вкладчики рассчитывают на повышение доходности депозитов. Банки же говорят, что ставки изменили раньше, но готовы их увеличить ещё.

В Петербурге в январе–феврале текущего года рублёвые остатки на счетах физлиц в банках сократились на 1,3%, или 26 млрд рублей. Актуальные региональные данные ЦБ РФ пока не опубликовал. После повышения ключевой ставки (дважды, в феврале и марте) до 5% годовых вкладчики ждут пропорционального повышения ставок по депозитам и не спешат открывать вклады на условиях, которые со дня на день могут улучшиться. Сами банкиры говорят, что по отдельным видам вкладов ставки стали повышаться ещё в декабре, а дальнейший рост зависит от самих вкладчиков.

Давление на доход

Весной прошлого года Банк России, взяв курс на смягчение кредитно–денежной политики и снижая ключевую ставку, создал ситуацию, когда доходность по банковским вкладам фактически оказалась отрицательной.

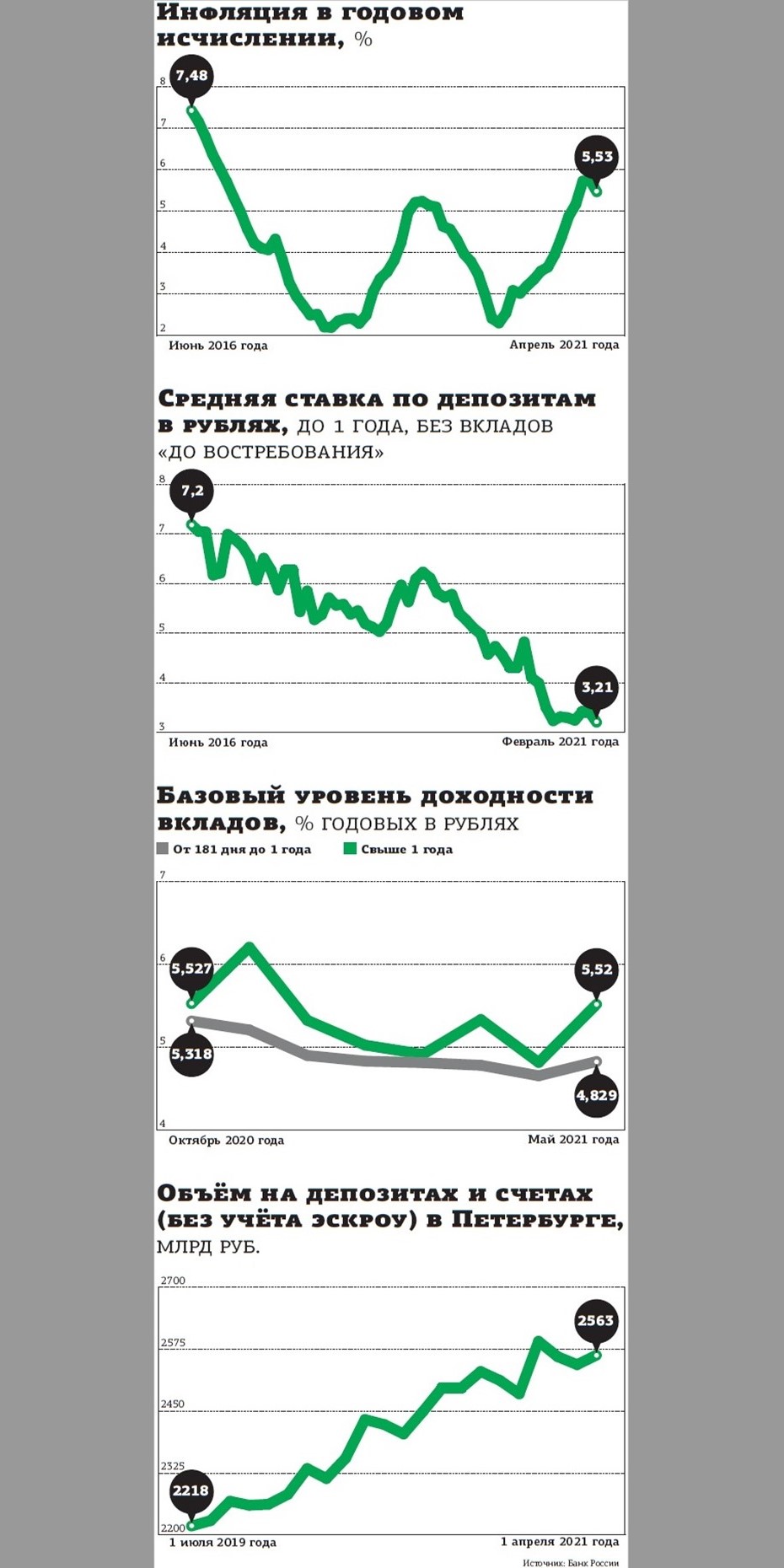

К августу 2020 года среднерыночная ставка по срочным депозитам сроком до 1 года без учёта вкладов "до востребования" опустилась ниже официальной инфляции, до 3,24% годовых против 3,6% соответственно (см. график).

Резкое падение гарантированной доходности и падение доходов привели к тому, что люди перестали открывать долгосрочные (свыше одного года) и среднесрочные (до года) вклады. Как отметил в своей презентации Александр Данилов, директор департамента банковского надзора ЦБ РФ, по итогам I квартала 2021 года доля депозитов в общем объёме денег физлиц на банковских счетах сократилась на 11% по сравнению с аналогичным периодом прошлого года, до 65%. Пропорционально выросли остатки на текущих счетах, с 24% до 35% соответственно.

Ряд экспертов объясняет переток денег со вкладов на текущие счета распространением на эти деньги налогового бремени. С 1 января 2021 года НДФЛ в размере 13% взимается с процентного дохода, полученного с депозитов, сумма которых превышает 1 млн рублей. Законодатель освободил от налога зарплатные и текущие счета со ставкой 1% годовых и ниже, это и могло вызвать закрытие срочных депозитов и размещение денег на счетах.

С другой стороны, был установлен лимит необлагаемого дохода, который зависит от размера ключевой ставки. Если в начале года государство говорило, что налог придётся заплатить при получении дохода свыше 42,5 тыс. рублей (из расчёта лимита 1 млн рублей и ключевой ставки 4,25% годовых), то на сегодня, после повышения ставки до 5% годовых, сумма необлагаемого дохода увеличилась до 50 тыс. рублей. Этот нюанс и позволяет ожидать от банкиров пересмотра условий по депозитам и повышения ставок как минимум по отдельным видам вкладов.

Впрочем, сегодня банки не решаются предлагать доходность по депозитам хотя бы на уровне инфляции: в марте она достигла 5,8% в годовом исчислении, в апреле прогнозируется на уровне 5,5%. При этом, по данным Банка России, инфляционные ожидания населения в минувшем месяце достигли максимальных значений с февраля 2017 года, 11,9% годовых. Предложить такой уровень российская банковская система не может.

"Наши ставки были повышены ещё в конце 2020 года, когда будущий рост ставки ЦБ РФ стал очевиден, — говорит Сергей Хотимский, первый заместитель председателя правления Совкомбанка. — Существенного дополнительного повышения мы не ожидаем, однако окончательное решение будем принимать в зависимости от поведения других игроков и динамики инфляции".

"Мы традиционно регулируем свои ставки с учётом конъюнктуры рынка. Решение о поднятии ключевой ставки соответствовало консенсус–прогнозу рынка и не принесло сюрпризов. И поскольку оно было ожидаемым, то повышение уже было частично заложено в ценах банковских продуктов, — отмечает Максим Тимошенко, директор департамента операций на финансовых рынках банка “Русский Стандарт”. — Безусловно, рост ключевой ставки вызовет коррекцию депозитных ставок в сторону увеличения с поправкой на конкурентную среду. Резких движений ценовых условий здесь ждать не приходится".

Базовый нюанс

В конце минувшего апреля Агентство по страхованию вкладов (АСВ) немного расстроило банкиров, повысив размер отчислений в фонд обязательного страхования вкладов.

В прошлом году, чтобы поддержать кредитные организации на фоне ковидных ограничений, агентство с подачи регулятора пошло на беспрецедентный шаг и снизило действовавшую с 2018 года норму отчислений 0,15 до 0,1%.

С 2015 года банки, привлекающие депозиты физлиц, обязаны раз в квартал отдавать АСВ определённый процент от среднедневных остатков по депозитам. С 1 октября 2021 года размер ставки установлен в 0,12%. Фактически этот процент отчисления обеспечивает сам вкладчик, недополучая от банков соизмеримый размер доходности. По оценке АСВ, временное прошлогоднее снижение позволило банкам сэкономить на отчислениях в 2020 году 78 млрд рублей и ещё 40,5 млрд — за первые 6 месяцев текущего.

Несмотря на влияние норматива на ставки по депозитам, будущие изменения условий не сумеют резко поменять поведение вкладчиков, сформировавшееся за последние годы.

"Наибольшей популярностью традиционно пользуются годовые вклады, на более долгие сроки депозиты выбирают лишь 10–15% вкладчиков, — поясняет Александр Казанский, директор дивизиона “Центр” УБРиР в Петербурге. — В последнее время на рынке наблюдается тренд на повышение ставок по долгосрочным депозитам сроком на 2–3 года, но большинство людей с осторожностью относятся к “замораживанию” средств на такой длительный период".

Новый тренд противоположен сложившемуся в 2018–2019 годах, когда вкладчики, наоборот, стремились открывать вклады на максимально возможные сроки, чтобы зафиксировать высокую ставку в условиях постоянного удешевления доходности по депозитам.

Как отметили в банке "Уралсиб", из–за снижения срочных ставок в прошлом году приоритетом для населения стали накопительные счета и карты. "В последнее время в целом популярна расходная поведенческая модель вкладчиков, которые пользуются расчётными продуктами и хранят на них средства одновременно, в то же время значимую долю вкладчиков традиционно составляют граждане 55+, склонные к накопительной модели поведения", — подчеркнули в банке.

"В минувшем году в целом по банковской системе сложился тренд сокращения средств на классических вкладах определённого срока и рост средств на счетах, в основном накопительных, — комментирует Александр Бородкин, лидер трайба (несколько команд, объединённых одной целью. — Ред.) “Сбережения и инвестиции” банка “Открытие”. — Прошлый год был рекордным для инвестиционных продуктов, в текущем мы видим продолжение этой тенденции: люди продолжают сберегать, но ассортимент инструментов расширился, это уже не только вклады, но и накопительные счета и инвестиционно–страховые продукты".

Потолок ставки

Банкиры могли бы предлагать условия по депозитам и в 10%, и 20% годовых, при условии, что их кредитная политика предполагает получение такого дохода, которым можно делиться с частным вкладчиком. Однако ЦБ РФ регулирует максимальные ставки.

Ежемесячно Банк России рассчитывает и публикует базовую доходность по вкладам, основываясь на значениях ставок банков, привлекающих две трети всех депозитов. И если какая–то кредитная организация обещает доходность по депозиту выше на 2% и более от базового значения, ей придётся платить в АСВ повышенный размер отчислений. По данным агентства, таких банков на рынке сейчас нет: в противном случае вместо действующих 0,1% пришлось бы отчислять 0,125%.

И именно базовое значение после первого повышения ключевой ставки в феврале стало расти. На май по вкладам на срок свыше 6 месяцев и до 1 года ЦБ РФ установил базовое значение 4,829% годовых против 4,657% в апреле, приблизив его к январскому уровню (на тот момент оно было установлено в 4,83% годовых).

С учётом того, что на базовый расчёт сильно влияют предложения крупнейших госбанков, не особо желающих конкурировать на рынке уровнем ставок, очевидно, что и они стали повышать условия по депозитам. Это позволит частным банкам также пересматривать условия, не рискуя получить повышенный размер отчислений в фонд страхования вкладов. Исходя из требований регулятора, на рынке сегодня можно искать предложения по вкладам с максимальной доходностью 6,8% годовых против 6,7% в апреле. С ориентацией на размер страховой суммы 1,4 млн рублей.

“

На фоне повышения ключевой ставки в ближайшее время мы планируем скорректировать условия по депозитам. В целом в перспективе 1–2 месяцев на рынке можно ожидать умеренного роста ставок по вкладам и появления промопредложений с повышенными ставками. При этом по накопительным счетам банки, вероятнее всего, ставки увеличивать не будут, поскольку это более затратный процесс. В среднесрочной перспективе такое репозиционирование ставок приведёт к перетоку средств граждан из накопительных счетов во вклады. В прошлом году мы наблюдали обратный процесс.

Геннадий Чаусов

руководитель службы пассивов и комиссионных продуктов Почта Банка

“

На рынке уже несколько лет есть тренд перетока вкладов в инвестиционные продукты. Мы идём по пути развивающихся стран, где доля инвестинструментов колеблется от 50 до 80%. Когда ставки по депозитам опускаются, люди начинают смотреть в сторону альтернативных возможностей. В последние годы мы увидели существенный приток розничных инвесторов на рынок. Однако о том, что люди полностью перекладываются из депозитов в фондовый рынок, речь не идёт. Скорее, диверсифицируют вложения, не ограничиваясь рамками мононакопительной модели. Часть вложений они хранят и будут хранить в ультраконсервативных инструментах, часть — в финансовых. Это даст возможность повысить доходность накоплений. Инструменты фондового рынка (и долговые бумаги, и акции тем более) всё равно могут предложить потенциально более высокую доходность в сравнении с депозитами.

Андрей Макаров

руководитель отдела продаж "Сбер Управление Активами"