Послезавтра ЦБ РФ вновь может изменить ключевую ставку. Предыдущие повышения инфляцию не остановили, но удорожали кредиты.

Эксперты единодушны во мнении, что ключевая ставка на предстоящем заседании совета директоров ЦБ РФ будет повышена с текущих 5,5% годовых. Прогнозы говорят о новом значении ставки в диапазоне от 6 до 6,5% годовых.

Повышательный цикл

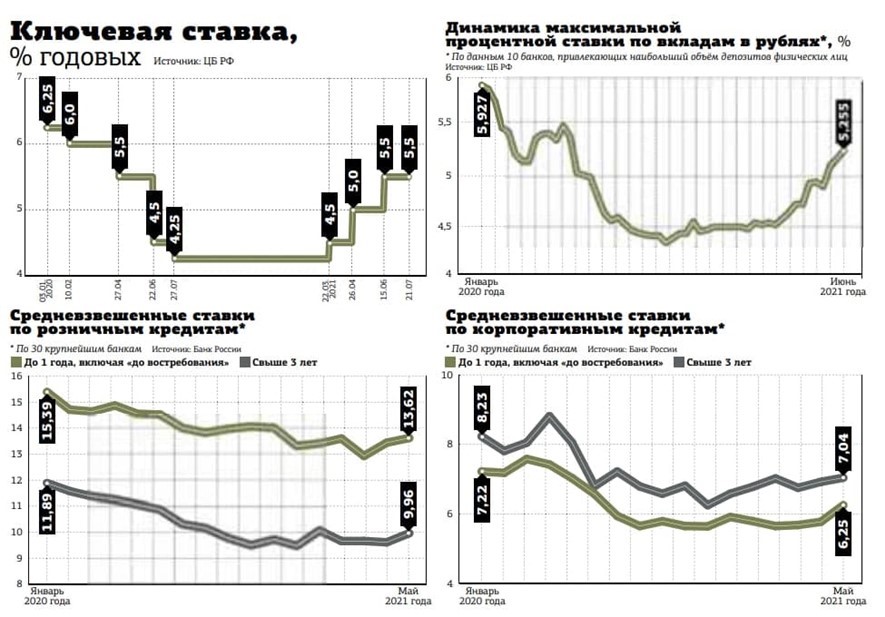

После двухлетнего периода снижения ставки, с июня 2019 года, в марте текущего ЦБ РФ заявил о необходимости ужесточения денежно–кредитной политики (ДКП). Сперва он повысил ключевую ставку на 0,25 процентного пункта (п. п.), затем дважды по 0,5 п. п. — в апреле и июне.

Аналитики ждут не столько нового значения ставки, сколько публикации регулятором среднесрочного прогноза по макроэкономике, в котором он должен обозначить своё видение по инфляции. И указать временные ориентиры, как долго ещё будут длиться меры ужесточения ДКП.

Запустив цикл повышения ставки, ЦБ РФ обещал снижение инфляции. Эксперты же отмечали, что такое решение неизбежно приведёт к удорожанию кредитов и снижению инвестиционной активности бизнеса. В качестве сладкой пилюли и эксперты, и представители Банка России в унисон заявляли о преимуществах — ставки по вкладам в банках обязаны были начать расти.

Однако цикл повышения, вопреки благой идее, не остановил кредитный бум, не затормозил отток вкладов из банковской системы, так и не сумел обуздать инфляцию. По данным Росстата, по итогам июня потребительские цены в годовом выражении выросли на 6,5%.

Целевой ориентир 4% годовых ЦБ РФ весной текущего года обещал достичь в первом полугодии 2022 года, на последнем заседании сроки были сдвинуты уже на конец полугодия.

В мае банки выдали физлицам 470 млрд рублей новых займов и зафиксировали отток денег населения в размере 479 млрд рублей. То есть за январь–апрель банки наблюдали небольшой приток средств физлиц, так как с начала года граждане забрали из банков 447 млрд рублей (включая как вклады, так и текущие счета), одновременно нарастив долг на 2,154 трлн рублей, говорится в отчёте ЦБ РФ "О развитии банковского сектора".

В Петербурге объёмы выданных кредитов бизнесу в январе–мае выросли на 3% по сравнению с аналогичным периодом прошлого года, до 1,5 трлн рублей. В рознице (без учёта ипотеки) — на 43%, до 318 млрд рублей. Остатки на срочных депозитах с начала года сократились на 2,8 млрд рублей, до 1,93 трлн. В мае отток превысил 2%, составив 35 млрд (в пик разгара пандемии в мае прошлого года остатки на счетах в банках петербуржцев снижались на 0,8%).

Депозитный отток

Деньги населения из банковской системы уходят из–за низких ставок, которые перестали покрывать инфляцию. Максимальные ставки у топ–10 банков, привлекающих наибольший объём денег, по итогам июня текущего года немного скорректировались, достигнув 5,3% годовых, что даёт доходность минус 1,2% по отношению к официальной инфляции.

Разрыв с субъективной инфляцией, которую наблюдает население (14,9% на июнь), достигает почти 10%. В октябре 2020 года средняя ставка по вкладам опускалась до 4,3% годовых (см. график).

Часть экспертов предполагают, что деньги со вкладов плавно перешли на фондовый рынок с его ежемесячными рекордами по количеству частных инвесторов и объёму торгов. Банк России также отмечает, что часть денег с депозитов перешла в наличность (+169 млрд рублей по РФ с начала года) и на рынок недвижимости.

Аналитики не видят прямой взаимосвязи между предстоящим пятничным решением регулятора и действиями банков: новое значение ключевой ставки начинает действие только с понедельника, но не означает, что в этот же день на равноценные процентные пункты повысятся ставки и по депозитам. Каждый банк самостоятельно принимает решение, за счёт каких ресурсов обеспечивать себе фондирование.

По оценке ЦБ РФ, соотношение кредитов к депозитам по итогам 5 месяцев текущего года достигло исторического максимума 86,2% — никогда в современной России люди не были настолько закредитованы по сравнению с размером своих сбережений. Тем не менее плавное повышение среднестатистической ставки по вкладам уже началось: тренд сформировался как раз в начале июня.

Аналитики связывают это с позапрошлым решением ЦБ РФ по ключевой ставке, которое состоялось в апреле. Июньское повышение поможет ставкам ближе к августу, предстоящее, соответственно, к сентябрю.

Кредитная стагнация

Вместе с тем, как показывают события последнего полугодия, на решения банкиров менять кредитные ставки оказывают влияние события на рынке ОФЗ, которые, в свою очередь, зависят от событий на мировых рынках. При повышении доходности ценных бумаг финансисты увеличивают и кредитные ставки. И так как на коротких ОФЗ доходность увеличилась, равнозначно пошли вверх и ставки по займам сроком до года (впрочем, их среднее значение с учётом ипотечных ставок всё ещё находится ниже уровней осени 2020 года).

"Фактический объём кредитования определяется давно не ключевой ставкой ЦБ РФ, а взаимным уровнем доверия между банками и клиентами–юрлицами, — рассуждает Пётр Пушкарёв, шеф–аналитик TeleTrade. — Спрос бизнеса и граждан на кредиты больше зависит от потребностей, чем от разницы 0,5–0,75% в предложенной ставке займа".

По мнению эксперта, у банков достаточно свободной ликвидности и в деньгах вкладчиков они не слишком нуждаются. Кредиты станут дороже лишь для отдельных направлений в рознице, потому что в корпоративном сегменте ставки и без того находятся на высоком уровне, что и отражается в цене товаров и росте инфляции.

Следующее плановое заседание ЦБ РФ намечено на 10 сентября текущего года (последнее внеплановое состоялось в декабре 2014 года, когда регулятор повысил её с 10,5 до 17% годовых).

“

Мы считаем, что ЦБ РФ повысит ставку на 50–75 б. п. и даст сигнал о возможности её дальнейшего повышения. Повышение на 100 б. п. мы считаем менее вероятным. В июне месячная инфляция стабилизировалась (0,69% по сравнению с 0,74% в мае), последние недельные данные показали замедление роста цен до 0,06%. Изменения денежно–кредитной политики оказывают эффект на инфляцию с некоторым временным лагом, поэтому предыдущие повышения ключевой ставки ещё не в полной мере оказали влияние на инфляцию. Исходя из этого, ЦБ РФ, вероятно, повысит ставку меньшим шагом и будет наблюдать за динамикой роста цен, а при необходимости (при отсутствии явного замедления инфляции) поднимет ключевую ставку осенью.

Владислав Данилов

Старший аналитик "Сбер управление активами"

“

Изменение ключевой ставки отражается на всех ставках в экономике, по коротким и длинным позициям. Прямая зависимость видна по кредитам овернайт ЦБ РФ. Чуть менее заметна по кривой доходности ОФЗ, их короткие позиции примерно на равнозначную величину повышаются вслед за ключевой, длинные позиции, напротив, могут как повышаться, так и снижаться. И уже короткие ОФЗ влияют на ставки по коротким кредитам и депозитам, на срок до полугода–года. И если по ссудам ставки начинают расти сразу после повышения ключевой, то по депозитам банки меняют доходность с большим временным лагом.

Евгений Жорнист

Портфельный управляющий УК "Альфа–Капитал"