Финансовые проблемы китайского застройщика Evergrande могут в будущем аукнуться на всех развивающихся рынках, но пока его технический дефолт не смог ухудшить настроения трейдеров. Обещания ФРС США вскоре начать сворачивание выкупа активов — тоже негативная новость, но реакция на неё была позитивной.

Прошлая неделя на российском фондовом рынке началась с обвала котировок. Подобное происходило и на остальных мировых рынках, так что некоторые эксперты поспешили окрестить 20 сентября "чёрным понедельником", сравнивая его с понедельником 19 октября 1987 года, когда американский индекс Dow Jones Industrial Average рухнул на рекордные за всю его историю 22,6%. Но они явно погорячились.

Во–первых, снижение индексов хоть и стало самым сильным за несколько месяцев, но всё же было как минимум на порядок меньше, чем 34 года назад. А во–вторых, оно было полностью выкуплено уже к концу недели.

Проблемы с корнем ever

Главный негатив в начале недели был связан как раз с возможным дефолтом Evergrande, второго по величине застройщика в Китае и одного из крупнейших в мире. Общий долг этой компании превышает $300 млрд, но в четверг, 23 сентября, она должна была заплатить по облигациям всего около $120 млн, причём более двух третей этой суммы составляли проценты по долларовым бондам, а остальное — по облигациям в юанях.

Читайте также:

Криптовалюты

Китай нашёл новый способ навредить рынку

Между тем Evergrande ещё в середине сентября сообщила о серьёзных проблемах с ликвидностью, из–за которых она вынуждена была задерживать выплаты по банковским кредитам, а также по обязательствам перед поставщиками и инвесторами. Отдельные облигации компании торговались втрое дешевле номинала.

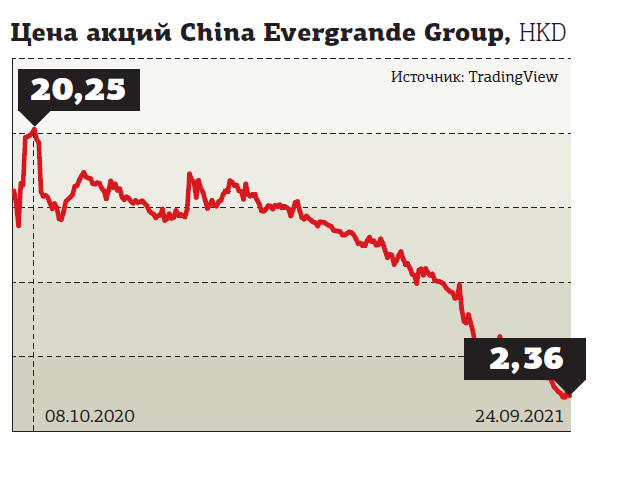

Вместе с тем нельзя сказать, что проблемы у девелопера возникли в одночасье и о них никто не знал. Акции Evergrande за последний год упали в цене более чем в 6 раз.

Но в последнее время стали нарастать опасения, что крахом отдельно взятого строительного гиганта, пусть и с самым большим в мире долгом, дело не ограничится — доверие упадёт ко многим застройщикам и их банкам–кредиторам, причём не только китайским, а и из других развивающихся стран. Они не смогут рефинансировать свои долги, что повлечёт за собой финансовый кризис, который выйдет далеко за пределы конкретной отрасли или страны.

"JP Morgan во вторник повысил риски корпоративных дефолтов в странах emerging markets и Азии с 2,4 и 2,6% до 5,5 и 9% соответственно на фоне проблем Evergrande и других китайских девелоперов", — отметил в своём обзоре управляющий директор аналитического управления "Открытие Research" банка "Открытие" Алексей Тихонов.

По его мнению, ключевым вопросом сейчас является то, какие действия предпримут в этой ситуации китайские власти. Государственная газета Global Times написала, что компании не стоит ждать помощи от государства, исходя из принципа too big to fail, то есть того, что она является слишком большой, чтобы можно было допустить её крах.

Впрочем, в четверг акции Evergrande на бирже в Гонконге взлетели на 17,6%. В среду ключевое подразделение китайского конгломерата Hengda Real Estate подтвердило осуществление выплат по внутренним облигациям на сумму 232 млн юаней ($35,9 млн) в срок. Про долларовые бумаги никаких подробностей не появилось, но по ним предусмотрена отсрочка платежа на 30 дней, так что о полноценном дефолте пока речи нет.

В пятницу акции Evergrande снова рухнули на 11,6% после того, как стало известно, что один из акционеров компании, Chinese Estates, владевший ранее около 6,5% акций, избавился от их части, а оставшиеся 5,66% решил также продать. Кроме того, как сообщил сайт Wall Street Journal со ссылкой на китайских чиновников, Пекин попросил местные органы власти подготовиться к возможному краху девелопера.

"Evergrande не допустила дефолта прямо сейчас, но это не отменяет замороженные с августа стройки и невозможность продолжать ту же активность в строительном секторе, которая была раздута за счёт роста долговой нагрузки, — предупреждает Александр Сайганов, глава аналитического отдела компании Invest Heroes. — Поэтому потенциальное давление на металлургов из–за снижения спроса в Китае всё ещё актуально.

Сталеваров, угольщиков, “Норникель” и “Русал” мы считаем рискованными активами. При этом мы ждём, что Китай не допустит системного кризиса и будет помогать банкам, что подтверждается рекордными вливаниями ликвидности от китайского ЦБ в последние дни. В результате экономика Китая замедлится, но жёсткий кризис маловероятен".

Владислав Данилов, старший аналитик "Сбер Управление Активами", отмечает, что, хотя Evergrande и является одним из крупнейших девелоперов Китая, его доля в продажах недвижимости составила всего 3% в 2020 году. Доля кредитов компании в банковских активах также невелика — 0,2%, несмотря на то что основной долг компании представлен именно банковскими кредитами.

"Основной риск для сектора недвижимости Китая и экономики в целом заключается в том, что может возникнуть ряд вторичных эффектов, — полагает эксперт. — Во–первых, может ускориться снижение продаж недвижимости в Китае вследствие снижения доверия покупателей к сектору.

Во–вторых, снижаются возможности для рефинансирования для других девелоперов, поскольку значительно снизился риск–аппетит в секторе. Данная ситуация может способствовать некоторому давлению на банковский сектор Китая как основного кредитора девелоперов. Однако мы оцениваем, что доля проблемных девелоперов невелика в контексте объёма банковских активов, а банки Китая имеют высокий уровень резервирования и достаточности капитала, что поможет им абсорбировать возможные дефолты в секторе".

Любопытно, что некоторые аналитики стали проводить параллель между историей с Evergrande и посадкой на мель в Суэцком канале в марте текущего года контейнеровоза Ever Given, находящегося в лизинге у тайваньской судоходной компании Evergreen Marine. Эта авария принесла мировой экономике многомиллиардные убытки. Теперь впору говорить о проклятии слова ever, имеющего в английском языке много значений, в том числе "всегда" и "когда–то".

Неубиваемый рост

Другим событием недели, внушавшим тревожные ожидания, но в итоге вызвавшим рост котировок на фондовом и сырьевом рынках, стало заседание Комитета по открытым рынкам Федеральной резервной системы США (FOMC). Инвесторы ждали информации о сроках и темпах сокращения мер стимулирования экономики, включающих QE — выкуп на баланс ФРС облигаций на $120 млрд в месяц.

Как сказал после заседания FOMC глава ФРС Джером Пауэлл, сокращение QE в целях борьбы с инфляцией может начаться уже в начале ноября и закончиться в середине 2022 года. Кроме того, как выяснилось, теперь уже половина членов комитета считают целесообразным в следующем году повысить ставку по федеральным кредитным средствам с нынешнего диапазона 0–0,25%.

Раньше медианный прогноз предполагал первое повышение ставки только в 2023 году. По сути, рынки получили последнее предупреждение о предстоящем ужесточении монетарной политики ФРС. Однако вместо распродаж за заседанием ФРС и выступлением Пауэлла последовала волна роста.

ФРС также понизила прогноз роста ВВП страны по итогам 2021 года с 7 до 5,9% и повысила прогноз по инфляции с 3,4 до 4,2%. Но и это не стало поводом для пессимизма на рынках. Американские фондовые индексы завершили торги в четверг ростом более чем на 1%.

Спекулянтов не смутило и то, что в этот день Банк Норвегии первым из крупных мировых центробанков поднял ставку после пандемии — с нулевого уровня до 0,25% годовых. Глава норвежского ЦБ Ойстейн Олсен предупредил, что с высокой вероятностью ставка будет повышена и в декабре текущего года.

Среди прочего Пауэлл отметил, что кризисная ситуация в КНР, вызванная долговыми проблемами Evergrande, является исключительно китайской, и каких–либо параллелей с ситуацией в США он не видит.

Как считает Александр Сайганов, риторика ФРС соответствовала ожиданиям консенсуса. Однако он уверен, что будущее сокращение QE ускорит откачку ликвидности с рынков, которая и так должна начаться в октябре из–за займов Минфина США.

"Более быстрое, чем ожидалось ранее, повышение ставки, на наш взгляд, может оказать повышающее влияние на доходности коротких и средних UST (US Treasury Bills), — говорит Владислав Данилов. — В то же время некоторое ухудшение краткосрочных экономических прогнозов (ВВП, безработица) и сохранение их вблизи прежних уровней в среднесрочной перспективе говорит о том, что доходности длинных UST, вероятно, будут более устойчивыми".

Для российского рынка прошлая неделя принесла ряд локальных негативных новостей в виде новых санкционных рисков. Но подъёму котировок на фондовом рынке это не помешало.

Конгрессмен от демократической партии США Брэд Шерман внёс в оборонный бюджет на 2022 год поправку, которая, в частности, предлагает ввод санкций, запрещающих американцам покупать или продавать вновь выпущенные российские суверенные долговые обязательства не только на первичном, но и на вторичном рынке. Для первичного рынка подобные санкции действуют с июня 2021 года, а для суверенных еврооблигаций России — с августа 2019–го.

Новые санкции против российского госдолга, пусть и существующие пока в виде законопроекта с неясными перспективами принятия, всё же оказали некоторое негативное влияние на рынок ОФЗ — индекс гособлигаций RGBI опустился до минимума с весны прошлого года — 143,12 пункта.

По мнению Александра Кудрина, главного стратега компании "Атон", даже если предположить, что американским инвесторам будет запрещено приобретать российские гособлигации на вторичном рынке, надо понимать, что эти ограничения коснутся только "новых" бумаг, эмитированных после гипотетического вступления в силу запрета. В этом случае рынок разделится на две части.

Первая будет состоять из "старых" инструментов, которые по–прежнему будут доступны для всех инвесторов и которые ещё долгое время будут занимать львиную долю в обращении. "Новые" же облигации сможет покупать более ограниченный круг игроков, на которых не распространяются упомянутые выше ограничения. Скорее всего, эти бумаги будут торговаться с премией к "старым".

В отличие от индекса госбумаг, индекс Мосбиржи, отражающий стоимость наиболее ликвидных акций РФ, закрылся в четверг менее чем в 1% от исторического максимума. Дорожать "голубым фишкам" не помешало и то, что комитет по процедурным вопросам Палаты представителей США одобрил поправку к проекту оборонного бюджета на 2022 финансовый год, рекомендующую введение санкций против 35 российских чиновников и бизнесменов.

“

Новости о вероятном дефолте Evergrande оказали влияние на рынок, но незначительное. На новостях о проблемах китайского девелопера крупнейшие ETF на высокодоходные облигации в понедельник незначительно просели, но к четвергу уже полностью отыграли падение. Ещё в среду Evergrande заявила китайским инвесторам, что 23 сентября выплатит купоны по облигациям, номинированным в юанях. А в четверг Bloomberg сообщил, что китайские регулирующие органы попросили Evergrande избежать краткосрочного дефолта по долларовым облигациям, хотя и не дали более конкретных указаний. На данный момент не похоже, что проблемы Evergrande могут вызвать цепную реакцию и стать началом нового кризиса, как было в случае с Lehman Brothers. Настроения инвесторов будут зависеть от дальнейших новостей о том, как китайский регулятор решит проблему to big to fail. Новости о решении регуляторов ожидаем в ближайшее время, потому что в состоянии неопределённости рынок, скорее всего, будет склоняться к пессимистичным оценкам будущего компании. На заседание ФРС рынок отреагировал положительно: американский регулятор не стал менять что–либо в своей денежной политике или программе выкупа активов.

Марк Савиченко

аналитик ИК "Иволга Капитал"

“

На решение ФРС рынки отреагировали нейтрально, поскольку ФРС в лице своего главы Джерома Пауэлла дала понять, что резкого повышения ставок не будет. Но в то же время стало ясно, что в 2022 году может начаться цикл повышения ставки. Напомню, что раньше планировалось начать его в 2023 году. Цены на сырьё поддерживают российский рынок, не дают ему снизиться. Также российский рынок поддерживают и настроения на американском рынке — в принципе, их можно описать как нейтрально–негативные. Если бы было объявлено, что процесс повышения ставок и сворачивания покупок активов на баланс ФРС произойдёт уже в 2021 году, это однозначно было бы воспринято как негатив. Пока прогноз по темпам роста американской экономики снижен с 7 до 5,9%, а прогноз по инфляции, соответственно, повышен. И если всё будет идти так, как говорил глава ФРС, то к концу 2022 года нас может ожидать первое повышение ключевой ставки. Долгосрочно для рынка акций это не самая приятная новость, но, с другой стороны, "быкам" дали возможность играть на повышение до конца 2021 года. Что касается новости о банкротстве Evergrande, то в четверг с утра его акции росли более чем на 20% на новостях о том, что вроде бы китайские власти всё–таки решили не допускать его дефолта, понимая, что это аукнется на темпах притока капитала в страну и может вызвать цепную реакцию выхода инвесторов из акций этого сектора, а, между прочим, строительный сектор является одним из крупнейших по капитализации в Китае. Эта новость поддержала не только китайский, но и мировые рынки.

Олег Абелев

начальник аналитического отдела ИК "РИКОМ–ТРАСТ"