По данным на начало октября, количество физлиц, работающих на бирже ММВБ, увеличилось на 6,2 млн и достигло 15 млн. Лидеры по числу открытых счетов — "Тинькофф Банк" (7,6 млн), "Сбербанк" (5 млн), ВТБ (1,9 млн), "Альфа-Банк" (1,4 млн) и БКС (0,8 млн). То есть весь пьедестал заняли банкиры.

Лидеры пустых счетов

Тотальное доминирование банкиров — отчасти иллюзия: крупные экосистемы чаще используют маркетинговые уловки, больше половины счетов остаются пустыми. Серьёзных инвесторов, готовых вкладывать свыше 300 тыс. рублей, на рынке не больше 1 млн человек, оценивает президент — председатель правления группы компаний "Финам" Владислав Кочетков. Но даже с поправкой на это чистый приток денег россиян на фондовый рынок в 2021 году уже превысил 1 трлн рублей.

"Сейчас велика доля “шумового”, вирусного контента, который быстрее распространяется и усваивается, — описывает складывающийся под влиянием наплыва розничных инвесторов рынок генеральный директор ООО "УК "Доходъ" Маргарита Бородатова. — Начинающие инвесторы продолжают реагировать на такие данные, как доходность за прошлые периоды или ожидаемая доходность, забывают о рисках, связанных с операциями на рынке ценных бумаг, ориентируются на чей-либо личный опыт, несмотря на то что инвестиции требуют индивидуального подхода. Вернуть на рынок инвестора, который разочаровался в инвестиционном продукте, будет непросто".

Читайте также:

Рейтинги ДП

ТОП-100 — 2021

Несколько участников рынка подтвердили "Топ-100", что видят в банковских клиентах основу для роста. "Мы выигрываем от активности банков, они делают первичную базу", — говорит Владислав Кочетков. "У них достаточно узкий спектр финансовых инструментов: в основном Мосбиржа и СПБ Биржа. ETF от Vanguard там точно не купишь", — дополняет один из международных брокеров, работающих в России.

Ниша для БПИФов

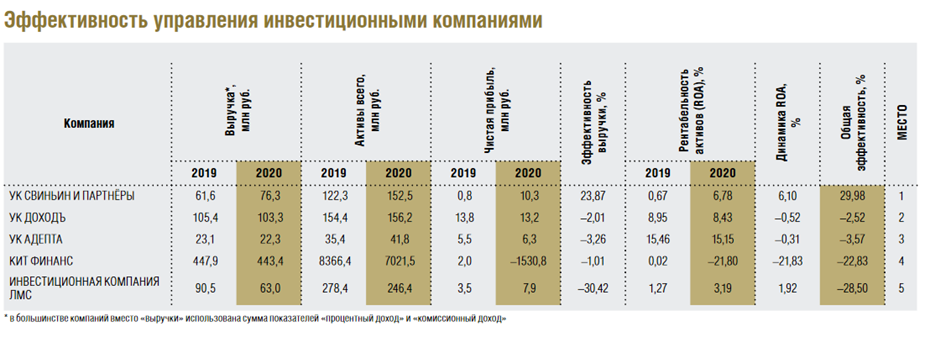

В Петербурге почти нет крупных игроков, профессионально работающих с инвестициями. Самый большой из них — брокер "Кит Финанс" — прошлый год закончил с убытком 1,5 млрд. Активы остальных не превышают 300 млн рублей, однако петербуржцам всё–таки удаётся протиснуться в мир больших российских финансов. Так, ФГ "Доходъ" в 2021 году запустила свой БПИФ "ДОХОДЪ Индекс дивидендных акций РФ", удачно "залистив" продукт на платформах крупных банковских сервисов.

"Мы понимали, что тренд на биржевые фонды — это всерьёз и надолго, — рассказывает Маргарита Бородатова. — Кроме того, мы расценили эту категорию фондов как канал наращивания известности компании. В июне компания выпустила второй БПИФ — “ДОХОДЪ Индекс акций роста РФ”. До конца 2021 года компания планирует выпустить на рынок ещё ряд биржевых фондов".

По мнению Владислава Кочеткова, фактором риска для этого направления может быть более пристальный интерес ЦБ (некоторые УК брали комиссию дважды, "заворачивая" БПИФы в свои продукты доверительного управления). Второй фактор риска — допуск на российский рынок иностранных ETF. "Даже если это будет ограниченный набор ETF на индексы, когда вы сможете купить Малайзию, Бразилию, американских мусоропереработчиков или китайский биотех, это составит серьёзную конкуренцию российским БПИФам", — предупреждает эксперт.

Упаковка квадратов

Выросла популярность и российского аналога REIT-фондов — ЗПИФН, ориентированных на инвестиции в недвижимость. Развитие, впрочем, идёт не так быстро, так как у регулятора много подозрений (в "Финам" рассказывают, что в прошлом ЗПИФН могли использоваться для "рисования" капитала). Сейчас инвестиции в этот инструмент разрешены только для квалифицированных инвесторов. В Петербурге этим направлением занимаются немногие. УК "Доходъ" в 2018 году планировала запустить свой ЗПИФН, но передумала из-за "законодательной неопределённости и появления дополнительных рыночных вводных". Ключевым городским игроком пока остаётся УК "Свиньин и партнёры".

"К концу 2020 года количество ЗПИФ под нашим управлением увеличилось, стоимость активов в управлении увеличилось на 33%, сейчас составляет более 65 млрд рублей. В июле 2020 года паи ЗПИФ “Лофт Инвест” под нашим управлением получили допуск к торгам на Московской бирже. Также нашей командой в 2020 году был реализован новый для рынка продукт — это ЗПИФ, состав имущества которого состоит из закладных", — рассказывает Наталья Сухарева, партнёр ООО "Управляющая компания “Свиньин и партнёры”".

По её словам, некрупные УК имеют определённые преимущества, прежде всего в оперативности принятия решений и оптимизации бизнес-процессов, а в большой компании цепочка бизнес–решений проходит более многоступенчатый путь.

"Интересен пример “Иволга Финанс”, небольшой компании, которая специализируется на высокодоходных облигациях, — описывает возможности для мелких игроков Владислав Кочетков. — Выгодной нишей может быть также продажа экспертизы, качественной аналитики, профессионального консалтинга и финансового планирования. К тому же в последнее время в материалах ЦБ появляется всё больше информации об Open API (инструментарий, позволяющий профучастникам и алготрейдерам работать на площадках других брокеров. — Ред.). Скорее всего, года через три небольшие игроки будут прокачивать отдельные сервисы до высокого уровня и через Open API зарабатывать на клиентах крупных банков: тогда и банки останутся довольны, и небольшие игроки получат доступ к аудитории. Те, кто доживёт, конечно".