Зафиксированная государством ставка на образовательный кредит постепенно привлекает всё больше новых заёмщиков–абитуриентов.

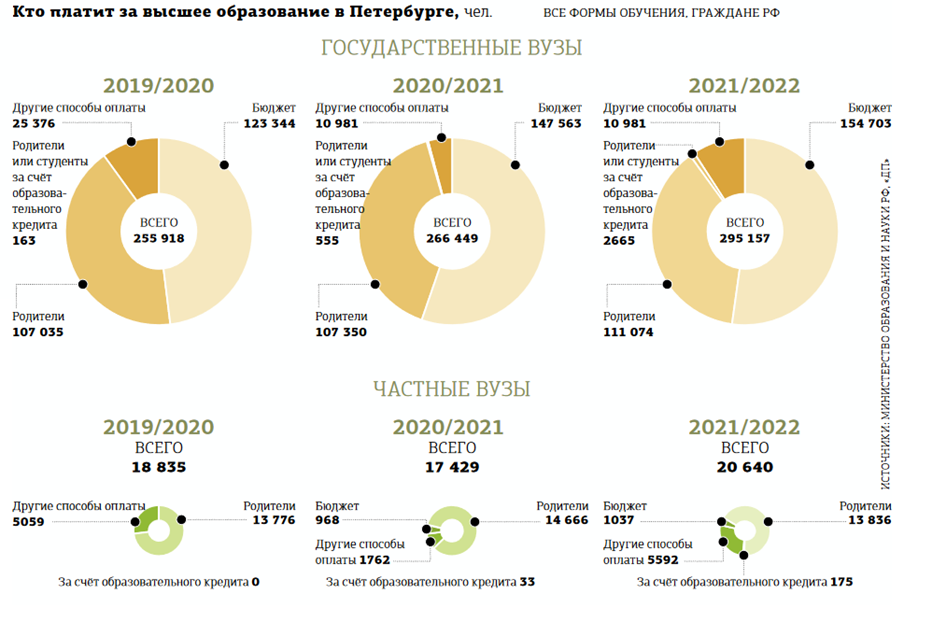

За год количество студентов, обучающихся в Петербурге за счёт государственных образовательных кредитов, выросло почти в 5 раз, до 2,8 тыс. человек. Несмотря на то что их доля в общем количестве платных мест в вузах города пока не превышает и 2%, столь существенный рост внушает единственному банку–бенефициару оптимизм.

Образовательный монополизм

В Петербурге в государственных и частных вузах на всех формах обучения на платной основе сейчас учатся более 160 тыс. человек, или 51% от общего количества студентов. При средней стоимости одного семестра 50 тыс. рублей (по наиболее востребованным направлениям и в наиболее популярных вузах она может быть в несколько раз выше) годовой объём рынка превышает 16 млрд рублей.

Образовательный кредит как государственная мера поддержки платы за получение высшего образования появилась более 10 лет назад. В сентябре 2019 года условия программы по субсидированию банкам ставок по образовательным кредитам были изменены.

Читайте также:

Образование

Российские вузы попали под системные риски

"Был увеличен срок погашения таких займов до 15 лет и снижена ставка для заёмщика до 3% годовых, — рассказывает Владимир Чернов, аналитик банка “Фридом Финанс”. — Для сравнения: обычный потребительский кредит можно взять под 9–10% годовых и на срок до 5 лет".

При оформлении ссуды на образование с господдержкой студент получает льготный период оплаты, который действует, пока длится период обучения. Основной долг заёмщик начнёт выплачивать только спустя 9 месяцев после окончания обучения (считается, что за это время человек уже должен найти постоянную работу и пройти все испытательные сроки). Во время обучения студент или его родители оплачивают только 40% от начисленных процентов в первый год учебы и 60% от начисленных процентов по кредиту — во второй, в последующие годы — по 100%.

Государство субсидирует банкам столь низкую процентную ставку. В 2020 /21 образовательном году из госбюджета РФ на программу было выделено 1,1 млрд рублей. Как отмечают в Минобрнауке, по итогам приёмной кампании 2021/ 22 учебного года в стране заключено 16,8 тыс. договоров о предоставлении образовательного кредита с господдержкой. Это в 2,5 раза больше, чем сезоном ранее.

"Приведём простой пример: в 2022 году вы оформляете образовательный кредит под 3% годовых на срок до 15 лет, возьмём срок обучения 5 лет и стоимость одного семестра обучения 100 тыс. рублей, — рассуждает Чернов. — В таком случае в первый год обучения выплачивать придётся по 100 рублей в месяц, а во второй и последующие годы — по 300 рублей. После завершения льготного периода (9 месяцев после получения диплома) выплачивать необходимо по 3,5 тыс. рублей ежемесячно".

Выдавать кредиты и получать из госбюджета субсидии сегодня может один банк в стране, Сбербанк, — он оказался единственным участником программы Минобрнауки РФ. По подсчётам "ДП", переплата за 15–летний заём по программе бакалавриата при цене обучения 50 тыс. рублей за семестр составит примерно 70 тыс. рублей.

Другие банки на фоне повышенного спроса на платное образование сохраняют в своей линейке предложения по образовательным кредитам. Однако по существу их условия совпадают со стандартными потребительскими займами: предложения не субсидируются государством, поэтому стоимость по ним существенно отличается.

По доступным публично данным, опубликованным на сайтах кредитных организаций, ставка в Газпромбанке на образовательный кредит начинается от 5,9% годовых, в ВТБ — от 6,9%, Альфа–Банке — от 7,9%, Почта–банке — от 9,9%. С учётом требований по срокам и при отсутствии дополнительных страховок ставка может превышать и 30% годовых.

Исключениями могут быть отдельные кредитные программы, если у конкретного вуза заключено соглашение с конкретным банком: как правило, эту информацию нужно узнавать в самом учебном заведении.

Нюансы платы

Оформить кредит на обучение по программам высшего образования может любой гражданин РФ в возрасте от 14 лет. В том числе программой могут воспользоваться не только выпускники школ, но и граждане любого возраста для получения второго высшего образования, а также для освоения других основных образовательных программ. Для этого нужен паспорт и договор с образовательной организацией.

Финансирование за счёт ссуды можно оформить на оплату любого периода учёбы в любом российском вузе, имеющем лицензию и аккредитацию: семестр, год или весь курс бакалавриата, магистратуры или аспирантуры. Из–за этого статистика варьируется: нельзя утверждать, что все выданные в 2021–м или с начала текущего года образовательные кредиты оформили исключительно первокурсники. Эксперты отмечают рост спроса на кредиты перед началом каждого семестра и в начале вступительной кампании в вузы.

Стоит отметить, что допускается переоформление кредита с сохранением субсидии в случае, если обстоятельства изменились: например, студент решит поменять специальность либо университет или взять академический отпуск.

"За 5 месяцев 2022 года Сбербанк в Петербурге выдал 1,2 тыс. льготных образовательных кредитов, что на 65% превышает показатели аналогичного периода прошлого года, — рассказали в пресс–службе Северо–Западного банка Сбербанка. — Объём выдач увеличился в 2,3 раза, превысив 494 млн рублей".

По статистике кредитной организации, почти в 90% случаев кредиты на образование берут молодые люди в возрасте от 17 до 25 лет. В текущем году в Петербурге наиболее востребованы суммы от 100 тыс. до 200 тыс. рублей, на них приходится половина всех кредитов.

Как отметили опрошенные "ДП" образовательные учреждения, как правило, их статистика совпадает с банковской: за первокурсников очной формы обучения чаще всего платят родители — заёмщиками по образовательным кредитам выступают именно они. Затем принцип меняется — договоры переоформляют на себя уже сами студенты.

В топ–10 российских вузов, для обучения в которых чаще всего берут образовательный кредит в Сбербанке, входят петербургские учебные учреждения: Санкт–Петербургский государственный университет и Российский государственный педагогический университет им. А. И. Герцена.

В структуре выданных кредитов на образование Северо–Западный банк занимает второе место в системе Сбербанка (17%) после московского (31%).

“

Кредит на получение образовательных услуг берут в основном на весь период обучения. В МБИ присутствует и оплата материнским капиталом, вот здесь её предпочитают вносить по семестрам. На очной форме обучения чаще заёмщиком выступает родитель. Это объясняется тем, что 80% абитуриентов, пришедших на очную форму, — выпускники школы. Родители, в свою очередь, могут оформить налоговый вычет. Студенты очно–заочной и заочной форм обучения становятся сами заказчиками. Как правило, это уже работающие студенты, совмещающие работу и обучение.

Анна Затевахина

первый проректор МБИ имени Анатолия Собчака

“

Университеты изменяли стоимость программ на процент инфляции или при изменении нормативов, похожая ситуация была в 2020 году из–за пандемии коронавируса. В основном образовательный кредит оформлен у студентов очной формы обучения бакалавриата сроком на один семестр. Несмотря на рост количества бюджетных мест по всем уровням подготовки и увеличение стоимости обучения для поступающих, спрос на платное обучение остаётся стабильным и не сильно изменяется последние несколько лет. Можно отметить прирост контрактных студентов в магистратуре.

Варвара Сотова

заместитель ответственного секретаря приёмной комиссии СПбПУ