Золото проявило себя как защитный актив при признаках банковского кризиса в США и Европе. Стоит ли сейчас покупать его на коррекции?

Цена жёлтого металла 20 марта впервые за год поднялась выше уровня $2 тыс. за тройскую унцию. Фьючерсы на него на бирже COMEX достигали отметки $2014,9, но к концу скорректировались вниз и закрыли торги ниже "круглой" отметки.

Взлёт стоимости золота участники рынка связывают с банковским кризисом в США и Европе. В прошлое воскресенье, 19 марта, второй по величине банк Швейцарии со 167–летней историей — Credit Suisse, столкнувшийся с масштабным выводом активов клиентами, был продан банку UBS всего за 3 млрд швейцарских франков ($3,24 млрд). Эту сумму можно считать символической: она соответствует 0,76 франка за акцию, тогда как в далёком 2007 году бумаги банка стоили более чем в 100 раз дороже. Чтобы предотвратить крах Credit Suisse и убедить UBS его купить, Национальный банк Швейцарии предоставил последнему гарантию ликвидности в размере $108 млрд в дополнение к ранее предоставленному кредиту Credit Suisse на $54 млрд.

В США же неделей ранее обанкротились сразу три банка, один из которых, Silicon Valley Bank, входил в топ–20 по размеру активов в стране. С проблемами столкнулся и First Republic Bank. Ему была предоставлена помощь на $30 млрд от пула 11 крупных банков. А вкладчикам обанкротившихся банков финансовые регуляторы США пообещали вернуть их средства в полном объёме, в связи с чем ФРС предоставит кредиты под залог активов данных банков. Фактически это означает эмиссию около $250 млрд.

Чудесное спасение банковских систем ценой вливания сотен миллиардов долларов неизбежно вызовет всплеск инфляции, который будет долгосрочно поддерживать цены на золото. Но в моменте рынки восприняли эти новости как снижение рисков, и котировки пошли вниз.

"С уровней закрытия 6 марта тройская унция золота прибавила в стоимости почти 10%, в ходе торгов стоимость металла пересекала отметку $2 тыс. за унцию, что больше максимума за последние 12 месяцев, — констатирует Кирилл Терещенко, аналитик “РСХБ Управление Активами”. — Этот рост ещё раз подтвердил сохраняющуюся роль золота в качестве защитного актива, хотя основным драйвером роста металла с начала осени прошлого года стала ослабевающая национальная валюта США. Ещё одним фактором поддержки стал увеличившийся в последнее время спрос со стороны центробанков, которые активно пополняли свои золотовалютные резервы на фоне геополитической и макроэкономической нестабильной конъюнктуры".

"На мой взгляд, несмотря на то что котировки золота близки к отметке $2 тыс. за унцию, оно остаётся привлекательным инструментом для инвесторов, — говорит Алексей Головинов, ведущий аналитик Промсвязьбанка. — Особенно если драгоценный металл приобретается в России за рубли. В данном случае график цен выглядит впечатляюще, стоимость золота в рублях практически безостановочно растёт с ноября прошлого года".

"Золото остаётся защитным инструментом в периоды высоких рисков, финансовых или геополитических, — подтверждает Алексей Калачёв, аналитик ФГ “Финам”. — С 2022 года отмечается спрос на золото со стороны центральных банков и населения. Среди причин — обострение международной обстановки, оживление экономики Китая, ожидаемое завершение цикла подъёма кредитных ставок, а в последние недели — кризис в банковском секторе США".

К новым вершинам

По оценкам опрошенных "ДП" аналитиков, несмотря на продолжающиеся подъёмы ключевых ставок многими мировыми центробанками, котировки золота могут продолжить рост и покорить в текущем году исторический максимум. По данным COMEX, он был установлен в 2020 году на уровне $2089 за унцию.

Так, Кирилл Терещенко полагает, что положительная траектория движения в металле может сохраниться как в краткосрочной перспективе, так и в среднесрочной. "В ближайшее время спрос на золото в качестве защитного актива, скорее всего, будет на устойчиво повышенных уровнях ввиду продолжающейся политики неопределённости на рынках, — прогнозирует он. — Решение ФРС США по ставке, на наш взгляд, будет иметь позитивный отклик в котировках жёлтого металла. Если ФРС примет решение о повышении ставки и при этом не сможет убедить инвесторов, что это не приведёт к дальнейшим проблемам в финансовом секторе, не говоря уже о мягкой посадке в экономике, то инвесторы продолжат искать “тихую гавань”, которой и является золото".

"Золото отреагировало ростом после решения ФРС поднять ставку на 25 базисных пунктов, — отмечает Алексей Головинов. — Судя по реакции не только золота, но и гособлигаций США, рынки не очень поверили главе Федрезерва Джерому Пауэллу в том, что снижение ставки не входит в базовый сценарий в 2023 году. В целом ожидаю, что котировки золота продолжат расти. Катализатором для цен могут выступить проблемы с новыми банками в США, которые могут решить не спасать. Но хотел бы отметить: если ситуация с банками выйдет из–под контроля, то золото, как и все остальные активы, начнёт снижение из–за паники инвесторов".

Не всё то золото

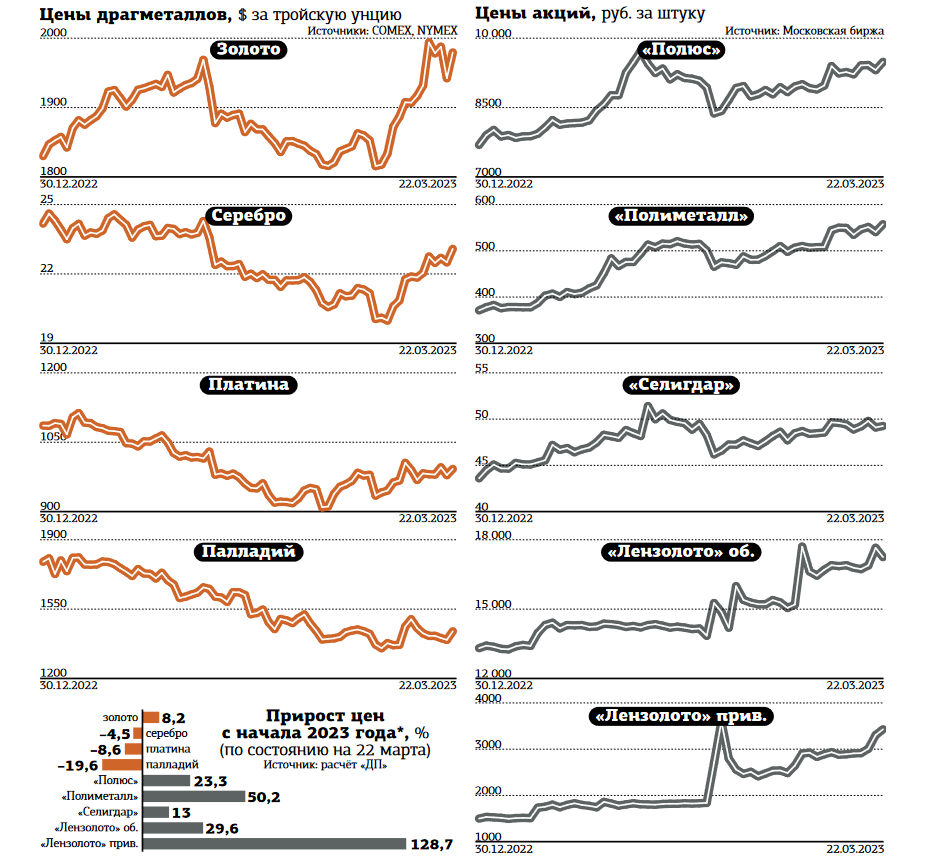

Любопытно, что, в отличие от золота, подорожавшего с начала года на 8%, остальные драгметаллы продемонстрировали за этот период отрицательную динамику. Эксперты допускают, что цены серебра, платины и палладия могут пуститься вдогонку за ценой золота.

"В части платиновой группы металлов мы также ожидаем сохранения позитивного движения, хотя, может, и отстающего от динамики золота, — делится прогнозом Терещенко. — Металлы платиновой группы (МПГ) на данный момент имеют более тесную связь с производством, нежели золото, и в этой связи открытие экономики Китая и снятие ограничений могут оказать им поддержку".

"Наиболее оптимистично смотрим на серебро, — добавляет Головинов. — Что касается платины и палладия, здесь есть некоторые опасения. В период низких цен второй половины 2021 года Китай активно скупал МПГ, поэтому сейчас, как я считаю, не стоит ожидать увеличения спроса и, как следствие, роста цен".

"В отличие от золота, остальные драгметаллы в меньшей степени являются финансовым активом и инструментом для инвестиций, — поясняет Калачёв. — И даже для ювелирной отрасли имеют меньшую привлекательность. Большая часть спроса на серебро и металлы платиновой группы формируется промышленностью. Поэтому динамика их цен во многом зависит от темпов промышленного производства. Сейчас цены на палладий и платину больше зависят от состояния автомобилестроительной отрасли, а цены на серебро — от микроэлектроники и солнечной энергетики. Догоняющий рост в этих металлах возможен, но меньшими темпами. А когда пройдут опасения относительно рецессии в мировой экономике и наметится новый рост промышленного производства, эти металлы могут показать рост даже на фоне снижения стоимости золота".

Инструментарий богат

К способам вложений в драгоценные металлы, кроме традиционных слитков и монет, можно отнести банковские металлические счета, биржевые фьючерсы, а также ценные бумаги золотодобывающих компаний.

Алексей Лазутин, генеральный директор АО "МГКЛ “Мосгорломбард”", рекомендует обратить внимание на реализацию невостребованных залогов ломбардами. "В моменты сильной волатильности традиционно наблюдаются всплески потребительской активности, так как во многих ломбардах можно купить ювелирные украшения, которые не отличаются от новых, иногда по цене ниже, чем просто золото на бирже", — утверждает он. По словам Лазутина, доля невыкупов (невостребованных вещей) в среднем не превышает 20% от всего портфеля ломбардов. При этом часто в ломбардах изделия выкупаются гораздо позже истечения срока действия договора: многие кредиторы идут навстречу клиентам, если они обращаются с просьбой отсрочить реализацию.

"Что касается российского золотодобывающего сектора, то мы позитивно смотрим на него, учитывая одно из лидирующих мест РФ на международных рынках золота, существенные объёмы экспорта, которые незначительно пострадали от эмбарго на золото со стороны ЕС и Великобритании, а также рост внутреннего спроса", — рассказывает Терещенко.

По словам Головинова, несмотря на сильную динамику бумаг "Полюса" и "Полиметалла" в недавнем прошлом, они всё ещё имеют хорошие перспективы. "Если сравнить динамику цен на золото в рублях с акциями “Полюса”, то сейчас бумаги компании отстают примерно на 20%, хотя раньше такой разницы вообще не было, — отмечает он. — Однако на текущий момент расписки “Полиметалла” выглядят привлекательнее. Прежде всего из–за того, что существенную долю выручки компании составляет продажа серебра. И именно серебро, в сравнении с золотом, должно расти сильнее. Здесь сыграет свою роль открытие Китая, так как серебро широко используется в промышленности".

"Акции “Полюса” и “Полиметалла” очень сильно упали в прошлом году вследствие санкционного давления на отрасль, сокращения объёмов продаж золота и избавления иностранцев от акций российских компаний, — напоминает Калачёв. — Из–за более сильного падения акции этих крупнейших российских золотодобытчиков имеют и большой потенциал восстановительного роста. Даже с увеличенным санкционным дисконтом капитализация обеих компаний всё ещё заметно отстаёт от зарубежных аналогов. Наш рейтинг по акциям “Полиметалла” на уровне “покупать” с целевой ценой 777,7 рубля и потенциалом продолжения роста на 39% в 2023 году. Акции “Полюса” у нас сейчас на пересмотре. По предварительной оценке, они имеют потенциал продолжения роста на 27%, до 12 тыс. рублей".

По словам эксперта, ещё одна компания, "Селигдар", имеет хорошие перспективы для роста в процессе освоения месторождения Кючус в Якутии. Однако акции "Селигдара" сложно отнести к высоколиквидным фишкам. Среднедневные объёмы торгов акциями этого эмитента на Московской бирже составляют порядка 50 млн рублей. Соответственно, приход или уход достаточно крупного инвестора может сильно изменить цену.

"Что касается акций “Лензолота”, то они вообще не должны иметь инвестиционного интереса, — предупреждает Калачёв. — Это дочерняя компания “Полюса”. После того как “Полюс” консолидировал все добывающие активы “Лензолота”, а уплаченные за них деньги вывел через дивиденды, “Лензолото” остаётся практически пустой оболочкой без активов".

Ещё одним инструментом инвестирования в золото могут стать облигации, номинированные в драгоценном металле. Например, "Селигдар" в конце марта — начале апреля проведёт сбор заявок на "золотые" бонды объёмом до 3 млрд рублей. Номинал одной облигации составит 1 грамм золота.

"“Золотые” облигации “Селигдара” вполне можно рассматривать как альтернативу инвестиций в золото, — рассуждает Алексей Головинов. — Кроме того, эти ценные бумаги выступают своего рода альтернативой еврооблигациям, так как они являются валютным хеджем. Безусловно, в отличие от покупки слитков, монет, открытия ОМС, при инвестировании в “золотые” облигации стоит учитывать кредитный риск компании, который, впрочем, ограничен в данном случае. Допускаем, что на фоне высокого спроса со стороны инвесторов финальная ставка при размещении бумаг может оказаться ниже 4%".

“

В период с середины марта, когда стало известно о проблемах американских банков, а затем — швейцарского Credit Suisse, золото несколько дней дешевело, но краткосрочные провалы уже на следующий день быстро выкупались, и в итоге за последнюю неделю золото подорожало на 1,7%. Вложения в золото всегда современны, а для россиян этот драгметалл стал надёжной альтернативой вложениям в "токсичные" доллар и евро. Поэтому на коррекциях покупать золото стоит — и с точки зрения защиты от возможных геополитических рисков, и с точки зрения сбережения денег от инфляции. Мы ожидаем, что биржевая цена на золото вполне может достичь как минимум $2100 за тройскую унцию в этом году.

Наталья Мильчакова

ведущий аналитик Freedom Finance Global

“

Банковский кризис заставил ФРС приостановить ужесточение денежной политики. Ставка по результатам заседания 22 марта не ушла выше 5%. Велика вероятность, что уже в 2023 году она начнёт снижаться. В то же время "вливания" ФРС в финансовую систему для купирования банковского кризиса привели к резкому росту денежной массы. Баланс ФРС, неуклонно снижавшийся уже год, с 8 по 14 марта взметнулся почти на $300 млрд, или на 3,6%. Данные факторы приводят к спросу на золото как защитный актив. Потенциал роста пока сохраняется при продолжении банковского кризиса и давления на доллар. Однако стоит ожидать коррекцию после взлёта. В случае сохранения указанных факторов возможно движение актива выше $2000 вплоть до максимумов 2020 и 2022 годов на рубежах $2070–2075 за унцию.

Владимир Ковалёв

аналитик Teletrade