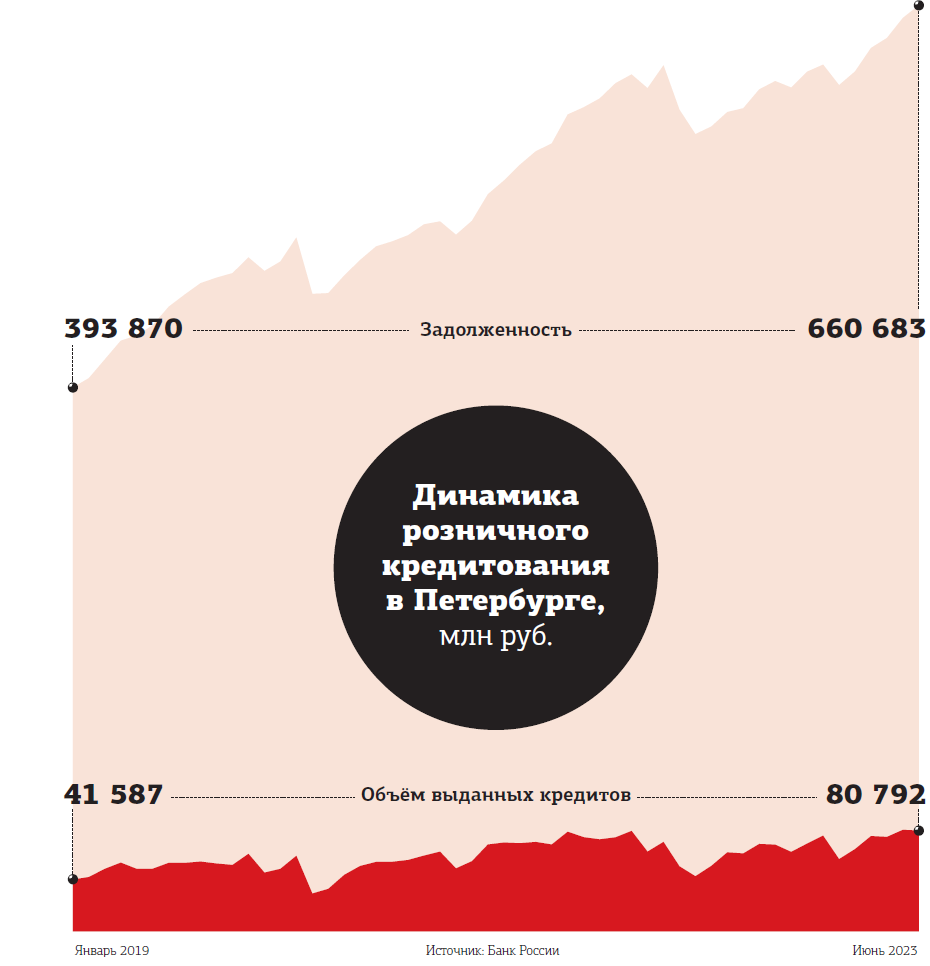

Спрос на розничные кредиты бьёт исторические рекорды. С начала года в Петербурге банки выдали более 438 млрд рублей.

По данным Банка России, в январе–июне банки выдали петербуржцам 438,1 млрд рублей розничных кредитов без учёта ипотеки. Это на 26% больше, чем в сложном первом полугодии 2022–го, и на 12% больше, чем за аналогичный период рекордного 2021–го. Рост выдачи происходит на фоне постепенного повышения ставок.

Давно готовились

К началу июля розничный портфель в Петербурге превысил 660 млрд рублей. С января он увеличился на 7% против прироста на 1% за весь 2022 год. Даже при сохранении нынешних темпов по итогам года банкам вряд ли удастся повторить результат самого успешного 2021 года: тогда совокупная задолженность по залоговым и беззалоговым ссудам за 12 месяцев выросла на 21%. Дело в наметившемся тренде на рост ставок.

Что они рано или поздно начнут повышаться, говорили давно. Тренд стал очевидным незадолго до июльского совета директоров Банка России по ключевой ставке. На нём регулятор поднял ключевую впервые с осени 2022–го сразу на 1 процентный пункт (п. п.), до 8,5% годовых. На следующем заседании, которое намечено на 15 сентября, она, как ожидается, вновь будет повышена. Об этом уже заявил сам ЦБ РФ в докладе о денежно–кредитной политике. "На ближайших заседаниях мы допускаем возможность дальнейшего повышения ключевой ставки. Средняя за год ключевая на текущий год повышена до 7,9–8,3%, на следующий — более существенно, до 8,5–9,5% годовых", — говорится в материале регулятора. В апреле ЦБ РФ видел значения ключевой на текущий год в диапазоне 7,3–8,2%, на будущий — 6,5–7,5%.

Ужесточение денежно–кредитной политики регулятор объясняет усилением проинфляционных рисков. ЦБ РФ фиксирует увеличение разрыва между ростом спроса и возможностями предложения, в том числе из–за сохранения повышенных темпов роста потребительского кредитования и дальнейшего обострения дефицита кадров.

Любое повышение ключевой неизбежно приводит к изменениям в доходности депозитов и удорожанию кредитов. Недавнее решение Банка России уже отразилось на ипотечной линейке: в первой декаде августа основные банки объявили о повышении ставок на 0,5% по базовым программам.

Впрочем, в рознице на начало августа после июльского повышения ключевой заметных изменений по ставкам пока не наблюдается. Так, по сравнению с последней декадой июля индекс кредитов "Финуслуг" изменился всего на 0,01 п. п., до 19,72% годовых (приводится среднее значение на основе данных по ставкам розничных кредитов у топ–20 банков). На начало января данный индекс составлял 19,44%, на 29 июня — 19,68% (+0,22 п. п.).

Неминуемое повышение ключевой ставки до конца текущего года должно охладить экономику за счёт регулирования потребительского спроса. Как отмечают в "Финуслугах", текущий уровень средней стоимости кредитов в топ–20 российских банков значительно превышает текущий уровень ключевой ставки, на 11,2 п. п.

Согласно данным мониторинга, средняя ставка по необеспеченным кредитам к началу августа достигала 20,78% годовых, по залоговым кредитам — на уровне 17,59%. Самая низкая ставка по кредитам наличными под залог составляет 12,27%. По беззалоговым минимальная равна 17,96%, максимальная — 25,36% годовых.

Стоит отметить, что поводом для роста ставок стало не только повышение ключевой. Меры на охлаждение бума кредитования, анонсированные регулятором ещё в прошлом году, также начинают оказывать влияние. Так, за последние полгода ЦБ РФ дважды ужесточал требования для банков, выдающих ссуды "закредитованным" заёмщикам. Стал регулятор и стимулировать банки на сокращение сроков потребкредитования, так как кредиторы стали выдавать займы на срок до 7 лет, чтобы обойти требование к соотношению дохода заёмщика к расходам на обслуживание займов.

Средний размер потребкредита, выданного в Петербурге, составляет около 170 тыс. рублей, сообщили в пресс–центре Северо–Западного банка Сбербанка.

На III квартал ЦБ РФ установил ещё более строгие макропруденциальные лимиты по необеспеченным ссудам: доля кредитов с предельной долговой нагрузкой заёмщика более 80% в каждом банке не должна превышать 20% вместо прежних 25%, а со сроком свыше 5 лет — 5% вместо 10%.

"Мы действительно ужесточили и, может быть, будем дальше ужесточать условия по макропруденциальным лимитам, прежде всего по кредитам заёмщикам, у которых показатель долговой нагрузки высокий, 80+ — то есть 80% дохода они направляют на погашение кредита, — заявляла глава Банка России Эльвира Набиуллина. — Но также рискованными остаются кредиты 70+ и так далее".

Также с 1 сентября повышаются надбавки к коэффициентам риска по необеспеченным потребительским кредитам. Мера в первую очередь затронет сегмент кредитных карт, по которым уровень полной стоимости кредита выше, чем по займам наличными. По оценке регулятора, повышение коснётся 82% выдач по новым кредитным картам и 66% по кредитам наличными.

"Средний уровень надбавки по вновь предоставляемым кредитам увеличится с 0,21 до 0,89 (в начале 2022 года он составлял 1,23)", — отметили в ЦБ РФ. Таким образом, регулятор даёт сигнал, что намерен расширить круг ограничительных мер в том числе и на менее закредитованных заёмщиков.

Сбавить темпы

"По нашим оценкам, рынок кредитования в этом году полностью восстановится, на 8,5% превысив значения рекордного 2021 года и примерно на 45% — прошлого года, — прокомментировал Анатолий Печатников, заместитель президента — председателя правления ВТБ. — Даже несмотря на подъём ключевой ставки, который уже повлиял на ценовые параметры, темпы роста розничного рынка в этом году останутся двузначными".

В 2023 году в России наблюдается повышенный спрос на кредиты со стороны физлиц.

"Причины этого разные для разного вида кредитов, но общие факторы — рост инфляции и достаточно резкое снижение курса рубля. В этих условиях население спешит приобрести необходимые товары и услуги до того, как на них повысятся цены, — резюмирует Игорь Моисеев, руководитель пресс–службы НБКИ. — Некоторые банкиры даже заявили о восстановлении докризисного уровня розничного кредитования. Вместе с тем хотелось бы обратить внимание на то, что регулятор уже приступил к мерам по остужению рынка — и через увеличение ключевой ставки, и через повышение макропруденциальных лимитов".

По словам эксперта, прогноз роста рынка на текущий год хотя и сохраняется повышенным (15–19% по всем беззалоговым кредитам), в дальнейшем на рубеже до 2026 года ЦБ РФ рассчитывает увидеть более умеренный рост потребкредитования в диапазоне от 8 до 13%.

“

Несмотря на то что ключевая ставка не менялась с сентября прошлого года, ставки по кредитам за это время выросли более чем на 1,5 п. п. Можно считать, что повышение ключевой уже было заложено в стоимость кредитов. Учитывая перспективы дальнейшего её роста до конца года, банки будут вынуждены скорректировать условия. В отличие от ставок по депозитам, в секторе кредитов реакция отложенная. Если высокий спрос на них сохранится, банки начнут повышать ставки в соответствии с динамикой ключевой.

Игорь Алутин

управляющий директор проекта "Финуслуги"

“

На рост потребкредитования, безусловно, влияет сезонность. Традиционно в весенние и летние месяцы население начинает активно интересоваться займами на ремонт, обустройство жилья или загородных участков. Если кредитная стратегия банка нацелена на увеличение портфеля, то он может подождать с увеличением ставок для более активного привлечения клиентов. Отмечу, что сейчас применяется гибкий подход в определении ставок для разных категорий (например, госслужащие, бюджетники, зарплатные клиенты). Также они могут меняться ежегодно в сторону уменьшения, если клиент оплачивает кредит без просрочек и оформил страховую защиту.

Иван Ходак

руководитель по развитию продаж департамента розничного бизнеса Санкт–Петербургского филиала ПСБ