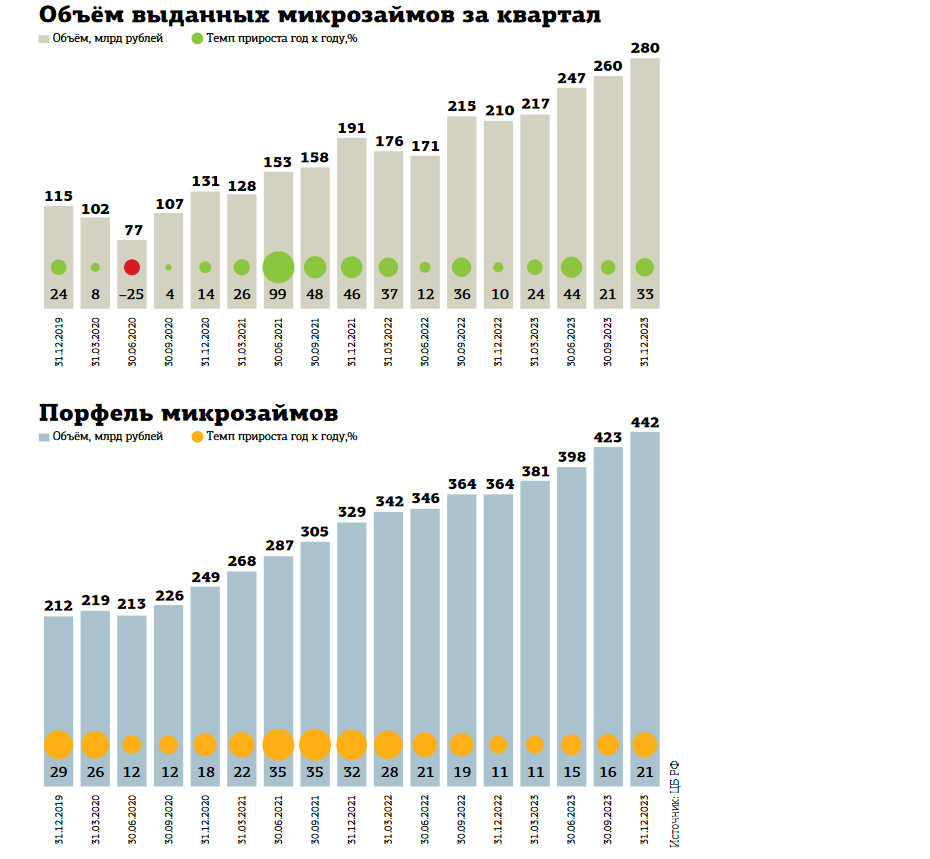

Требования ЦБ РФ по снижению ставок на рынке МФО привели к увеличению объёмов займов. В прошлом году выдачи превысили 1 трлн рублей.

Объём потребительских займов микрофинансовых организаций в 2023 году вырос по сравнению с 2022 годом на 28%, до 900 млрд рублей, сообщил Банк России. Займы малому и среднему бизнесу МФО увеличили на 50%, до 105 млрд рублей. Размер совокупного портфеля на 1 января 2024 составил 442 млрд рублей.

В прошлом году ЦБ РФ последовательно вводил регулирующие меры, чтобы снизить долговую нагрузку граждан, — макропруденциальные лимиты, ограничивающие объём выдаваемых займов гражданам с высокой нагрузкой, а также ограничения по максимальной сумме переплаты по займу (130% от тела долга) и максимальному размеру ежедневной процентной ставки (0,8% в день). В результате, как отмечает ЦБ, по итогам 2023 года доля займов, выданных гражданам с показателем долговой нагрузки (ПДН) более 80%, составила 14% против 30% в I квартале года, а стоимость займов снизилась (в IV квартале 71% займов был выдан по ставкам 0,5–0,8% в день).

Динамика рынка МФО была сопоставима с динамикой банковского сектора, говорит ведущий аналитик "Цифра брокер" Даниил Болотских. За 2023 год кредитный портфель банков вырос на 25,8%, а портфель МФО прибавил 21%. Более скромные темпы роста кредитов в МФО аналитик связывает с ужесточением условий со стороны ЦБ.

Запросы заёмщиков увеличиваются

Участники рынка отмечают, что общий интерес потребителей к микрозаймам в прошлом году значительно вырос. Как показал онлайн–опрос маркетплейса "Выберу.ру", в 2023 году количество обращений пользователей увеличилось на 12%, а в Петербурге — на 16%. В сегменте микрокредитования ставки по среднесрочным займам теперь начинаются от 0,5% в день, а полная стоимость кредита (ПСК) у большинства выданных займов во второй половине года снизилась с 292 до 272–285% годовых, указывает Ирина Андриевская, директор по контенту и аналитике "Выберу.ру".

Правда, в сегменте POS–займов, где работают аффилированные в банковские группы МФО, ставки росли следом за ростом ключевой ставки регулятора. В целом же клиенты МФО, в отличие от банковских заёмщиков, с середины 2023 года кредитуются дешевле и переплачивают по взятым займам не больше 130% от суммы долга, утверждает Ирина Андриевская.

Микрофинансовый рынок быстро адаптировался к новым регуляторным ограничениям, считает старший директор по банковским рейтингам "Эксперт РА" Иван Уклеин. Введение и последующее ужесточение МПЛ лишь слегка замедлило рост рынка в I квартале и в сентябре 2023 года. Влияние нового ограничения ставки (0,8% в день вместо 1%) и предела начислений (1,3Х вместо 1,5Х) на динамику совокупного портфеля и выдач также оказалось не столь значимым, как прогнозировалось, с учётом очень высокой адаптивности и технологичности бизнеса крупных игроков.

Рост ключевой ставки, по словам Ивана Уклеина, практически не повлиял на микрофинансовый рынок: бизнес–модели не очень чувствительны к повышению ставки фондирования, при этом переток банковских клиентов из–за роста ставок и ужесточённого МПЛ оказал сильную поддержку рынку, сопоставимую с наплывом клиентов в МФО в 2020 и 2022 годах.

"Ключевое, что следует отметить про 2023 год, — это существенное изменение структуры выдаваемых микрозаймов в пользу менее рискованных. В частности, речь идёт о заметном снижении уровня процентных ставок по выданным займам, а также о сокращении доли займов, выдаваемых клиентам с повышенной долговой нагрузкой. Причиной послужила соответствующая политика Банка России, выражающаяся в комплексе мер по снижению кредитных рисков в сегменте МФО и смягчению бремени заёмщиков", — отмечает директор группы рейтингов финансовых институтов АКРА Сурен Асатуров. По его мнению, эти меры сохранятся и приумножатся в 2024 году, способствуя более качественному росту отрасли.

Ограничения ЦБ простимулировали МФО сосредоточиться на максимально качественных клиентах и предложить им более крупные суммы, говорит генеральный директор МФК "Займер" Роман Макаров. Кредиторы переориентировались на развитие среднесрочных Installment–займов с относительно низкой процентной ставкой и фиксированным графиком платежей. Кроме того, многие компании сфокусировались на диверсификации своих продуктовых линеек. Как пример Роман Макаров приводит развитие POS–займов и займов предпринимателям.

Николай Переславский, руководитель направления "Сопровождение" ГК CMS, в числе причин роста рынка также называет внедрение МФО новых продуктов, среди которых рассрочка на приобретённые товары и услуги (BNPL). В целом же, по его словам, рынок продолжает оставаться маргинальным по отношению к банковским потребительским кредитам, не превышая 3% от портфеля последних.

Средний чек растёт

По данным Национального бюро кредитных историй (НБКИ), в январе 2024 года выдачи МФО в РФ сократились на 2,1% по сравнению с декабрём 2023 года — до 2,99 млн микрозаймов. Этому поспособствовали как сезонные факторы, так и вышеуказанные меры ЦБ.

"Выберу.ру" отмечает, что в феврале спрос потребителей на онлайн–микрозаймы в целом по стране вырос на четверть к тому же периоду 2023 года. По мнению Ирины Андриевской, это связано с высокой закредитованностью банковских клиентов, многим из которых в связи с ужесточением требований ЦБ стали недоступны кредиты. "По нашим данным, с начала года банки отклоняют больше 60% заявок на потребительские кредиты и кредитные карты. Хотя годом ранее положительное решение получали два из трёх банковских заёмщиков. Люди вынуждены идти за займами в МФО, где статистика одобрений пока выше", — комментирует она. По данным "Выберу.ру", к началу 2024 года микрокредиторы одобряли до 80% заявок (годом ранее — 90%).

Расширение продуктовой линейки поможет МФО наращивать объёмы за счёт изменения маркетинговых подходов и органического перетока бывших банковских клиентов, добавляет гендиректор МФК "Джой Мани" Максим Пащенко. При этом он считает, что платёжная дисциплина будет улучшаться. Доля "займов до зарплаты", закрытых в срок, в первые 2 месяца 2024 года уже оказалась на 2 процентных пункта (п. п.) выше, чем в аналогичный период 2022 года, и на 1 п. п. выше показателей 2023 года.

Стоит отметить, что, по данным НБКИ, средний чек по займам "до зарплаты" в январе вырос по сравнению с январём 2023 года на 4,5% и на 0,3% по сравнению с декабрём и составил 9057 рублей (в Петербурге чек за год вырос на 3,8%, до 10 680 рублей, в Москве — на 3,5%, до 11 530). Выходит, несмотря на ограничения ЦБ, МФО увеличивают сумму займов в самом рискованном сегменте, комментирует Ирина Андриевская.

Средняя сумма и срок займа "до зарплаты" по РФ в январе–феврале выросли соответственно на 14 и 40% относительно аналогичных показателей 2023 года (в 2024 году средняя выдача составила 11 185 рублей на 28 дней), приводит данные гендиректор МФК "Честное слово" Андрей Петков. В Петербурге рост составил 24 и 45% соответственно (в 2024 году — 12 180 рублей).

Как отмечает Татьяна Благовещенская, коммерческий директор финтех–сервиса CarMoney, в первые месяцы 2024 года заметно вырос объём займов в залоговом сегменте, которого пока в меньшей степени касаются регуляторные ограничения. Под залог автомобиля, например, можно получить гораздо большую сумму (средняя сумма автозайма в 2023 году — 321 тыс. рублей) при меньшей ставке (десятки, а не сотни процентов). По итогам года Татьяна Благовещенская ожидает увеличения темпов роста выдач в этом сегменте на 15–20%.

Другая тенденция — рост спроса на среднесрочные займы (свыше 30 дней и до 1 года). "Выберу.ру" зафиксировал увеличение онлайн–заявок на них в 2023 году на 36%. А по данным ЦБ, только в III квартале минувшего года доля таких займов в портфелях МФО выросла сразу на 10% (с 41 до 51%). Январский опрос "Выберу.ру" показал, что самым быстрорастущим стал сегмент категории Installments — среднесрочные займы с погашением в рассрочку. Обычно запрашиваемая сумма такого займа — 19–24 тыс. рублей.

Темпы расширения замедлятся

В первом полугодии 2024 года объёмы выданных микрозаймов продолжат расти, поскольку благодаря ограничениям ЦБ условия для заёмщиков сейчас выгодные, считает Владимир Чернов, аналитик Freedom Finance Global. Для привлечения и удержания клиентов МФО даже стали предлагать беспроцентный период. Банки при этом продолжают придерживаться жёсткой политики. Во втором полугодии ситуация будет меняться, поскольку ЦБ, вероятнее всего, начнёт цикл смягчения ДКП и ставки могут пойти вниз, полагает аналитик. На развитие рынка будет также влиять фактор сокращения количества одобряемых займов в 2 раза, добавляет Владимир Чернов.

Аналитик ФГ "Финам" Игорь Додонов также ожидает замедления темпов роста рынка на фоне ужесточившегося регулирования. "Однако общий объём портфелей микрозаймов, по оценкам самих участников, в 2024 году вырастет на 15–20% против ожидаемого роста лишь на 3–8% в сегменте банковского необеспеченного потребительского кредитования. В то же время из–за высоких процентных ставок (ключевая ставка ЦБ, как ожидается, будет оставаться двузначной на протяжении всего этого года) можно ожидать повышения стоимости фондирования для МФО, что будет оказывать давление на их показатели прибыли", — рассуждает Игорь Додонов.

В первой половине 2024 года развитие отрасли в большей степени будут определять те же факторы, что и в конце 2023–го, отмечает Роман Макаров. Он считает очевидным, что работа регулятора по снижению закредитованности россиян с помощью макропруденциальных лимитов будет продолжаться на протяжении нескольких ближайших лет. Эти ограничения будут мотивировать МФО и далее отбирать для кредитования только максимально качественных заёмщиков с низкой долговой нагрузкой.

По мнению Романа Макарова, этот тренд в совокупности с другими (диверсификация продуктовых линеек, развитие антифрода) однозначно будет способствовать увеличению сумм вложений кредиторов в технологии в 2024 году. Конкуренция за качественных клиентов обострит уже наметившийся тренд к консолидации рынка вокруг топ–кредиторов. Небольшие игроки, которые не смогут обеспечить достаточных инвестиций в свои ИТ–системы, а также предложить актуальные продукты новой аудитории, будут вынуждены уйти с рынка.

По словам Александра Пустовита, генерального директора Moneyman, с точки зрения клиентской стратегии в фокусе внимания участников рынка будет наращивание повторной клиентской базы, в том числе её пополнение за счёт удержания и развития лояльности банковских заёмщиков. "По нашим прогнозам, под влиянием регуляторных мер на горизонте текущего года темпы будут снижаться. Количество выданных займов останется на уровне 2023 года. При этом до конца года с рынка могут уйти до 20% компаний. Продолжать эффективную деятельность на фоне сократившихся процентных ставок смогут только игроки с наиболее отлаженными операционными процессами", — резюмирует он.

"Из–за роста ключевой ставки растёт стоимость фондирования, что снижает рентабельность бизнеса. В 2023 году рынок покинуло значительное количество МФО. В 2024–м не исключаю историю слияний и поглощений", — добавляет юрист по банкротству физических лиц компании "Финансово–правовой альянс" Евгения Боднар.

“

Меры регулятора отчасти способствовали охлаждению рынка — в IV квартале 2023 года его динамика замедлилась. Вместе с тем принятый механизм расчёта МПЛ, к сожалению, далеко не всегда учитывает реальное положение людей. Многие россияне не могут предоставить официальные данные о своём доходе, и в таком случае компании вынуждены вычислять его либо исходя из среднедушевого дохода по региону проживания заёмщика, либо на основе данных, которые тот сам указал в анкете. Причём по закону МФО обязаны брать минимальный из этих показателей. Очевидно, что в этом есть большая доля условности, из–за чего за бортом кредитной системы рискуют оказаться вполне платёжеспособные заёмщики. По нашим оценкам, в 2024 году микрофинансовый рынок вырастет на 15–20%.

Андрей Пономарёв

генеральный директор финансовой онлайн–платформы Webbankir

“

Основные тенденции, которые можно выделить на рынке МФО, — это продолжающаяся консолидация, внедрение финансовых околобанковских продуктов, а также удержание крупными игроками рынка лидирующих позиций, в том числе за счёт поглощения более мелких компаний. С развитием банковских и долгосрочных продуктов снижения ёмкости рынка мы точно не ожидаем, наоборот — прогнозируем рост спроса. Однако в 2024 году МФО предстоит очередной рывок в части оптимизации расходов и снижения числа просроченных займов с учётом ещё одного снижения максимальной дневной ставки до 0,67%. По итогам 2024 года мы ожидаем рост объёма выдаваемых займов на 20–25%.

Олеся Киселёва

управляющий директор МФК "Лайм–Займ"