Раздел бизнеса одной из крупнейших российских несырьевых компаний проходит по благоприятному сценарию для миноритариев, приобретавших акции на российских биржах. Тем же, кто польстился на большой дисконт при покупке за рубежом, придётся довольствоваться малой прибылью или терпеть убытки.

На текущем этапе громкой сделки по разделу "Яндекса" на нидерландскую и сугубо российскую независимые компании стартовала замена старых акций на новые. Российские собственники объявили, при каких условиях будут обменивать и выкупать ценные бумаги, а при каких не будут, задав образец поведения для следующих редомицилирующих игроков.

Аналитики сулят блестящие перспективы

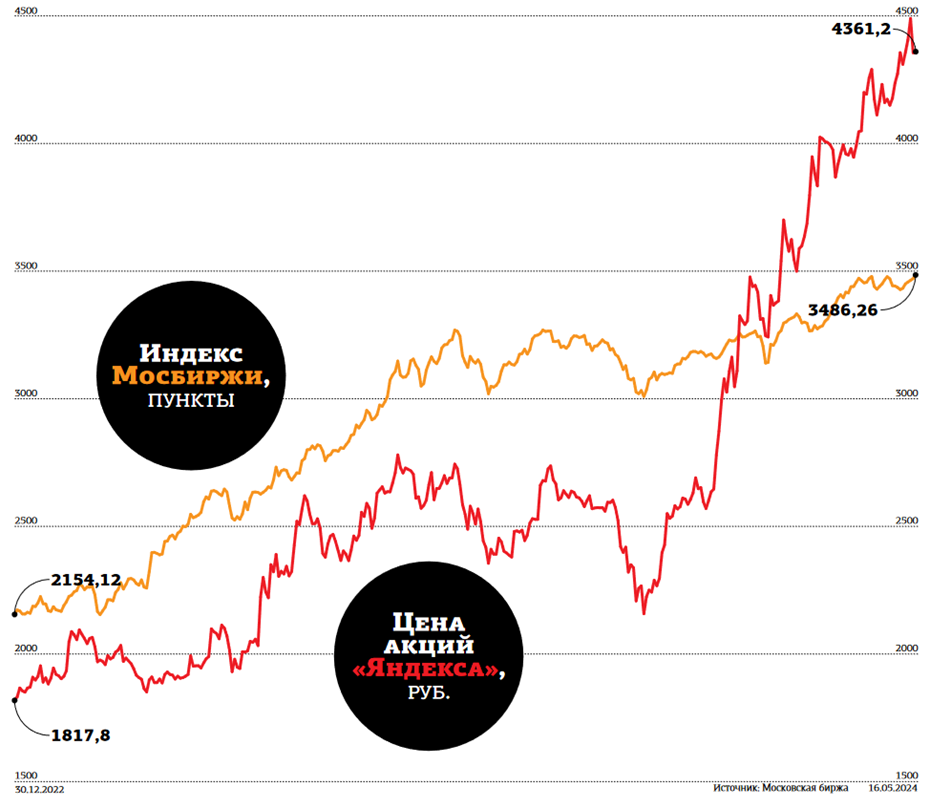

К закрытию торгов 16 мая акции Yandex N. V. (YNDX) на Московской бирже котировались по 4361,2 рубля. При этом, например, SberCIB советует скупать акции "Яндекса" с прогнозной стоимостью 5020 рублей.

Между тем короткие продажи YNDX сворачиваются на Московской бирже с 20 мая. Режим T+ закрывается 14 июня, а с 10 июля бумаги исключаются из списка первого уровня биржи. Правда, тут же стартуют альтернативные торги акциями МКПАО "Яндекс" (YDEX). SberCIB видит "фундаментальный потенциал роста компании". Большой спрос обеспечится даже не физлицами, а институциональными инвесторами. "Сделка по разделению открывает акциям “Яндекса” дорогу на новые исторические максимумы", — вторит представитель УК "Альфа–Капитал" Александр Абрамян.

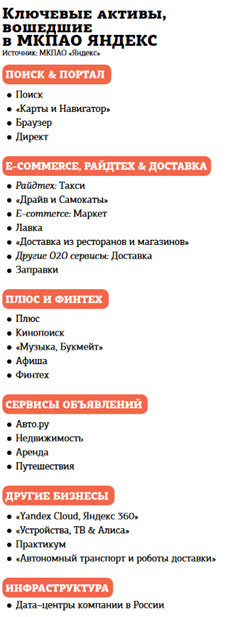

Похожие оценки высказывают и другие эксперты. Екатерина Крылова из аналитического центра ПСБ констатирует, что у компании отличные перспективы: выручку драйвит сегмент "поиск и портал", генерирующий маржу по EBITDA свыше 50%, и идёт активное развитие на рекламном рынке за счёт ухода иностранных компаний. А в перспективе "российский менеджмент может рассмотреть и возможность выплат дивидендов", добавляет она.

Концепция, что "Яндекс" полностью не переезжает в Россию, а делится на две независимые компании (одна остаётся голландской с бизнесом в Европе, вторая будет зарегистрирована в РФ), сложилась 2 года назад. "Важность её в том, что изначально решение появилось на очень высоком уровне и разруливать кейс “Яндекса” когда–то пришёл Алексей Кудрин. Иначе говоря, кейс можно считать модельным для будущих аналогичных решений", — полагает аналитик Mind Мoney Александр Тимофеев.

В феврале 2024 года нидерландская Yandex N. V. сообщила о продаже российского бизнеса закрытому паевому инвестиционному фонду (ЗПИФ) "Консорциум. Первый", организованному менеджерами российской части "Яндекса" и рядом пайщиков. ЗПИФ приобрёл у нидерландской Yandex N. V. российскую часть бизнеса. Сумма сделки составила 475 млрд рублей, цена — 1 251,8 рубля за акцию. При этом из 475 млрд рублей половина выплачивается кешем в виде юаней, а половина — акциями. То есть откуда–то у российской стороны появляется 180 млн акций. "Можно это понимать и так, что консорциум купил компанию не за половину цены, а за четверть. Более того, из этой четверти покупатели заплатили только 70%, а 30% доплатят после завершения первого этапа сделки", — уточняет эксперт компании "Финансовый брокер" Сергей Кирюшатов.

Миноритариев разделили на четыре группы

Но главной интригой до последнего момента оставалось то, как новые владельцы обойдутся с миноритариями. Например, в феврале бытовали версии, что, дескать, зарубежные миноритарные собственники акций, хранящихся в бельгийском депозитарии Euroclear, обречены на проигрыш. Никто не станет выкупать у них бумаги близко к рыночной стоимости. Российским держателям предсказывалась более благосклонная судьба — выкуп по цене 80–85%.

И вот 13 мая "Консорциум. Первый" (точнее, УК "СОЛИД Менеджмент" в статусе доверительного управляющего ЗПИФа) обнародовал свои предложения по выкупу и обмену бумаг Yandex N. V. Консорциум намерен обменять свыше 57 млн акций и выкупить более 50 млн.

"По итогам оферты совокупное количество акций в свободном обращении составит не более 15,5% от акционерного капитала компании, и мы не ожидаем существенного навеса ликвидности. По нашим расчётам, объём акций в свободном обращении достаточен для их включения в индекс Мосбиржи", — полагают в SberCIB.

Миноритариев разделили на четыре группы. В рядах везунчиков оказались граждане, покупавшие бумаги на обеих российских биржах (вторая — СПБ Биржа) до 7 сентября 2022 года и беспрерывно хранившие их в российском контуре. Эти граждане смогут обменять старые акции на акции МКПАО "Яндекс" в пропорции 1:1. У тех, кто не согласен на обмен, консорциум выкупит акции по 1251,8 рубля.

Приём заявок на такие операции продлится до 21 июня. "Мы принимаем заявки на участие в биржевом обмене акций Yandex N. V. на бумаги российского МКПАО “Яндекс”, — сообщила 15 мая компания “ВТБ Мои инвестиции”. — Если вы решите не участвовать в обмене, то рискуете остаться с неликвидным активом. Впоследствии вы не сможете принять участие в потенциальном выкупе, который может объявить Yandex N. V.".

Финансист Евгений Коган посчитал важным заметить, что в рамках обмена ЗПИФ из своего кармана заплатит за таких миноритариев добровольный взнос в бюджет. "И здесь компания идёт навстречу инвесторам, хотя могла бы переложить эти издержки на них, например через более высокий коэффициент", — замечает он.

"Если же бумаги переведены в депозитарии РФ с 8 сентября 2022 года по 30 ноября 2023 года включительно или переведены до 8 сентября, но не учитывались непрерывно, есть возможность подать их на выкуп по 1251,8 рубля, — уточняют в “БКС Экспресс” условия для второй группы миноритариев. — Коэффициент обмена для бумаг в РФ, на наш взгляд, справедлив". В этом варианте сбор заявок ограничится 31 мая.

"Именно за столько сам ЗПИФ приобрёл долю в компании Yandex N. V., то есть условия для спекулянтов не хуже, — соглашается Александр Абрамян. — Фактически ЗПИФ мог вообще ничего не менять или предложить другой коэффициент обмена".

Евгений Коган также обращает внимание, что в данном случае ЗПИФ вообще мог не делать никаких предложений. "Ведь, по сути, эта группа инвесторов — спекулянты. Ведёшь рискованную игру? Принимай и высокие риски", — подчёркивает он.

Не повезло клиентам зарубежных депозитариев

Тем не менее часть владельцев акций всё–таки остаются за бортом. Права на выкуп лишаются акционеры, чьи бумаги Yandex N. V. учитываются в бельгийском депозитарии Euroclear (это третья группа). И чьи бумаги заведены в Россию после 30 ноября 2023 года (четвёртая).

"Инвесторов не кинули, а вот любителей халявы в Euroclear (или Clearstream) бортанули — те взяли на себя риск и просчитались", — констатирует автор telegram–канала Granite Trade Степан Торопов.

Под халявой, поясним, подразумевается повышенная активность в сегменте "КвазиРоссии" — российских компаний с зарубежной "пропиской" — в течение последних года–полутора. Инвестидея заключалась в том, чтобы купить бумаги, по которым ожидается редомициляция, за границей с внушительным дисконтом, правдами и неправдами перевести их в контур РФ и подождать конвертации в российские бумаги, что даст возможность продать по рыночной цене. Доходность таких операций составляла десятки процентов, в некоторых случаях — сотни.

Тем временем в ИБ "Синара" уточняют, что акционеры "Яндекса", не допущенные ни к выкупу, ни к обмену, останутся держателями бумаг нидерландской компании. А та получит определённые деньги, нероссийский бизнес и часть собственных акций. Точнее говоря, за нидерландцами остаются четыре стартапа (Nebius, Toloka, Avride, TripleTen) и дата–центр в Финляндии. "В какой–то момент Yandex N. V. может предложить выкуп, а затем, скорее всего, восстановит листинг на Nasdaq. Однако мы сейчас можем лишь приблизительно оценить стоимость этой компании. Без российских операций — это что–то в размере около 1501 рубля за акцию", — рассуждают в "Синаре".

"Yandex N. V. по сути останется компанией–пустышкой, так как после сделки потеряет почти 95% активов, — добавляет Евгений Коган. — Кроме того, владельцы таких акций не смогут получать дивиденды или участвовать в buyback, который МКПАО может объявить после завершения сделки".

Сама нидерландская компания пояснила Ассоциации розничных инвесторов, что после завершения процедур продажи российской части "Яндекса" планируется buyback. Также действительно предполагается возвращение к торгам акциями на Nasdaq, "но не факт, что такой план будет реализован".

При этом как оставшихся за чертой, так и получающих 1251,8 рубля акционеров ждёт ещё одна неприятность. "Те, кто покупал евроклировские акции в этом году, помимо убытка, похоже, попадают ещё и на налог на материальную выгоду", — пишет telegram–канал "НеБаффетт".

Если инвестор купил, допустим, в марте "Яндекс" в Euroclear по 1800 рублей при цене на Московской бирже 4000 рублей, то налогооблагаемая база по налогу на материальную выгоду составила 2200 рублей. На самом же деле вместо прибыли инвестор получит убыток: при цене выкупа 1251,8 рубля он составит 548,2 рубля.

Уточним: этот риск зачастую был навязан российскими брокерами многим клиентам, которые совсем не относили себя к спекулянтам. Агрессивная обработка клиентуры шла до самых последних дней перед 13 мая. Крупные российские брокеры через личные кабинеты обрабатывали потенциальных покупателей, суля золотые горы и кратный рост при покупке бумаг "Яндекса" за рубежом.

Компании следуют проторенной тропой ЦБ

Рассматриваемая история выглядит серьёзным уроком не только для миноритариев, но и для фондового рынка в целом.

В июле 2022 года вышел 430–й указ президента РФ, обязывающий все российские компании, имеющие еврооблигации в западных депозитариях, до 1 января 2024 года провести их замещение. Позже этот срок был продлён до 1 июля.

Смысл новации заключался в следующем. Например, есть бонды "Газпрома", хранящиеся в Euroclear. По правилам обращения "Газпром" должен отдавать деньги в Euroclear, а тот — раздавать держателям бумаг. Но поскольку большинство инвесторов — россияне, Euroclear весной 2022 года встал в позу: пардон, к великому сожалению, мы деньги переслать не можем. Кроме того, у ряда эмитентов Euroclear ещё и перестал принимать средства.

"Соответственно, после начала СВО Банк России и Минфин инициировали появление 430–го указа. Замещение пошло, и пошло в весьма внушительных объёмах. На том же “Газпроме” много кто из брокерского сообщества успел прилично заработать в 2022–2023 годах. Схема какое–то время работала отлично", — констатирует Александр Тимофеев.

Осенью 2023 года был обнародован 665–й указ. Этот документ обещал возможность обмена, когда россиянам отдают активы и деньги со счетов типа "С", а иностранцы забирают компенсацию из замороженных российских активов по линии Московской биржи.

Обе эти нормы косвенно подпитывали схемы с путешествующими с Запада в Россию акциями с недружественным следом под будущую конвертацию. А сами уже обкатанные схемы приносили ещё больший доход, если брали в оборот бумаги компаний, нацелившихся на редомициляцию.

Но ситуация изменилась в корне, когда 27 апреля 2024 года Банк России предписал профессиональным участникам–депозитариям осуществлять обособленный учёт акций российских эмитентов, полученных в результате конвертации иностранных депозитарных расписок. Эта позиция ЦБ (она уже жёстко отработана на корпоративных облигациях) трактуется сообществом как стремление запретить спекуляции бумагами с недружественным следом.

"Прежде развёрнутый рынок “Квази–России” сжался до нескольких имён. Это история “Яндекса”, где компания добровольно переезжает в Россию, “Тинкоффа” (практически уже переехала), X5 Group (переезжает по судебному решению) и ещё нескольких менее крупных игроков типа Fix Price", — говорит эксперт Mind Мoney.

Александр Тимофеев поясняет, что прежде "Яндекс" пытался играть по правилам акционерного общества. И "Тинкофф" пытался играть по этим правилам, и даже Х5. Поскольку менеджмент считал, что бумаги будут хорошо продаваться западным фондам. Но сейчас в эти бумаги заходят исключительно россияне. Таким образом, консорциум потерял целесообразность играться в АО. Да и другим "квазироссиянам" это перестало быть интересным.

"Такая ситуация — ключ к пониманию того, как будет развиваться и заканчиваться история со всеми бумагами “Квази–России”, — комментирует Александр Тимофеев. — Я боюсь, что все истории по Х5, Fix Price и “Тинькоффу” для пытающихся здесь заработать миноритариев закончатся плохо".

“

Каждая компания самостоятельно и индивидуально решает вопрос с редомициляцией. В сделках всегда очень много нюансов. Например, "Полиметалл" "переехал" в Казахстан, отчего, по сути, пострадали российские инвесторы. В случае с Х5 редомициляция была принудительной, а "Тинькофф" и "Яндекс" перевели владение самостоятельно. Из этих сделок наименее "дружественной" была редомициляция "Полиметалла". Тем временем на рынке всё ещё остаются компании, которым только предстоит возвращение в РФ, но прогнозировать их поведение сложно.

Дмитрий Александров

управляющий директор ИК "Иволга Капитал"

“

Некоторая часть инвесторов продолжают владеть акциями Yandex N. V. в зарубежном контуре. По сообщениям нидерландского юридического лица, этим инвесторам также, возможно, будет предложен выкуп с вырученных за продажу бизнеса в России средств либо они останутся акционерами компании Yandex N. V. Кто знает, может быть, менеджмент (в частности, Аркадий Волож, который планирует вернуться к управлению нидерландским бизнесом) сможет создать ещё более капитализированный актив из того, что осталось в зарубежном контуре. Примеры редомициляции VK и "Тинькофф" продемонстрировали, что полный переезд в российский специальный административный район не принёс значимых проблем для миноритарных акционеров. Разделение Softline на российскую и зарубежную части тоже прошло успешно (по заверению компании, нюансы могут возникнуть только у "спящих" акционеров, которые так и не вышли на связь). Редомициляция в Казахстан "Полиметалла", которую планируется завершить в июле, также проходит без особых проблем для миноритариев.

Алексей Антипин

основатель ИК "Юнисервис Капитал"