Между Минпромторгом и ФАС завязалась дискуссия на тему предельной доли присутствия торговых сетей на региональных рынках. Минпромторг предлагает разрешить регионам самостоятельно устанавливать порог.

Согласно действующему законодательству, если доля ретейлера в общем объёме продаж продовольственных товаров на территории конкретного субъекта РФ или муниципалитета превышает 25%, то компания не может приобретать или арендовать там площади для открытия новых магазинов. Соответствующие ограничения содержатся в законе "Об основах государственного регулирования торговой деятельности", они были приняты в 2009 году.

Партнёр One Story Ольга Сумишевская вспоминает, что ограничение 25% было заимствовано, как и многие другие способы регулирования рынка, из европейской практики. При этом в некоторых государствах закупочным союзам (объединениям небольших розничных продавцов) разрешалось занимать и большую долю. В Германии, например, такие организации занимали по 33–40% рынка.

Назревший вопрос

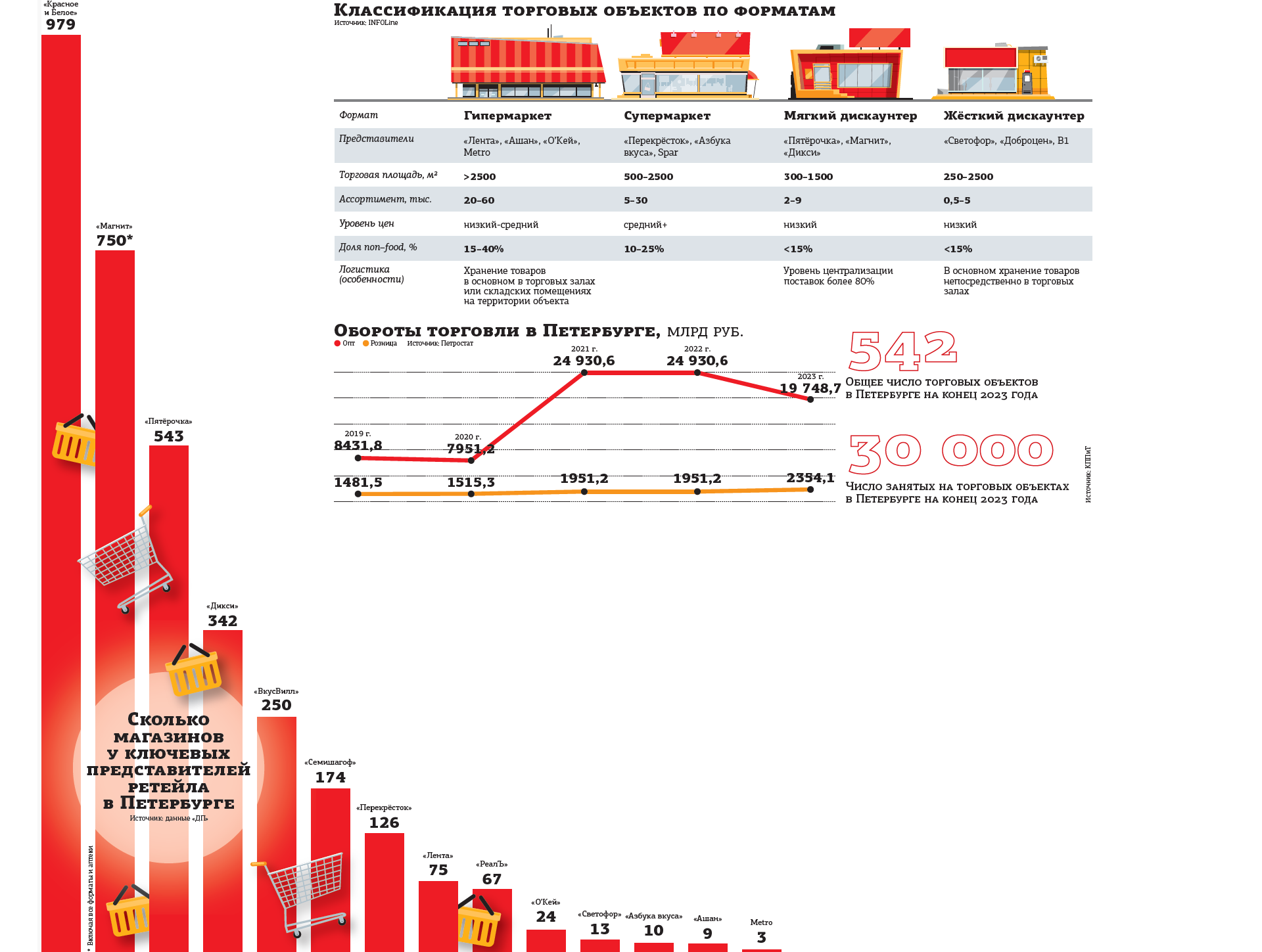

В Петербурге вопрос распределения долей рынка розничной торговли стоит особенно остро. Ещё в 2018 году региональное управление ФАС зафиксировало превышение порога 25% одним из крупнейших игроков — X5 Group, которая управляет сетями магазинов "Пятёрочка" и "Перекрёсток". К июню 2020 года доля ретейлера, по оценке ведомства, достигала уже 31,75%. Однако вскоре после этого расчёты перестали публиковаться на официальном сайте. Не удаётся получить их и СМИ — "ДП" неоднократно отправлял соответствующие запросы в УФАС по Санкт–Петербургу, но каждый раз получал ответ, что по тем или иным причинам данные не могут быть предоставлены. Так что какова ситуация сейчас, остаётся только гадать.

В связи с этим директор и совладелец Торгового дома "РеалЪ" Александр Мышинский замечает, что при закрытой статистике любые нововведения относительно предельной доли рынка мало что изменят для большинства игроков рынка. "ДП" также направил запросы в адрес других крупных торговых сетей, работающих в Петербурге, в том числе и X5 Group. Но ответов не последовало.

При всём этом идея подвинуть порог витает в воздухе уже давно. В 2022 году ретейлерам разрешили превышать долю 25% в тех случаях, когда они выкупают помещения иностранных компаний, покинувших российский рынок.

В марте нынешнего года с просьбой разрешить сетям расширять своё присутствие в городах до 35% к Минпромторгу обратился глава Тамбовской области Максим Егоров. Предложение было поддержано властями 21 региона, но вызвало критику со стороны ФАС. На минувшей неделе полемика продолжилась.

"По моему мнению, регионы всё–таки должны иметь возможность сами принимать решение о том, что доля торговых сетей на их конкретной территории может быть выше или ниже той, что установлена законом в целом", — сообщил РБК заместитель министра промышленности и торговли Виктор Евтухов.

Глава ФАС Максим Шаскольский в свою очередь отметил, что такое нововведение может привести к уходу с рынка местных игроков, а также создать барьеры для входа новых, особенно в сегменте МСП. Для потребителей последствия тоже могут оказаться неприятными.

Не в метрах, а в штуках

Представители Смольного пока не спешат комментировать предложения Минпромторга, вероятно дожидаясь момента, когда они будут оформлены в законопроект.

Однако в городском комитете по промышленной политике, инновациям и торговле напомнили, что с 2023 года на федеральном уровне предложили новую методику подсчёта, которая предполагает оценивать достаточность или дефицит магазинов в районах не по площадям, как было ранее, а по количеству. По данным комитета, в городе сейчас представлено свыше 25 тыс. торговых предприятий, на которых работают более 600 тыс. человек. За последние 8 лет оборот розничной торговли Петербурга вырос вдвое и по итогам 2023 года превысил 2,3 трлн рублей, а это почти половина оборота всей розницы Северо–Западного федерального округа.

В Ассоциации компаний розничной торговли (АКОРТ) тоже заявили, что сформируют позицию по этому вопросу после разработки возможной модели реализации изменений. "Опыт показывает, что присутствие крупной торговой сети в регионе стимулирует конкуренцию и зачастую приводит к снижению уровня средних цен. Благодаря закупочной мощности и развитой инфраструктуре бизнеса федеральные торговые сети предлагают большой ассортимент товаров по более низким ценам, чем в среднем по стране", — говорит председатель президиума АКОРТ Игорь Караваев. По его мнению, выходом из сегодняшней ситуации могло бы стать усиление конкуренции на рынке за счёт развития малого бизнеса и локальных производителей.