Спустя год ЦБ вновь начал требовать от банков и МФО соблюдать ограничения по ставкам розничных кредитов и займов. За это время они выросли настолько, что у кредиторов остаётся задел для повышения.

Мораторий на ограничение предельных ставок в рознице был введён в августе 2023 года, сразу после начала цикла повышения ключевой. Нынешняя его отмена по идее должна умерить аппетит банков к постоянному повышению и приостановить дальнейшее удорожание кредитов и займов. Собеседники "ДП" считают, что только одна эта мера остановить рост не поможет.

Розничные ставки — на предельных значениях

Банк России сдерживал розничные ставки, высчитывая среднерыночное значение полной стоимости кредита (ПСК). Все участники рынка — банки и микрофинансовые организации (МФО) — ежеквартально предоставляли регулятору сведения о процентной ставке по каждой выданной ссуде. Затем рассчитывалось среднее значение и устанавливался предельный размер на следующий квартал. Он был равен полученному результату, увеличенному на треть. Если кто–то из кредиторов всё же оформлял кредит со ставкой выше рассчитанного предельного размера, ему грозило наказание.

Норма работала с 2015 года. В августе 2023–го регулятор перестал требовать соблюдения предельного значения ставок. На тот момент он пояснил своё решение тем, что банкам нужно предоставить возможность адаптировать условия кредитов под депозитные ставки, которые в свою очередь взлетели после повышения ключевой (в августе с 8,5 до 12% годовых). Затем он неоднократно данный мораторий продлевал — сперва на IV квартал 2023–го, затем — на I квартал 2024–го, потом — на II квартал. Опубликованное в конце июня решение о возобновлении с 1 июля требования к ставкам для многих неожиданностью не стало.

Сам по себе механизм ограничений через расчёт ПСК изначально критиковали многие кредиторы. Прежде всего из–за возможности крупных банков и МФО влиять на будущее значение ПСК: достаточно было в каком–то периоде массово снизить ставки, чтобы в следующем квартале пропорционально снизилось и их предельное значение, невыгодное средним и мелким кредиторам. Впрочем, схема работала и в обратную сторону.

Недовольны были и потребители. Указанные в законе наказания за нарушения были прописаны в интересах самих кредиторов и выглядели явно недостаточными: чаще всего это было предписание об устранении, реже — штраф до 300 тыс. рублей, а при систематических нарушениях — временный запрет на выдачу тех видов кредитов, по которым зафиксировано несоблюдение требований.

В последний раз статистика о выявленных нарушениях публиковалась в 2016 году. Тогда речь шла о 37 банках и 149 МФО. Какие меры к ним были применены, не сообщалось. В любом случае механизм предельных ставок постепенно стал работать без сбоев и систематизировал единые рыночные условия для всех. Впрочем, мало кто из заёмщиков за все эти годы хотя бы раз сверял указанную в своём кредитном договоре ставку с её предельным значением, опубликованным на сайте ЦБ РФ.

Введённый в августе 2023 года мораторий отменил само понятие максимальной ставки. И банки, и МФО с того момента стала ограничивать исключительно конкуренция. В результате к 1 июля 2024 года рыночные ставки оказались на своих максимальных уровнях.

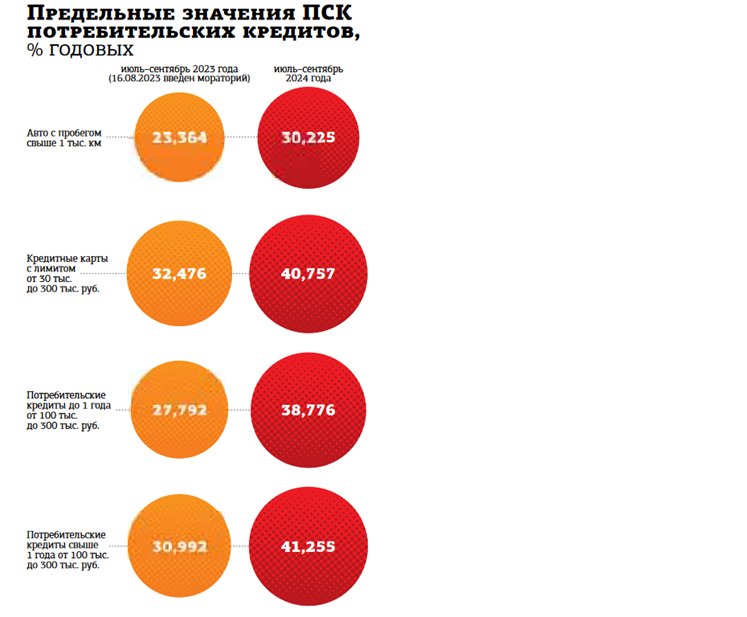

Например, классический потребительский кредит с лимитом до 30 тыс. рублей год назад не мог выдаваться по ставке выше 43,8% годовых, сейчас — 59,8%. Кредит на покупку автомобиля с пробегом свыше 1 тыс. км подорожал с 23,3 до 30,2%, потребительский кредит "зарплатному" клиенту — с 20,4 до 29,3%, кредитные карты с лимитом до 100 тыс. рублей — с 25 до 41,7%. И если в июле–сентябре банки будут стараться оформлять кредиты максимально близко к верхнему диапазону, то в октябре–декабре значение предельной стоимости вновь увеличится. Но может произойти и обратное: в борьбе за клиента и в условиях предельного максимума может начаться незаметный тренд на снижение.

“

"С прекращением действия моратория на применение ограничения ПСК по потребительским кредитам и отдельным видам займов можно ожидать некоторого снижения текущего уровня ставок, что уменьшит долговую нагрузку потенциальных заёмщиков", — полагает Алексей Имховик, генеральный директор МФК "Саммит" ("ДоброЗайм").

Стоит отметить, что на увеличение ПСК могло повлиять и новое требование ЦБ РФ, введённое в январе: для её расчёта регулятор стал учитывать все расходы должника по кредиту помимо процентной ставки. Это и всевозможные комиссии за выдачу или пополнение, страхование, СМС–информирование, обслуживание банковской карты и так далее.

Но есть и иное мнение. Во–первых, удорожание кредитов и займов началось вовсе не из–за моратория на ПСК, а после ужесточения денежно–кредитной политики и роста ключевой ставки. На состоявшемся на прошлой неделе Финансовом конгрессе Банка России представители регулятора уже открыто говорили о вероятном повышении ключевой на предстоящем 26 июля заседании на 1–2 процентных пункта с текущих 16% годовых. Но с оговоркой, что будут смотреть на обновлённые поступающие данные по инфляции ближе к дате.

Во–вторых, динамика роста объёмов потребительского кредитования говорит о том, что среднестатистический житель РФ готов брать кредиты под любые проценты.

Когда кредитование станет недоступным

По оценке ЦБ РФ, на 1 июня текущего года задолженность петербуржцев по розничным кредитам (без учёта ипотеки) превысила 759 млрд рублей, увеличившись с начала года на 7,4%. За аналогичный период 2023–го, когда ставки были существенно ниже, прирост составлял 5,5%. Фактически за полтора года, с января 2023–го, совокупный долг перед банками у жителей города вырос на 143 млрд. В пересчёте на каждого петербуржца трудоспособного возраста средняя сумма задолженности достигла 229,2 тыс. рублей против 186 тыс. в январе 2023–го (рост на 23%).

Условия по кредитам у каждого банка индивидуальны: учитывается платёжеспособность заёмщика, пол, возраст, профессия, стаж и так далее. Влияет и вид кредита — наличные, залоговые или кредитные карты.

Ориентировочные ставки помимо ПСК публикует ЦБ РФ. И хотя он оперирует средневзвешенными значениями (сумма по всем видам розничных кредитов) и в целом по стране, даже из этого показателя можно понять причину спроса. Так, в августе прошлого года по потребительским кредитам до 1 года средняя ставка была 19% годовых, к маю текущего она выросла до 24,4%, по долгосрочным — с 12,1 до 17,1%. Например, если бы год назад заёмщик взял 300 тыс. рублей наличными на 2 года, его ежемесячный платёж составил бы 14,1 тыс. рублей, сегодня — 14,85 тыс. Изменение несущественное, всего 5%, но и таких ставок в принципе уже нет. Если посмотреть по значениям ПСК, то ежемесячный платёж вырос бы с 16,9 тыс. (при ставке 31% годовых) до 18,6 тыс. (41,3%).

То есть причина, почему ЦБ РФ не удаётся замедлить кредитование, именно в том, что люди стремятся оформить кредиты, пока они ещё больше не подорожали. Ведь именно о грядущем повышении ставок постоянно говорят как представители регулятора, так и сами кредиторы. Отмена моратория по ПСК выглядит как ложка мёда по сравнению с тем, что приготовил ЦБ РФ с 1 сентября.

Предстоящие запретительные меры, по оценкам банкиров, сделают невозможным оформление кредитов гражданам, у которых сегодня на погашение долгов уходит половина и более ежемесячного дохода. Им предлагается или обращаться в МФО, или оформлять кредиты под ещё более высокие проценты.

Новые ужесточения для закредитованных заёмщиков

На самом же деле Банк России использует двухступенчатую систему регулирования уровня ставок, в которой вторым компонентом выступают макропруденциальные надбавки. Данный инструмент (в терминологии ЦБ РФ — макропруденциальное регулирование, МПН) появился в 2018 году. В необеспеченном потребительском кредитовании они рассчитываются в зависимости от значений показателя долговой нагрузки заёмщика (ПДН) и ПСК. Коэффициенты задействуются при расчётах нормативов достаточности капитала банка. Чем выше коэффициент, тем больше капитала требуется на выдачу займа. Следовательно, тем меньше кредитор может выдать таких ссуд.

В минувшем году ЦБ РФ впервые ввёл количественные ограничения (макропруденциальные лимиты, МПЛ). Они ужесточались на протяжении всего 2023 года. Так, в I квартале регулятор ограничил до 25% долю кредитов заёмщикам с ПДН 80%, а для МФО аналогичным клиентам лимит установил в 35%. Летом ограничения были ужесточены на 5 п. п., до 20% для банков и до 30% для МФО. В IV квартале лимит для банков на выдачи заёмщикам с ПДН 80% снизился до 5%, а для МФО — до 15%. Кроме того, появились новые ограничения для заёмщиков с ПДН от 50 до 80%. Лимиты для них и банкам, и МФО были установлены в размере 30%.

Комбинируя ужесточение МПН и МПЛ, регулятор, по всей видимости, пытается снизить объёмы кредитования граждан с большими расходами на обслуживание их текущих задолженностей.

Вероятно, прошлогодних мер по МПЛ оказалось недостаточно, поэтому с 1 июля 2024 года регулятор ужесточил требования по МПН: повышение надбавок для кредиторов составило от 0,5 до 0,9 пункта в зависимости от параметров долговой нагрузки и диапазона ставок. По факту оно затронуло кредиты наличными с высокой ПСК (от 40% годовых) и сегмент кредитных карт. Однако впервые под макропруденциальные надбавки попали автокредиты. Теперь для банков они будут обходиться дороже, если у заёмщика расходы на погашение всех долгов составляют половину и более его ежемесячного дохода. При этом величина процентных ставок не учитывается.

Нужно отдать должное регулятору: обо всех изменениях он уведомляет заблаговременно, чтобы кредиторы за оставшиеся 2 месяца до вступления в силу изменений успели нарастить выдачи по старым, более облегчённым требованиям. Изначально надбавки вводились для заёмщиков с ПДН более 80%. Но когда они стали распространяться на заёмщиков с долговой нагрузкой 70 или 60%, а также затронули отдельные продукты, перед началом их действия кредиторы резко наращивали объёмы выдач.

В конце июня ЦБ РФ анонсировал очередные ужесточения по МПН. Одним из обоснований такого решения стала вина самих заёмщиков. Оказывается, когда в феврале–марте они получали годовые премии или крупные разовые выплаты, это исказило показатель среднедушевого дохода, который учитывается при расчёте ПДН. И чтобы защитить гражданина от неверных решений и негативных последствий, Банк России пытается принудить банки не выдавать кредиты по высоким ставкам. Безусловно, такой ход может снизить общерыночные условия, если бы не показатель ПДН (он на максимальном уровне) и внутренние риск–модели кредиторов (закредитованным клиентам предлагаются повышенные ставки).

Получается, без последствий для своего капитала и под минимальные проценты банки смогут кредитовать только идеального клиента — с нулевой долговой нагрузкой. И так как сейчас в стране каждый второй житель трудоспособного возраста имеет хотя бы один кредит или заём в МФО, то автоматически для него последующие ссуды оказываются дороже.

Заявки будут отклоняться

Как полагают банкиры, дальнейшее ужесточение регулирования постепенно ведёт к снижению доступности кредитов (к чему, собственно, давно призывает ЦБ РФ). Не имея возможности повышать ставку, кредиторы вынуждены сокращать одобрения клиентам, чтобы не нести повышенную нагрузку на капитал. Так, по данным бюро кредитных историй, если в 2022 году одобрение получала каждая четвёртая заявка на потребительский кредит, то в 2023–м — уже каждая пятая. Из–за комбинаций с МПЛ и исчерпаниями количественных лимитов, а также с возросшей нагрузкой на капитал из–за МПН в первом полугодии 2024–го процент одобрения снизился ещё сильнее.

Из представленной матрицы МПН, которая начнёт действовать с сентября, следует, что если отношение расходов по всем займам клиента составляет больше половины его среднемесячного дохода, то оформление потребительского кредита для такого заёмщика станет практически недоступно. Но всё будет зависеть от политики кредитора.

Предстоящие ужесточения пока не затронули сегмент МФО. Видимо, жёсткие прошлогодние требования по МПЛ дали нужный эффект.

"ПСК на III квартал для среднесрочных потребительских займов до 100 тыс. рублей на срок более полугода регулятор установил в 140% годовых при 190% кварталом ранее", — рассказывает руководитель направления портфельного менеджмента МФК "МигКредит" (входит в группу Denum) Олег Бердасов. По его мнению, сейчас сложились достаточно хорошие условия для заёмщиков. "При необходимости в деньгах для решения неотложных задач есть смысл рассмотреть линейку МФО. Всё более существенные ограничения регулятора в плане МПЛ далеко не всем клиентам позволят получить деньги на приемлемых условиях", — резюмирует Бердасов.

"Для потребителя с высокой долговой нагрузкой получить заёмные средства на короткий срок будет сложнее в принципе. Или как минимум в том объёме, который он запросил, — рассуждает директор по продуктам Moneyman Анна Панкратова. — Исходя из уровня ПДН в каждом индивидуальном случае и оставшихся лимитов в рамках новых ограничений кредиторы будут снижать одобряемые лимиты".

Пока же риторика ЦБ РФ сводится как к дальнейшему ужесточению макропруденциальных лимитов, так и к увеличению ключевой ставки. И эти два фактора существенно влияют на рынок потребительского кредитования: говорить о снижении уровня ставок в потребительском кредитовании в ближайшей перспективе точно не приходится.

Скорее всего, и банки, и МФО будут пытаться балансировать между ПСК и макропруденциальными компонентами, повышая минимальные ставки и снижая уровень одобрения. Всё идёт к тому, что доступность кредитования во втором полугодии 2024–го будет снижаться. Со всеми вытекающими последствиями: подобные ограничения ещё больше повысят спрос на заёмные средства. И тогда ЦБ РФ придётся снова и ещё сильнее ужесточать требования к кредиторам.

“

Ставки начали расти на рынке после повышения ключевой — с III квартала 2023 года. На новые автомобили, например, они достигли 20% годовых (если не брать программы, где ставка субсидируется автопроизводителями). На авто с пробегом средние ставки на рынке сейчас уже 22–23%. Можно сказать, что они будут расти. Мы прогнозируем, что кредиты дешеветь не будут, будут только дорожать. С ростом ключевой банки пошли именно в увеличение ставок, и если раньше они добирали доходы с помощью комиссионных продуктов, то с конца 2023 года стали в основном ориентироваться на выдачу по ставке. Ограничение по ПСК до конца года не будет оказывать никакого давления, ставки будут расти, поэтому большинство банков будут чувствовать себя комфортно и вписываться в установленные коридоры.

Владимир Эльманин

председатель правления Реалист банка

“

Само собой, определяющее влияние на стоимость кредитов оказала сохраняющаяся на высоком уровне ключевая ставка ЦБ РФ. Но мораторий на ограничение полной стоимости кредита, введённый регулятором в августе 2023 года, позволил коммерческим банкам быть более гибкими в установке стоимости продуктов, позволил реагировать на резко меняющиеся условия на рынке. Мы не корректировали процентные ставки после введения моратория на ПСК, просто перепроверили, чтобы условия соответствовали новым ограничениям. В любом случае бесконтрольного роста ставок по кредитам за минувший год не было. Рынок оставался конкурентным. Сейчас клиент редко обращается за кредитным предложением в один банк — обычно он идёт на финансовый маркетплейс или агрегатор, где получает сразу пакет предложений от разных кредиторов. Или даже лично обращается в офисы ближайших банков в поисках лучшего варианта. За год ставки для заёмщиков, естественно, выросли. Здесь совершенно линейное движение за решениями регулятора, за изменениями ключевой. И 80% всех трендов на рынке — это следование за ключевой, за стоимостью фондирования. Главные события второй половины прошлого и первой половины этого года — беспрецедентно высокие темпы роста ипотеки. Росло и потребительское кредитование. На конец первого полугодия 2024 года рынок имеет примерно 8% роста с января — это в 1,5 больше, чем в январе–июне 2023–го.

Анна Волкова

директор по развитию розничного бизнеса банка "Синара"