Минувший понедельник едва не стал очередным чёрным днём для российского фондового рынка. Но инвесторы, не поддавшиеся панике, даже получили прибыль.

Индекс Мосбиржи (он рассчитывается по котировкам 49 ценных бумаг крупнейших компаний страны) активно рос вплоть до 17 мая, когда достиг своего исторического значения 3501 пункт. Затем он устремился вниз: за 2 недели мая потерял 284 пункта (или –8%), в июне незначительно подрос (+0,4%), в июле же опять упал на 243 пункта (–8%). В понедельник, 5 августа, на фоне падения на мировых рынках инвесторы устроили очередной период распродаж. За 1 день индекс потерял 2,4%, или 71 пункт. И за всю прошедшую неделю так и не сумел восстановить свои позиции.

Как оценили падение рынка профессионалы

Движение индекса вниз говорит о снижении стоимости ценных бумаг из–за преобладания продавцов над покупателями. Между тем опытные инвесторы не считают, что падение индекса можно оценивать как какое–то катастрофическое. "В отличие от азиатских и западных рынков события 5 августа почти не сказались на финансовом рынке РФ, снижение на 2% вряд ли можно считать значительным, скорее это была эмоциональная реакция, — говорит директор отдела трейдинга ИК “Риком траст” Николай Гусев. — Гораздо сильнее на настроения влияет прогноз Банка России и поднятие ставки до 18% годовых".

С ним солидарен и представитель "Цифра брокер". "Мы наблюдали классическое бегство инвесторов от рисков, японский индекс Nikkei 225 в тот день рухнул почти на 13%, что соответствует самому сильному падению за всё его время с октября 1987 года, — рассуждают в инвесткомпании. — Падение индекса Мосбиржи не выходит за рамки обычной рыночной волатильности, а продажи, скорее всего, носили эмоциональный характер".

Кроме того, рынок облигаций практически никак не отреагировал на всплеск волатильности на глобальных рынках. "Если кто–то и потерял в понедельник, то только спекулянты, которые, поддавшись эмоциям, бросились продавать ценные бумаги, — считают в “Цифра брокер”. — Поэтому если выносить из этой ситуации какие–либо уроки для инвесторов, тем более начинающих, то совет такой: придерживаться всегда выбранной стратегии, не поддаваться эмоциям и мыслить долгосрочно".

“

"Наш рынок сейчас выглядит стабильнее, отчасти потому, что падает с середины мая и западный капитал не принимает участия в торгах, — отмечает руководитель отдела анализа акций ФГ “Финам” Наталья Малых. — Да, американский рынок по–прежнему пока лихорадит, и, на мой взгляд, у него есть потенциал дополнительного снижения".

По мнению эксперта, российский фондовый рынок всё ещё зависим от происходящего на мировых биржах через цены на сырьё, которые снижаются на фоне опасений по поводу состояния мировой экономики. Цены на промышленные металлы и нефть оказались под давлением, и отечественный рынок, который на 60% по капитализации состоит из сырьевых компаний, отреагировал на это распродажами. Кроме того, сейчас валютные курсы пониженные, что ограничивает доходы экспортного сектора.

Как вели себя частные инвесторы

Российский фондовый рынок — после ухода с него иностранных инвесторов — на две трети состоит из физических лиц. По данным Мосбиржи, в июле их доля в объёме торгов акциями составила 67%, облигациями — 34%. И именно частные лица импульсивно реагируют на негативные новости, спеша распродавать свои активы, даже с убытками. По пути движения цен вниз срабатывали принудительные заявки на продажу и маржин–коллы, выводя на биржу дополнительные объёмы акций, что ещё больше усиливало панические настроения.

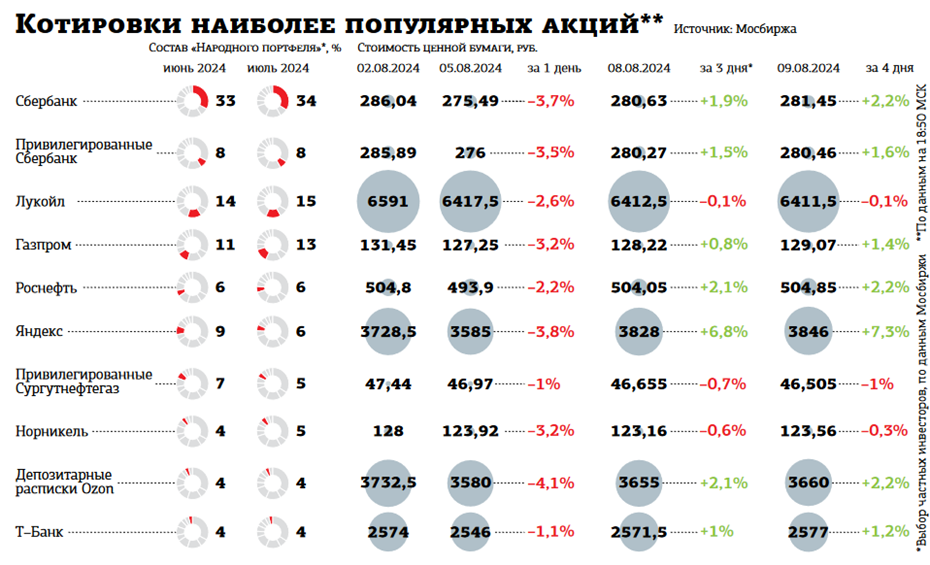

Мосбиржа ежемесячно раскрывает состав так называемого "народного портфеля" — торги с какими ценными бумагами чаще всего совершали розничные инвесторы и каких именно бумаг у них больше всего на брокерских счетах. По итогам июля самыми популярными стали обыкновенные и привилегированные акции Сбербанка (34 и 8% соответственно), "Лукойла" (15%), "Газпрома" (13%), "Роснефти" (6%), "Яндекса" (6%), привилегированные "Сургутнефтегаза" (5%), а также бумаги "Норникеля" (5%), депозитарные расписки Ozon (4%) и акции Т–Банка (4%). Сравнивая котировки этих активов в пятницу, 2 августа, с ценой на момент закрытия торгов в понедельник, 5 августа, держателям ценных бумаг было отчего волноваться. Так, только за один день Сбербанк потерял 3,6%, "Лукойл" — 2,8%, "Яндекс" — 3,9%. Более уверенные в себе инвесторы, не ставшие распродавать акции, увидели, что за неделю стоимость бумаг частично восстановилась.

Брокеры и аналитики ждут обратной реакции рынка: мало кто хочет верить в дальнейшее падение рынка.

“

"На мой взгляд, в условиях растущей экономики потенциал падения индекса Мосбиржи пока ограничен диапазоном 2700–2800, и в этом районе можно формировать среднесрочные позиции с расчётом на ослабление рубля, которое может начаться осенью, — рассуждает Наталья Малых. — Кроме того, осенью по–хорошему начнут формировать дивидендный портфель на летний дивидендный сезон–2025, а прибыль компаний, по нашим оценкам, будет оставаться на высоком уровне".

По её мнению, несмотря на то что ставки по депозитам и облигациям сейчас намного выше, чем по многим дивидендным историям, у акций есть свойство защиты от девальвации, которого нет у облигаций.

К слову, частично падение рынка может быть связано и с тем, что частные инвесторы, разочаровавшиеся в двухмесячном падении котировок, вывели деньги с фондового рынка и положили их на депозиты. Но как только начнут раздаваться положительные сигналы, они вновь вернутся на биржу. Первым таким поводом станет изменение риторики ЦБ относительно борьбы с инфляцией и возможные разговоры о снижении ставки в обозримом будущем. Вторым — девальвация рубля, которая поддержит российских экспортёров. Третьим — рост цен на нефть и стабилизация мировых товарных рынков (если опасение относительно рецессии сойдёт на нет). При совпадении всех сигналов эксперты ждут индекс Мосбиржи к концу декабря на уровне 3230 пунктов, что на 13% выше текущего значения.