Спрос петербургского бизнеса на кредиты с начала года вырос в 1,8 раза по сравнению с прошлым годом.

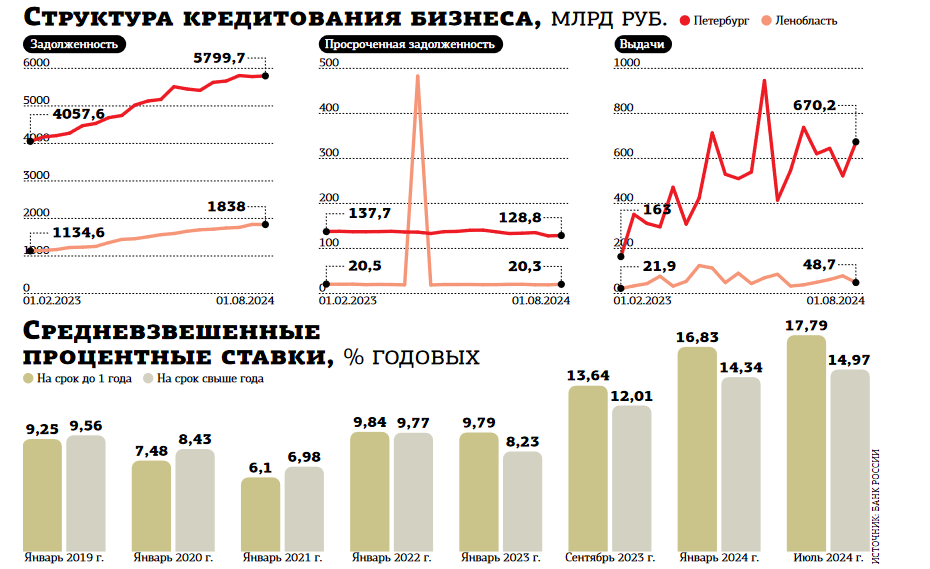

Банк России на минувшей неделе заявил, что будет сохранять жёсткую денежно–кредитную политику (ДКП) и ключевую ставку так долго, пока не сократится спрос на кредиты, в том числе в корпоративном сегменте. В январе–июле текущего года задолженность петербургского бизнеса перед банками увеличилась на 5% против роста на 32% за весь 2023 год.

Как ключевая влияет на ставки по кредитам

В начале августа корпоративный бизнес и индивидуальные предприниматели города оказались должны банкам 5,79 трлн рублей. С начала года портфель вырос на 286 млрд. Прирост за аналогичный период прошлого года составлял 504 млрд, за весь 2023 год — 949 млрд. При этом объём выдач в текущем году увеличился в 1,8 раза, до 4,2 трлн рублей против 2,3 трлн годом ранее.

По темпам роста портфеля Петербург показал результат хуже, чем Ленинградская область: с начала года последний вырос на 15%, до 1,9 трлн рублей, при 42% прироста за 2023 год. Объём выдач в соседнем регионе практически показал стагнацию, увеличившись за 7 месяцев 2024–го по сравнению с январём–июлем 2023–го всего на 2%. Для сравнения: в целом по РФ корпоративный портфель с начала текущего года вырос на 10% при 16%–ном росте за аналогичный период прошлого года и 27% за весь 2023 год.

Повышая на минувшей неделе в очередной раз ключевую ставку, ЦБ РФ отдельно отметил, что не только розница, но и бизнес продолжает брать кредиты вне зависимости от их стоимости. Текущие ставки по бизнес–кредитам уверенно держатся выше значения ключевой.

По данным регулятора, в июле 2023 года, перед первым этапом цикла повышения ключевой (с 7,5 до 8,5%), средняя ставка по краткосрочным кредитам бизнесу в РФ достигала 9,7% годовых. В сентябре — 13,6%. По долгосрочным — 9,4 и 12% соответственно. К августу 2024–го ставки выросли до 17,8% по кредитам до 1 года и до 15% на срок выше 1 года. В статистике регулятора агрегированы данные за период, в котором ключевая была 16% (при текущей 19% годовых). Для малого и среднего бизнеса ставки увеличились заметнее: на 1,4 и 1,2 п. п., до 18,4 и 16,7% (по краткосрочным и долгосрочным операциям соответственно).

Впрочем, среднего уровня ставок на рынке как такового нет: все предложения по кредитам банки устанавливают индивидуально, нынешний диапазон может колебаться от 15 до 45% годовых. Например, по данным Единой информационной системы в сфере закупок, на прошлой неделе правительство Мурманской области привлекло 1 млрд рублей под 15,7% годовых, а ГУП "ТЭК Санкт–Петербурга" за аналогичный размер кредита готово заплатить 22%. По кредитам до 1 года, по данным ЦБ РФ, средние максимальные ставки в начале августа достигали 19,58% годовых (для компаний в сфере строительства), минимальные — 14,4% (для сельского хозяйства). Для долгосрочных ссуд — 20% (торговля) и 11% (обрабатывающие производства).

Градация традиционна: чем крупнее компания и сумма кредита, тем ниже может быть ставка. Кроме того, корпоративное кредитование часто базируется на "лояльности" клиентов и банков друг другу. Бизнес предпочитает обращаться к банкам, с которыми давно работает, у которых имеет кредитную историю, — так выше шансы получить индивидуальные условия и более низкую ставку. Ряд банков предлагает отраслевые решения для определённых категорий бизнеса. В таких случаях бизнес также может рассчитывать на ставку 20% годовых и ниже. При этом микробизнес и индивидуальные предприниматели сегодня фактически столкнулись с заградительной стоимостью заёмных средств. Но всё ещё продолжают кредитоваться.

Изменение ключевой влияет не только на стоимость новых кредитов. На сегодня доля ссуд, выданных под плавающую ставку, в целом по стране выросла до 53%, в 2023 году она не превышала 46% (90% из них выдаётся с привязкой к ключевой ставке). Банки утверждают, что бизнес сам настаивает на таких условиях в ожидании скорого смягчения ДКП и, как следствие, будущего удешевления стоимости привлечённых кредитов. Предприниматели же отмечают, что банки фактически перестали выдавать ссуды под фиксированный процент. Или предлагают в данном случае средства под неприлично высокую ставку.

Как спрос ведёт к росту неплатежей

"Классически наиболее востребованным является кредитование на пополнение оборотных средств, — рассуждает председатель правления банка “Реалист” Владимир Эльманин. — С учётом повышения ключевой ставки также ожидаем, что будет формироваться и отложенный спрос на инвесткредитование, так как изменения в экономике в целом ведут к потребности модернизации, цифровизации, выполнения плана импортозамещения".

По его словам, как только со стороны ЦБ РФ будут действия по снижению “ключа”, бизнес возобновит планы по заимствованиям на реализацию своих инвестпрограмм.

"Отрасли, в которых мы наблюдаем в августе наибольший прирост к прошлому году, — это химическая промышленность (289%), розничная торговля (32%) и машиностроение (18%), — рассказывает заместитель председателя Северо–Западного банка Сбербанка Сергей Тютин. — Один из новых трендов, который мы видим в корпоративном кредитовании, — финансирование сделок по складам Light Industrial в коммерческой недвижимости".

Высокая стоимость кредитов, активное наращивание долговой нагрузки с середины прошлого года и увеличение её стоимости из–за плавающих ставок пока привели к обратному результату: в городе наблюдается сокращение просроченной задолженности. На начало августа в корпоративном сегменте она достигла 128,9 млрд рублей (доля в портфеле — 2,2%), годом ранее — 137 млрд (2,9%). Однако это совокупные цифры с учётом стабильной ситуации у корпораций.

Как ранее писал "ДП", по динамике прироста просроченной задолженности у ИП текущий год может оказаться рекордным: с начала года она взлетела в 1,8 раза, за весь 2023–й — в 1,7 раза, за 2022–й — всего на 14%.

“

Корпоративные клиенты преимущественно кредитуются для пополнения оборотных средств и приобретения транспорта и оборудования для бизнеса (41 и 40% соответственно). Примерно треть компаний оформляет кредит на запуск нового проекта в рамках текущего бизнеса, ещё четверть — на покрытие кассовых разрывов. Трендом корпоративного кредитования в первой половине 2024–го было наращивание кредитного портфеля. Этому способствовали низкая база прошлого года и льготные программы. Но темпы кредитования замедляются, в том числе из–за повышения ключевой ставки. Банки будут усиливать риск–модели, а бизнес займёт выжидательную позицию.

Ирина Кузьмина

директор Делобанка

“

Портфель филиала с начала года вырос на 24%, а относительно аналогичного периода 2023 года — на 61%. Наиболее востребованы кредиты на пополнение оборотных средств. Также мы стали получать больше запросов на финансирование выполнения работ в рамках госконтрактов. Кроме того, наблюдаем отложенный спрос на инвестиционные кредиты — предприятиям требуется финансирование на модернизацию действующего оборудования, а также на организацию новых производств. Наш клиентский портфель пополнился производственными предприятиями, выпускающими продукцию в рамках импортозамещения.

Аркадий Рулёв

заместитель управляющего петербургским филиалом ПСБ