На этой неделе на счета инвесторов начали поступать акции компаний, выделенных из РАО "ЕЭС России". "Деловой Петербург" рассказывает обладателям новых бумаг, что с ними делать.

За много месяцев до исчезновения РАО, как только стали известны коэффициенты

обмена акций энергетического холдинга на бумаги дочерних компаний, аналитики

дружно стали рекомендовать акции РАО к покупке. На том основании, что корзина

акций, приходящаяся на одну акцию РАО, стоит примерно на 40% дороже. Разница эта

то уменьшалась, то снова росла, но все время оставалась существенной для того,

чтобы рискнуть и попытаться заработать на ней.

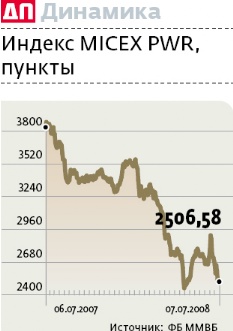

Немногочисленные скептики в ответ указывали на то, что разница в цене между акциями РАО и корзиной новых бумаг может сократиться и за счет падения последних. Так оно и произошло. Индекс компаний электроэнергетической отрасли Фондовой биржи ММВБ, MICEX PWR, падает уже больше года (см. график).

В последние дни, накануне появления на счетах инвесторов кучи низколиквидных

бумаг вместо акций РАО, падение их котировок усилилось. Держатели таких же

бумаг, купившие их раньше, спешили избавиться от них раньше акционеров РАО. В

результате этих распродаж, по оценкам опрошенных "ДП" экспертов, потенциал

падения по большинству бумаг практически исчерпан. То есть если инвесторы,

купившие акции РАО накануне разделения, захотят продать сейчас на бирже

полученные по обмену бумаги, то они не получат прибыли.

Дорогие оферты

Дорогие оферты

Продавать имеет смысл лишь те осколки РАО, где есть оферта от стратегического

инвестора. "Сейчас в отношении многих компаний сектора действует или ожидается

выставление оферт. Безусловно, это выступит сильным фактором поддержки акций

таких компаний, - уверен Василий Сапожников, старший аналитик ФК "Открытие". - Без такой

поддержки остается не так уж и много компаний: ОГК-3, ОГК-4, Мосэнерго, ТГК-6,

ТГК-11, ТГК-13 и, возможно, Кузбассэнерго, в случае если доля государства не

будет выкуплена СУЭК".

Если же котировки каких-то бумаг уйдут заметно ниже цены оферты, есть смысл

купить их, чтобы сдать по оферте. Здесь главное - не упустить момент. После

оферты цена может сильно упасть, как это случилось с акциями ОГК-5, выделенной

из РАО в сентябре 2007 года. До февраля 2008 года цена этих бумаг на бирже

поддерживалась офертой со стороны стратегического инвестора - итальянской Enel.

А после этого упала более чем на 40%.

Что касается акций, не имеющих поддержки в виде оферт, то здесь инвестору

следует ориентироваться на целевые цены этих бумаг, определяемые отраслевыми

аналитиками. Если бумага за последние месяцы упала достаточно сильно и имеет

значительный потенциал роста до целевой цены, ее лучше не продавать.

Кстати:

28 компаний выделены из РАО "ЕЭС России", включая ОГК-5 и ТГК-5, выделенные в 2007 году в рамках пилотного проекта.

28 компаний выделены из РАО "ЕЭС России", включая ОГК-5 и ТГК-5, выделенные в 2007 году в рамках пилотного проекта.