Уходящий год запомнился обвалом нефтяных котировок более чем на 35%. Ослабление рубля было более скромным, однако его хватило для резкого спада реальных доходов населения и потребительского спроса. Больше всего пострадали импортеры товаров и услуг, выиграли импортозаместители. Прошла ли экономика дно кризиса, будет зависеть от дальнейшей динамики нефтяных цен и способности бизнеса и населения работать более эффективно.

Цена нефти марки Brent на этой неделе опустилась до 11–летнего минимума в районе $36 за баррель. В конце прошлого года баррель черного золота был дороже примерно на $20. Российская марка Urals, которая не является ликвидным биржевым инструментом, при заключении контрактов на поставку стоит обычно на несколько долларов дешевле, чем Brent, то есть сильно ниже $35 за баррель.

Губительный импорт

Глава

Минфина

РФ

Антон Силуанов в середине декабря предположил, что в 2016 году цена на нефть в отдельные периоды может опускаться до $30 за баррель. Между тем российский бюджет на 2016 год будет дефицитным даже при предполагаемой среднегодовой цене нефти $50 за баррель. Дефицит планируется покрывать в основном за счет резервов казны. Избежать обнуления резервов при низких ценах на нефть можно только одним способом — ослаблением курса рубля.

В текущем году курс рубля по отношению к доллару США уже опустился на 27%, с 56 до 71 рубля за доллар. То есть рубль слабел медленнее, чем падала в цене нефть. Однако и этого ослабления оказалось достаточно для резкого сокращения импорта в Россию товаров и услуг. Не проходило и недели, чтобы "ДП" не написал про проблемы очередной компании–импортера или целого сектора. Например, продуктовых импортеров, автопрома, работающего на импортных комплектующих, или турфирм, фактически занимающихся импортом услуг. Правительственные антисанкции, такие как эмбарго или запрет на полеты в Египет и Турцию, только добавили проблем этим секторам бизнеса.

Доллар будет дорожать

В середине декабря ФРС США повысила базовую ставку впервые с 2006 года. В следующем году цикл повышения ставок в США продолжится, и этот фактор будет способствовать укреплению доллара ко всем мировым валютам и дальнейшему снижению цен на все виды сырья.

Тем временем на рынке нефти и без того хватает причин для снижения цен. Главная из них — перепроизводство. Ведущие производители черного золота не спешат сокращать добычу, а в следующем году в ряды крупных поставщиков вольется освобожденный от санкций Иран.

Однако, по оценкам ряда экспертов нефтяного рынка, профицит нефти в 2016 году все же начнет сокращаться благодаря росту спроса и снижению добычи сланцевой нефти в США. В связи с этим не исключен мощный отскок нефтяных цен до $60 или даже до $80 за баррель сорта Brent. Такое изменение конъюнктуры, разумеется, резко развернет к росту российскую экономику в краткосрочной перспективе, но при этом негативно повлияет на ее долгосрочные перспективы: необходимые структурные реформы наверняка будут в очередной раз отложены в долгий ящик.

Инвестиций нет и не предвидится

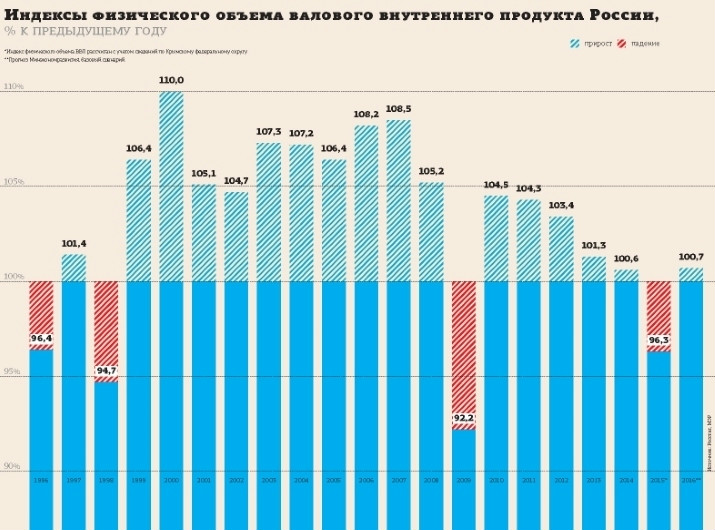

Падение российского ВВП в 2015 году ожидается на уровне 3,7%. В следующем году, по базовому сценарию Минэкономразвития, будет рост на 0,7%. Но базовый сценарий предполагает среднегодовую цену на нефть $50 за баррель. Консервативный сценарий ближе к текущей реальности — $40 за баррель, при этом в министерстве прогнозируют снижение ВВП на 1%.

Глава

Минэкономразвития Алексей Улюкаев не раз заявлял, и практически все экономисты с ним согласны, что сильный рост экономики невозможен без роста инвестиций. А пока инвестиции снижаются, хотя это снижение и замедляется. По данным Росстата за ноябрь 2015 года, инвестиции в основной капитал снизились на 4,9% в годовом исчислении после снижения на 5,2% в октябре.

Инвестиции не спешат расти, хотя многие компании–экспортеры в текущем году показывали рост чистой прибыли на десятки процентов. Активный рост выручки и прибыли наблюдался и у предприятий, занятых импортозамещением, например у сельхозпроизводителей. Главной причиной падения инвестиций в экономике эксперты называют плохой деловой климат.

Бизнесу снятся кошмары

Если судить по выступлениям первых лиц государства, улучшением делового климата они озабочены уже многие годы. Не далее как в начале декабря президент РФ Владимир Путин привел удручающие цифры, говорящие о массовом рейдерстве правоохранительных органов по отношению к бизнесу. "За 2014 год следственными органами возбуждено почти 200 тыс. уголовных дел по так называемым экономическим составам. До суда дошли 46 тыс. из 200 тыс., еще 15 тыс. дел развалилось в суде. Получается, если посчитать, приговором закончились лишь 15% дел. При этом абсолютное большинство, 83% предпринимателей, на которых были заведены уголовные дела, полностью или частично потеряли бизнес. То есть их попрессовали, обобрали и отпустили", — огорошил президент и тут же потребовал от следственных органов и прокуратуры обратить особое внимание на улучшение делового климата.

Проблема в том, что примерно ту же мысль, только другими словами и без статистики, изрекал еще летом 2008 года тогдашний президент Дмитрий Медведев. "Замучили проверки и всякого рода наезды по коммерческим наводкам. Вообще надо, чтобы и наши правоохранительные органы, и органы власти перестали кошмарить бизнес", — заявил он. Но, судя по статистике, приведенной нынешним президентом, за 7 лет ситуация ничуть не улучшилась. Реформы правоохранительной и судебной системы не происходит, они продолжают кошмарить бизнес.

Старт с низкой базы

Конечно, если развернется наверх цена нефти, инвестиции будут и без реформ. Бизнес не упустит возможности заработать на ожидаемом росте потребления. И даже если просто остановится падение нефтяных цен, инвестиции, скорее всего, начнут расти. Этому будут способствовать не только рост выручки и прибыли, но и сокращение расходов корпораций на выплату внешнего долга. Пик возврата внешних долгов пройден в 2015 году.

Есть слабая надежда и на реформы. Первыми сигналами того, что власти задумались о реформе системы госуправления, можно считать аресты высокопоставленных коррупционеров, вплоть до подозреваемых во взяточничестве и злоупотреблениях полномочиями губернаторов, а также отставки неэффективных менеджеров госкорпораций, например экс–главы РЖД Владимира Якунина. Кроме того, чиновники все чаще говорят о вероятной приватизации части акций крупных подконтрольных казне компаний. Приватизация — это не только способ пополнить бюджет доходами от продажи акций, а еще и признак готовности государства поделиться влиянием на крупный бизнес, улучшить в нем стандарты корпоративного управления. Ведь без изменения этих стандартов дорого акции никто не купит.

Росту инвестиций помогут и такие негативные на первый взгляд факторы, как временное закрытие границ для иностранных товаров и услуг и рост безработицы. Они обеспечат благоприятные стартовые условия многим бизнес–проектам за счет снижения внешней конкуренции и наличия доступной рабочей силы. Важно только, чтобы эти факторы действительно были временными, иначе российский бизнес утратит стимулы для роста эффективности и конкурентоспособности. Наконец, важным стимулом для роста инвестиций должно стать снижение инфляции. Это объективный процесс, связанный со снижением спроса и эффектом высокой базы из–за скачка цен в начале 2015 года. Замедление инфляции до однозначных уровней (менее 10%) позволит Банку России продолжить снижение ключевой ставки и повлечет снижение ставок по кредитам. По прогнозам ЦБ, уже в конце 2016 года инфляция должна упасть до 7%, а в конце 2017–го — до 4%. Даже если эти цели не будут достигнуты, общий тренд на снижение инфляции и кредитных ставок поддержит экономику.

"Я ожидаю, что в 2015 году ВВП в российской экономике сократится на 3,7%, а в следующем — вырастет на 0,4%, — сохраняет оптимизм Вадим Исаков, территориальный директор банка "БКС Премьер". — Иными словами, я ожидаю некоторого, пусть небольшого, улучшения ситуации в 2016 году. Это станет возможным благодаря трем факторам. Во–первых, это фактор базы сравнения — на фоне снижения ВВП в 2015 году разворот в годовых темпах роста становится более достижимым; во–вторых — довольно резкое падение темпов инфляции, особенно в первом полугодии, что приведет к снижению ставок кредитования и поддержит инвестиционный, потребительский спрос, а также сектор жилищного строительства; и в–третьих, фактор стабилизации ситуации с внешним долгом, что позволит компаниям направлять растущую часть денежного потока на инвестиции, а не на обслуживание долговых обязательств. По моим расчетам, экономика РФ сможет пройти нулевую отметку в темпах роста где–то во II квартале, а во втором полугодии может показать устойчивый рост в годовом исчислении. Мой прогноз построен на среднегодовой цене нефти Urals в $54 за баррель (против $52 за баррель в 2015 году и текущей цены ниже $40 за баррель) и на ожиданиях отсутствия дальнейшего обострения геополитической обстановки вокруг России, включая санкции. Но существует риск того, что и тот и другой фактор может оказаться хуже — нефть может стоить дешевле, а геополитика может принести новые неприятные сюрпризы. При таком исходе мы можем получить нулевой или даже слабоотрицательный рост в российской экономике, хотя я не думаю, что спад ВВП окажется глубже, чем в текущем году".

Дмитрий Шагардин, начальник аналитического управления дирекции операций на финансовых рынках банка "Санкт–Петербург", отмечает, что замедление российской экономики началось задолго до падения нефтяных цен, и среди основных причин этого замедления называет структурные дисбалансы: низкая производительность труда, высокие транзакционные издержки, связанные, в частности, с коррупцией и изъянами судебной системы, монополизация, огромные издержки в госуправлении. "Россия до девальвации обладала очень дорогими трудовыми ресурсами, в этом была наша проблема и источник низкой конкурентоспособности, — категоричен он. — Впереди нас ждут годы низких темпов роста, поскольку реформа госуправления и структурные реформы так и не начались, а глобальный сырьевой суперцикл завершился в далеком 2008 году". По его мнению, для нормального роста экономике в том числе необходимо тратить на инвестиции 30–35% ВВП, тогда как сейчас в России этот показатель не дотягивает и до 20%.

"Если цены на нефть останутся низкими еще некоторое время, государству ничего не останется, кроме как переходить от госкапитализма к экономической модели с доминированием частного капитала", — полагает Вадим Писчиков, управляющий директор инвестиционной компании Algebra Investments.