Инвесторы предвкушают традиционное рождественское ралли на бирже. В этом году оно во многом будет зависеть от заседания ФРС и мощных движений на нефтяном рынке.

Рождественское ралли — устойчивый рост фондового рынка в декабре, который происходит почти каждый год. Это понятие пришло из США, где взлет акций в конце года имеет фундаментальные причины: в декабре публикуются отчеты и прогнозы американских корпораций. Тенденция распространилась на рынки других стран, чему эксперты дают разные объяснения. Самое простое — предпраздничное настроение прибавляет инвесторам оптимизма, чтобы вкладываться в акции. Не последним мотивом для "разгона" котировок является желание управляющих портфелями акций получить по итогам года хорошую доходность и большие бонусы. Также ралли объясняют общим ростом деловой активности на рынке, приходом на рынок новых покупателей и тем, что спекулянты обычно закрывают маржинальные позиции на продажу перед длинными выходными, а размер маржинальных требований по "коротким" позициям, как правило, больше, чем по "длинным".

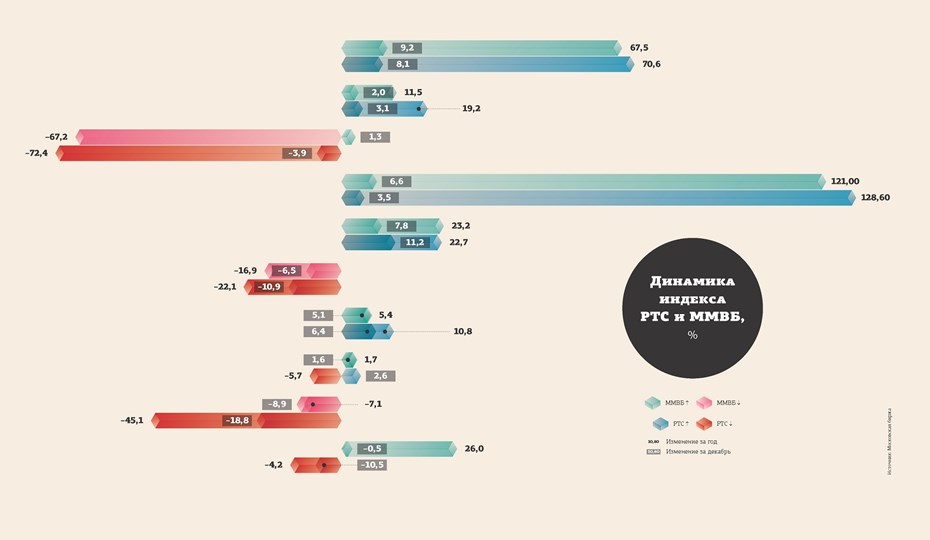

На российском рынке наступление конца года не всегда означает рост: в 2011 и 2014 годах падение индексов в декабре, наоборот, усиливалось (см. "Динамика индекса РТС и ММВБ"). Другая ситуация — когда декабрь существенно "вытягивал" годовые показатели — наблюдалась в 2006, 2010 и 2012 годах.

Неоднозначный фон

В этом году ралли на мировых рынках будет проходить на фоне мощных факторов, главным из которых называют заседание ФРС США. Ожидание повышения ставки ФРС на 0,25% уже заложено в цены на данный момент, но, если неожиданно для рынка ставку оставят на прежнем уровне, российский рынок будет расти ускоренными темпами. Большое значение также будут иметь комментарии ФРС к своему решению.

Еще один фактор — оживление на нефтяном рынке после решения ОПЕК сократить добычу черного золота. Цена на нефть марки Brent на этом фоне выросла на 15%, подтолкнув ММВБ и РТС к их историческим максимумам.

Однако ОПЕК и ФРС могут и подпортить предновогоднее настроение инвесторам. Несоблюдение договоренностей об ограничении добычи может вернуть цены в коридор $40–45 за баррель, а индекс ММВБ — на уровень начала ноября и ниже, прогнозирует начальник управления инвестиций УК "Райффайзен Капитал" Владимир Веденеев.

Ожидание повышения ставки ФРС США будет способствовать выходу инвесторов из активов развивающихся стран, считает генеральный директор "Парса Компани Групп" Павел Кожевников. Также, по его словам, затормозить ралли на российском рынке может коррекция по ММВБ и РТС, которая выглядит вероятной из–за самых больших в этом году выплат по внешнему долгу, которые пройдут в декабре.

Что покупать

Из–за непредсказуемого влияния названных факторов мнения экспертов по поводу вложений в российский рынок разошлись. "Я бы рекомендовал присмотреться к фьючерсу на индекс ММВБ. Он позволяет "купить рынок целиком", не обладая значительным капиталом. Выделить какие–то отрасли, на которые стоит сделать ставку в довольно короткий период предновогоднего роста, довольно сложно", — говорит аналитик ГК "Финам" Богдан Зварич.

"Рынок российских акций уже довольно дорогой, возможно, уже наступает хороший момент для частичной фиксации прибыли и перекладывания в инструменты с фиксированным доходом, например облигации", — в то же время считает аналитик "Ингосстрах Инвестиции" Евгений Воробьев. Время покупать российские акции по текущим ценам уже прошло, уверен аналитик "Алор Брокер" Евгений Корюхин.

"Индексы ММВБ и РТС вполне еще могут добавить процентов десять", — спорит главный аналитик "Телетрейд Групп" Олег Богданов. На фоне ралли ММВБ еще может подняться до 2300 пунктов, РТС — к 1300 пунктам, а за счет роста курса рубля возможен и более существенный рост, дает свой прогноз руководитель аналитического отдела Grand Capital Сергей Козловский.

В то же время инвесторы единогласны в том, что ралли традиционно дает инвестиционные идеи для роста на рынке США. "Одна из таких идей — акции Bank of America, которые с момента избрания Трампа уже прибавили 30% и еще имеют потенциал для роста порядка 10%. Для консервативных инвесторов я бы также порекомендовал вложиться в доллар по текущим ценам и немного в дивидендные акции американских компаний, таких как McDonalds и Verizone Communications", — добавил Евгений Корюхин. На американском рынке можно входить практически во все "голубые фишки" в первом эшелоне нашего портфеля (Apple, Disney, Amazon, Google, Facebook), добавил Сергей Козловский.

“

В этом году рождественскому ралли могут способствовать рост нефтяных котировок и позитивная динамика мировых фондовых рынков на фоне победы Дональда Трампа на президентских выборах в США. Инвесторы ожидают публикации его экономической программы. Сейчас пока рано прогнозировать какие–то цели роста наших индексов, так как ММВБ превысил исторический максимум и двигается в "терра инкогнита". Вероятно, интерес могут представлять акции нефтяных компаний, а также все, что может быть приватизировано: "Аэрофлот", ВТБ, электросетевые компании.

Дмитрий Лукашов

аналитик IFC Markets

“

Последние 5 лет декабрь не радовал рождественским ралли, средняя доходность составляла –1,9%. Причиной стали кризис 2014 года и падение цен на нефть в конце 2015–го из–за провала переговоров ОПЕК в Дохе. Этот декабрь существенно отличается от предыдущих лет. Положительные факторы преобладают над потенциальными рисками. На фоне успешных переговоров в Вене стабилизировались цены на нефть выше $50 за баррель, улучшается отношение к российским активам, что подтверждается участием иностранных инвесторов в приватизации "Роснефти", да и крупные инвестиционные дома активно продвигают рублевые активы.

Денис Асаинов

аналитик УК "Альфа–капитал"