Индекс ММВБ, отражающий котировки российских акций, достиг в апреле минимума с начала года. Курс доллара — на минимальных отметках с лета 2015 года. И то и другое принесло управляющему убытки.

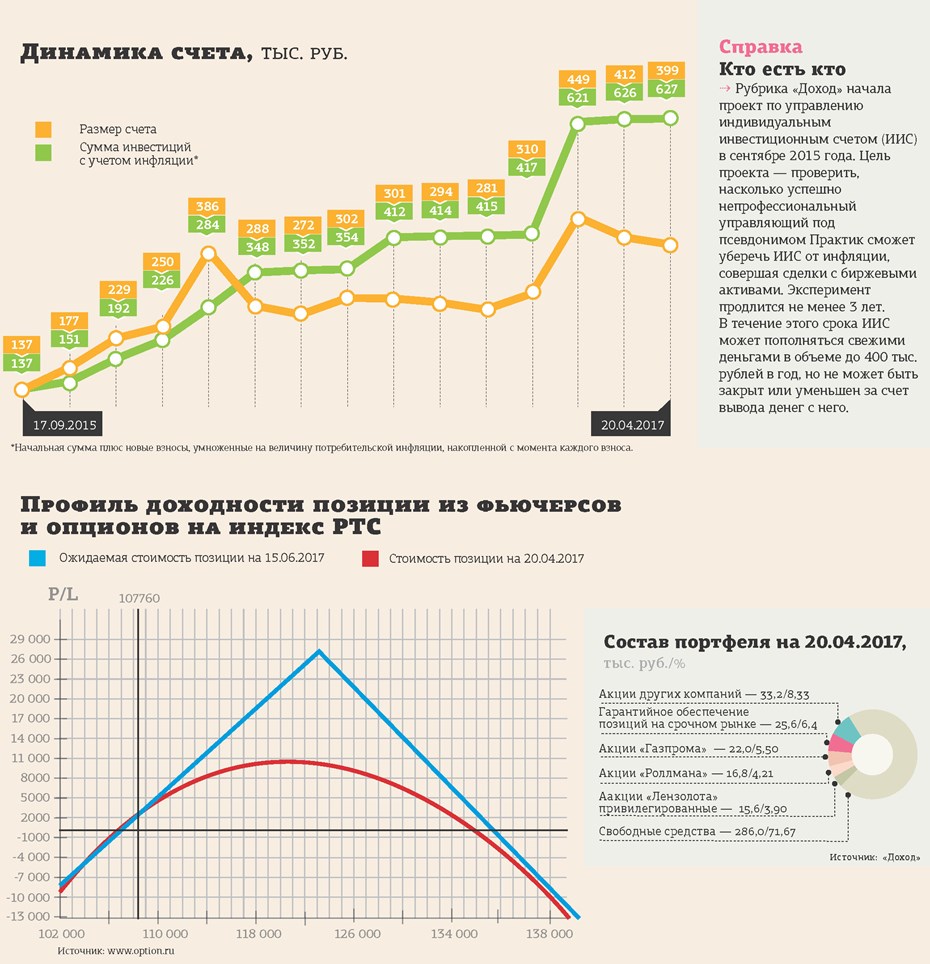

За последние 5 недель, с 16 марта по 20 апреля, управляющий под псевдонимом Практик, за сделками которого наблюдает рубрика "Доход", потерял 13 тыс. рублей. Сумма, находящаяся на индивидуальном инвестиционном счете под его управлением, опустилась ниже отметки 400 тыс. рублей.

Эффект от продажи волатильности

Прибыльной частью портфеля Практика стала конструкция из фьючерсов и опционов на индекс РТС. Фьючерсы за 5 недель подешевели более чем на 1200 пунктов, убыток по ним составил 2,8 тыс. рублей. Но он с лихвой был покрыт премией по проданным опционам колл.

Два проданных апрельских колла со страйком (ценой исполнения) 110 000 пунктов к дате экспирации, 20 апреля, оказались вне денег (таким термином описывают опционы, не подлежащие исполнению). Их стоимость распалась полностью и принесла управляющему прибыль 6,3 тыс. рублей. А июньские коллы со страйком 120 000 пунктов потеряли две трети своей стоимости, прибыль от снижения стоимости четырех проданных контрактов составила почти 4,5 тыс. рублей.

В сумме конструкция из фьючерсов и опционов на индекс РТС принесла Практику 8 тыс. рублей. Оставшиеся после экспирации апрельских коллов два купленных фьючерса и четыре проданных колла с исполнением в июне управляющий оставил в портфеле. Они в совокупности принесут прибыль, если индекс РТС и фьючерс на него в течение ближайших 2 месяцев вырастут (см. профиль доходности на рисунке).

К сожалению, контракты на доллар США, из которых управляющий в середине марта построил конструкцию, рассчитанную на рост курса американской валюты, принесли убыток. Из–за снижения доллара почти на 2 рубля за месяц подешевели фьючерсы на доллар, а премии от проданных опционов колл оказалось недостаточно, чтобы компенсировать этот ущерб. Потери по 10 июньским фьючерсам составили 19,7 тыс. рублей, а премия от проданных апрельских коллов — только 6 тыс. рублей. Убыток по этой позиции достиг 13,7 тыс. рублей.

Практик устал копить убытки по долларовым срочным контрактам, которые уже отняли у него солидную сумму во второй половине прошлого года, и решил не оставлять в портфеле фьючерсы на американскую валюту. Возможно, он вернется к игре на повышение доллара, когда поверит в его рост.

Игра же на понижение в этом инструменте кажется ему слишком рискованной. Дело в том, что главной причиной снижения доллара почти все эксперты считают так называемые операции керри–трейд (carry trade) — покупку долговых бумаг с высокими ставками в одной валюте на деньги, занятые в другой, в которой ставки гораздо ниже. Валютами фондирования для керри–трейдеров являются, как правило, доллары, евро и иены, а покупают они бумаги, номинированные в валютах развивающихся стран, в частности в рублях. В марте 2017 года Банк России зафиксировал рекордный объем покупок иностранными инвесторами облигаций федерального займа (ОФЗ) — 159 млрд рублей.

Игра в керри–трейд может длиться годами, но заканчивается очень быстро. Стоит ее участникам испугаться какого–нибудь реального или выдуманного риска, и они бросятся распродавать накопленные портфели ОФЗ, покупая на вырученные деньги валюту. Тогда рубль может быстро обвалиться сразу на 10–20%.

Затяжное пике

В портфеле акций Практик никаких изменений не делал, просто наблюдая, как он дешевеет. В цене потеряли все входящие в портфель акции, общая сумма убытка составила 7,3 тыс. рублей. Индекс ММВБ с начала года упал более чем на 13%, а за последние 5 недель — на 4%. Не исключено, что в ближайшие недели это падение закончится и начнется рост. В этом случае управляющий начнет покупать акции на свободные деньги, которых у него сейчас более 70% от объема портфеля.

Как считает Андрей Хохрин, начальник отдела по работе с состоятельными клиентами ИК "ЦЕРИХ Кэпитал Менеджмент", российский рынок оценен справедливо, у него коэффициент цена / прибыль (P / E) в районе 9. У фондовых индексов Америки и Западной Европы P / E выше 30, но там и риски значительно меньше.

По мнению эксперта, начавшаяся в январе коррекция индекса ММВБ еще может быть не завершена. Это риск для держателей акций. Но есть и положительные факторы — стремление рубля к укреплению и нахождение нефти в восходящем тренде. Андрей Хохрин полагает, что в течение месяца или несколько позже можно ждать индекс РТС на отметках 1100–1150 пунктов, то есть выше текущего значения 1080.

“

Относительно пары доллар / рубль отмечу, что падающий тренд, стартовавший в январе прошлого года, как кажется, еще в силе и не достиг целей. Долларов на руках российских граждан и корпораций много, и это создает давление на цену. Цену нефти я бы ждал повыше, ближе к $60 за баррель сорта Brent, а пару доллар / рубль — ниже, в районе 55–53. Рубль принципиально доходнее доллара. Полагаю, уже этого достаточно для продолжения движения к указанным целям. Будет ли пара ниже? Думаю, если и да, то незначительно.

Андрей Хохрин

начальник отдела по работе с состоятельными клиентами ИК "ЦЕРИХ Кэпитал Менеджмент"