В условиях падения сборов по каско страховщики разрабатывают новые продукты и осваивают новые ниши. Один из прогнозируемых ими трендов будущего — появление поминутного каско.

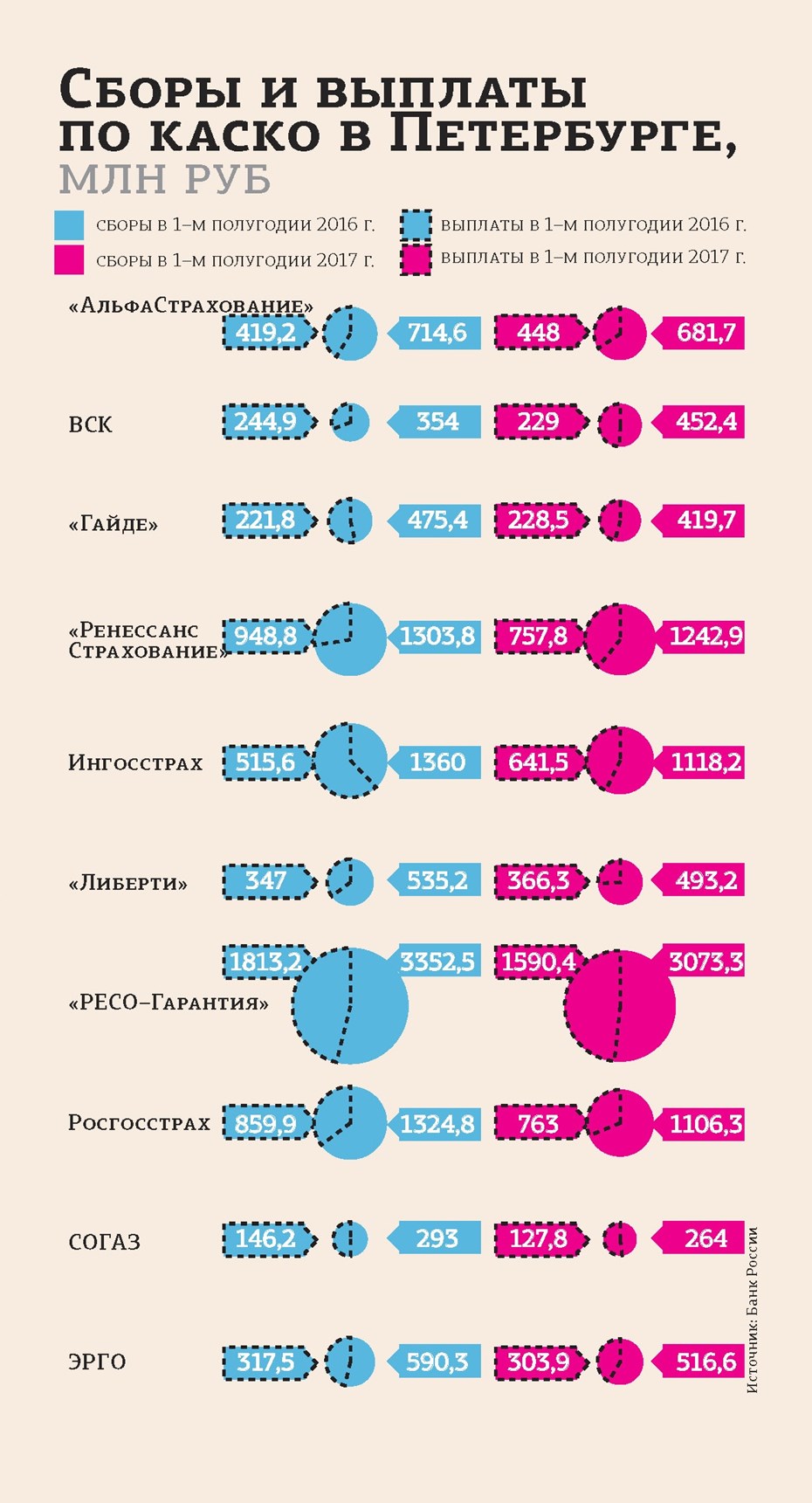

Рост числа заключенных договоров каско сопровождается снижением сборов страховщиков: в Петербурге в первом полугодии 2017 года количество договоров увеличилось на 1,5%, а сборы упали на 9,9%. Кроме того, уменьшилась на 11,2% средняя премия и снизился на 13,9% общий объем выплат. На портфель каско приходится 25,4% в общих сборах страховщиков в Петербурге, а доля каско в общих выплатах — 36%. По оценкам опрошенных страховщиков, тенденция в III квартале сохраняется.

"Причины общего снижения сборов по каско — неустойчивое состояние рынка продаж новых автомобилей", — сетует Дмитрий Большаков, заместитель генерального директора СПАО "РЕСО–Гарантия". "В ситуации финансового кризиса в стране возросло автомошенничество. Кроме того, Петербург по–прежнему остается столицей высокотехнологичных угонов автомобилей", — добавляет он.

"Количество игроков на рынке каско неуклонно снижается, и, хоть компании заявляют о низкой убыточности по каско за последнее время, полагаю, что они лукавят. Так, один из крупных страховщиков снова получил 4 млрд рублей поддержки от акционера, при этом компания показала 1 млрд рублей прибыли по РСБУ за прошлый год. Они заявляют, что убытки являются проблемами прошлого портфеля, а новый портфель прекрасен. Думаю, это просто лапша на уши акционеру", — заявляет источник на страховом рынке, пожелавший сохранить анонимность.

Поиск путей

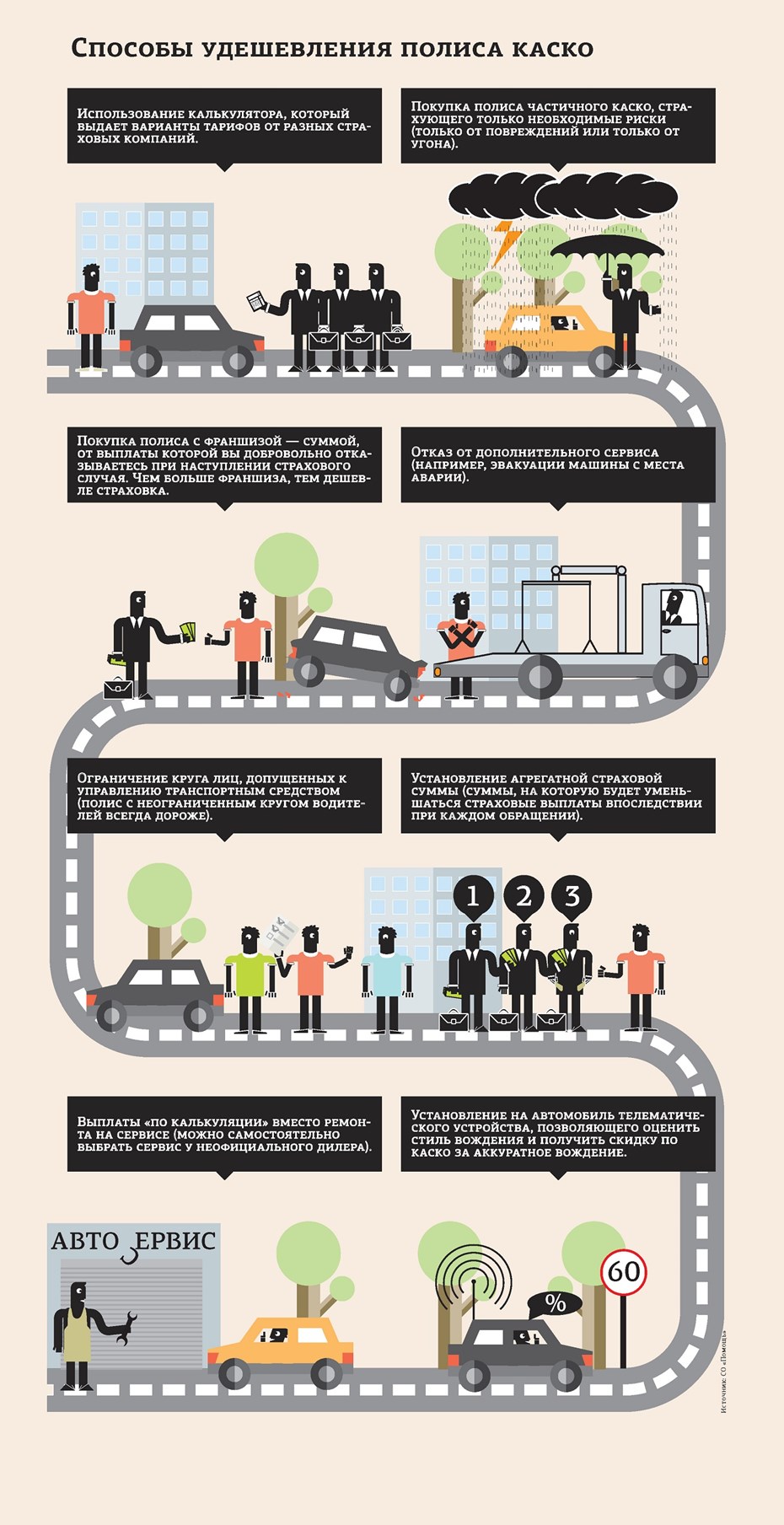

"Не могу сказать, что страховщики борются за клиентов по каско. Иногда они делают какие–то спецпрограммы для клиентов компаний, сворачивающих моторный бизнес", — говорит Евгений Макаренко, директор Северо–Западного филиала компании "СМП Страхование". В целом страховщики пытаются уменьшить нагрузку на клиента, что выливается в распространение урезанных и, соответственно, более дешевых программ страхования. Большое распространение получили договоры каско с франшизой. "Доля полисов с франшизой выросла с 47% по итогам 9 месяцев прошлого года до 52%, средний размер франшизы — чуть меньше 20 тыс. рублей", — приводит данные по своей компании Ольга Захарченко, руководитель Северо–Западного дивизиона группы "Ренессанс страхование".

"Полисов с франшизой у нас большинство, — подтверждает Дмитрий Большаков. — Наиболее часто франшиза варьируется в пределах 6–9 тыс. рублей". "Размер франшизы по ущербу варьируется от 2 до 10%, а по хищению франшиза пока еще применяется редко. Правда, многие страховщики вводят в правила страхования франшизы по тотальному уничтожению и угону, "пряча" в них износ автомобиля", — комментирует Мария Сидорова, генеральный директор страхового брокера "Русстар". Некоторые страховщики платят повышенное комиссионное вознаграждение за полис с франшизой, стимулируя агентов выписывать их, добавляет анонимный источник.

Помимо франшизы и урезанного по набору рисков продукта, клиенты отказываются от сервиса, который по умолчанию может быть включен в страховку, говорит генеральный директор страхового общества "Помощь" Александр Локтаев: так, можно отказаться от включения в полис сервиса по эвакуации машины с места аварии и не пользоваться услугами аварийных комиссаров, которые помогают в оформлении документов. Еще одна возможность — установить агрегатную страховую сумму, которая будет уменьшаться на величину страховых выплат, или выбрать форму выплаты "по калькуляции", а не ремонт на СТО, либо же выбор неофициальной дилерской СТО, добавляет он. Телематика также позволяет существенно экономить. В целом набор ограничений позволяет снизить стоимость полиса на 15–50%, говорит Александр Локтаев.

Компания "АльфаСтрахование" анонсирует возможность покупки полиса каско всего за 7–10 тыс. рублей при стоимости автомобиля от 500 тыс.

Помимо работы над клиентским предложением, все больший прессинг страховщики оказывают на автодилеров и СТО в борьбе как за цену нормо–часа, так и за синхронизацию бизнес–процессов урегулирования убытка, говорит Мария Сидорова. "Рост стоимости запчастей и нормо–часа в рамках договоров со страховщиками за 9 месяцев 2017 года несущественный, в том числе и потому, что повышение стоимости приведет к тому, что не слишком большое повреждение автомобиля будет признано тотальным из–за стоимости восстановления", — отмечает представитель "АльфаСтрахования" Юрий Нехайчук.

Процент отказов в выплате, по усредненным данным топ–50 компаний в каско, — 4,23%. "Все уже порядочно наигрались в судах с автоюристами, — объясняет анонимный источник. — Это, впрочем, не относится к некоторым компаниям, которые отказывают по любой причине или просто не платят, так как у них залоговый счет (счет, открытый страховщиком в банке–кредиторе, на нем средства заблокированы для списаний, так как являются обеспечением. — Ред.)".

Дивный новый мир

"Развитие каско я вижу в продолжении автоматизации всех процессов, что позволит снизить расходы на ведение дел страховщиков и предлагать более конкурентные тарифы и условия", — считает Евгений Макаренко. Активно внедряются мобильные приложения по каско. "Только технологии позволят успешно работать на этом рынке. Основой развития станет персонификация предложения — полис с видами риска и опциями, которые нужны именно этому клиенту, а онлайн–страхование продолжит еще более активный рост, — согласна Ольга Захарченко. — Мы прогнозируем скорое появление поминутного каско — такой продукт актуален для клиентов, не очень часто использующих автомобиль, и для каршеринга. Вообще совместное потребление — это тренд ближайшего будущего, и адаптированные программы каско вскоре появятся на рынке". Мария Сидорова также отмечает появление решений на основе технологии блокчейн.

“

Драйвером рынка каско может стать совершенно новая система отношений страхователь — страховщик, реализуемая на базе электронных полисов и дистанционного урегулирования убытков, когда затраты, прежде всего времени, у страхователя будут сведены к минимуму. Европейские страны пришли к этому еще до цифровой экономики, а мы даже в условиях, когда все уже в цифре, не можем выстроить нормальные бизнес–процессы дистанционной коммуникации с клиентом. Но тут важным элементом является взаимное доверие страховщика и страхователя.

Мария Сидорова

генеральный директор страхового брокера "Русстар"

“

По линии урегулирования убытков к основным проблемам стоит отнести убытки с признаками мошенничества и иные криминальные убытки (инсценированные ДТП с участием поврежденных ранее транспортных средств, самоугоны по причинам невозможности выплатить кредит за автомобиль, пожары / поджоги как по причине невозможности выплатить кредит за автомобиль, так и в результате выяснения отношений между мужьями и женами, деловыми партнерами). Из забавных: разрисовывание машины краской и макрофлексом бывшими женами, наполнение салона автомобиля через разбитое стекло фекалиями из ассенизаторской машины.

Юрий Нехайчук

официальный представитель компании "АльфаСтрахование"