01:2004 декабря 201701:20

1895просмотров

01:2004 декабря 2017

За год число клиентов российских микрофинансовых организаций выросло почти в 2 раза. Петербургский рынок развивается быстрее российского и приближается к насыщению.

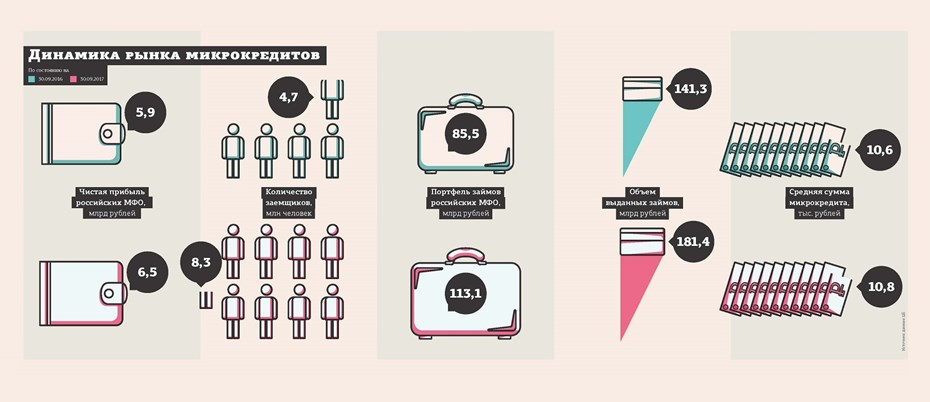

Количество заемщиков российских микрофинансовых организаций (МФО), по данным на 30 сентября этого года, составило 8,3 млн человек, это на 78% больше, чем в прошлом году. Такую статистику на прошлой неделе озвучил заместитель председателя Банка России Владимир Чистюхин на конференции "Микрофинансирование в России: в поисках устойчивых решений" в Петербурге.

Это "очень большой и значимый" рост, он свидетельствует о резко увеличившемся спросе на микрофинансовый заем, отметил Чистюхин. По его словам, популярность быстрых микрозаймов растет не только благодаря простоте процедуры их выдачи, но и в связи с ужесточением требований банков к заемщикам, претендующим на классические кредитные продукты. Он отметил, что ЦБ намерен дополнительно проанализировать эту ситуацию, измерив уровень финансовой доступности услуг для россиян.

Ищут альтернативу

Приток новых клиентов во многом идет за счет реализации отложенного спроса в pos–кредитовании (pos–кредит — целевой потребительский кредит, выданный в магазине — партнере МФО для приобретения определенного товара). Это направление, которое является менее рискованным по сравнению с выдачей займов "до зарплаты", активно развивают банковские МФО, имеющие доступ к дешевой ликвидности, говорит генеральный директор сервиса онлайн–займов "Робот Займер" Сергей Седов. Прирост количества клиентов сервиса, по его словам, за данный период составил порядка 70%.

"Банки ужесточили кредитную политику, ограничив определенные сегменты клиентов — это граждане без кредитной истории или официального трудоустройства, клиенты с незначительными просрочками в прошлом, студенты и пенсионеры. Россияне ищут альтернативные варианты и приходят в МФО. Регулирование рынка и ужесточение правил игры со стороны Центробанка сделали отрасль более безопасной, и это тоже привлекает новых заемщиков", — объясняет приток клиентов генеральный директор МФК "Честное слово" Андрей Петков. За 9 месяцев текущего года клиентская база сервиса микрокредитования "Честное слово" выросла на 39% по сравнению с тем же периодом 2016–го, это средний показатель по всем регионам, говорит он.

"По нашей группе мы видим рост новых заемщиков в этот период на 17%", — говорит Юрий Провкин, генеральный директор ГК Eqvanta (включает МФК "Быстроденьги" и МФК "Турбозайм"). "Раньше отчетливо прослеживалось "потребительское охлаждение" среди россиян, сейчас же потребление растет, и заметна необходимость в заемных средствах. Мы наблюдаем, что заемщики стали чаще совершать покупки, от которых ранее отказывались", — отметил Провкин.

Pos–кредиты набирают обороты

Портфель займов российских МФО, по данным на 30 сентября 2017 года, вырос на 32%, до 113,1 млрд рублей, из них займы до зарплаты составляют 22%, займы малому и среднему бизнесу — 20%, заявил на конференции на прошлой неделе директор департамента микрофинансового рынка Банка России Илья Кочетков. Средняя сумма микрозайма почти не изменилась — 10,8 тыс. рублей (+2%). Микрофинансовый сектор, по словам Кочеткова, смог увеличить чистую прибыль на 10%, до 6,5 млрд рублей.

Рост объемов портфелей идет по всем направлениям, но лидирует pos–кредитование — там размер займа соответствует стоимости товара, а цены на товары длительного использования растут, говорит Сергей Седов.

Также, по его словам, быстро по сравнению с другими сегментами растут PDL–займы (краткосрочные займы "до зарплаты"), так как они еще не исчерпали повышенный спрос на продукт.

"Отставание прибыли от объема портфелей займов — это нормальная ситуация, поскольку есть значительные расходы на привлечение новых клиентов", — отметил Сергей Седов.

Петербург в лидерах

По оценке МФК "Честное слово", микрофинансовый рынок Петербурга за 9 месяцев текущего года вырос на 45%. Это больше, чем в других регионах. Даже в Москве прирост составил 21%, сообщил Андрей Петков.

"С другой стороны, Москва 4 года подряд показывала рекордный рост, поэтому на данном этапе столичный рынок уже вошел в более спокойную фазу развития", — говорит Андрей Петков.

Показатели Петербурга превышают среднестатистические по стране, подтверждает Сергей Седов. "При этом в ближайшие 3 года уровень востребованности онлайн–займов в Петербурге приблизится к общероссийскому уровню", — отметил он. В целом, по словам Седова, потенциал спроса в крупных мегаполисах близок к насыщению.

С 2018 года рынок МФО, по сути, будет регулироваться Центробанком как банковский сектор. Но на клиентскую базу микрофинансовых компаний эти нововведения вряд ли повлияют негативно, скорее будет дополнительный приток клиентов: на волне повышения стандартов регулирования вероятность нарваться на недобросовестную МФО меньше, прогнозирует заместитель директора аналитического департамента компании "Альпари" Наталья Мильчакова.

Также можно предположить, что с введением новых правил регулирования у МФО появится больше клиентов — юридических лиц, предположила она.

“

Одна из причин роста количества клиентов — новые сегменты, которые микрофинансовые организации освоили в этом году. Крупные банковские структуры сейчас выходят на рынок pos–кредитования именно через МФО, это ускоряет рост показателей. Также, к примеру, микрофинансовые организации выводят на рынок кредиты под залог ПТС автомобиля. Мы видим приток клиентов за счет популярности онлайн–займов. В целом рынок благодаря работе с ЦБ становится более прозрачным, небанковское кредитование становится регулируемой услугой, это способствует росту спроса.

Борис Батин

сооснователь, генеральный директор компании ID Finance

“

Произошли изменения в законе о коллекторах, практика жесткого взыскания постепенно исчезает, появляются стандарты этики работы по взысканию. Еще один важный фактор роста спроса — это появление новых продуктов, к примеру механизма аннуитетных платежей, который позволяет гасить одновременно и тело долга, и проценты по займу. Снижение ставок тоже играет роль: уходят в прошлое высокие ставки, 1% в день, который был притчей во языцех, и появляются ставки на уровне 0,34% в день.

Александр Шустов

генеральный директор МФК "Мани Фанни"