00:2102 апреля 201800:21

2074просмотров

00:2102 апреля 2018

Итоги минувшего года и планы на нынешний свидетельствуют, что рынок ипотечных ценных бумаг постепенно оживает. Однако темпы этого оживления могли бы оказаться значительно выше.

Отечественный рынок секьюритизации ипотеки постепенно возвращается к темпам роста, наблюдавшимся до кризиса декабря 2014 года. Так, в 2016 году всего в России в этой сфере было реализовано 16 сделок общим объемом 81 млрд рублей. В 2017 году без учета технических повторных размещений было закрыто восемь сделок на сумму 124 млрд рублей. Пять из них общим объемом 109 млрд рублей были реализованы в рамках программы "Ипотечный агент "Фабрика ИЦБ".

В частности, в декабре 2017 группа ВТБ и АИЖК завершили сделку по секьюритизации ипотечного портфеля банка ВТБ24 путем выпуска облигаций объемом 48,2 млрд рублей. На первом этапе сделки бумаги выкупил банк ВТБ, но затем, уже в ходе вторичного размещения, бумаги были размещены среди рыночных инвесторов.

В результате из общего объема 48,2 млрд рублей 44,2 млрд были размещены на рынке — покупателями выступали УК, НПФ, банки и АИЖК, которое выкупило бумаг на 10 млрд рублей. В соответствии с общепринятой мировой практикой основными инвесторами стали НПФ.

"Реализация первых сделок "Фабрики", безусловно, стала успехом и продемонстрировала работоспособность всей программы", — считает руководитель управления секьюритизации "ВТБ Капитал" Андрей Сучков. "В текущих реалиях стоимости привлечения денежных средств секьюритизация оказывается одним из наиболее востребованных инструментов на рынке", — вторит начальник управления развития ипотечного бизнеса банка "ФК Открытие" Дмитрий Вагабов.

"Фабрика ИЦБ" была создана при АИЖК 17 мая 2016 года. Перед агентом поставлена задача по привлечению финансирования на рынок ипотеки России.

Инвесторы не толпятся

По оценкам Андрея Сучкова, к очевидным преимуществам бумаг "Фабрики ИЦБ" относятся льготное налогообложение, пониженная регулятивная нагрузка на капитал и повышенная по сравнению с ОФЗ доходность. Казалось бы, перечисленного достаточно, чтобы обеспечить стабильный интерес инвесторов. Однако такой интерес зачастую не подтверждается. "Наполнение" инвесторами с 2013 года пошло на убыль, — сообщает директор инвестиционно–торгового департамента Абсолют Банка Сергей Михайлов. — Для нас, как оригинатора, наличие спроса на наши бумаги является одним из самых критических факторов, для того чтобы начинать следующие сделки. И каждый раз проблему приходится решать чуть ли не по новой".

То есть утверждать, что рыночный сегмент ожил и заработал без дополнительного стимулирования, преждевременно.

Андрей Сучков также рассказывает, что для сохранения интереса потенциальных инвесторов ВТБ пришлось проделать дополнительную работу. Дело в том, что в базовых условиях программы "Фабрика ИЦБ" купонный доход по бумагам — плавающий и зависит от изменения доходности портфеля в связи с рефинансированием и досрочным погашением ипотечных кредитов. А это является дополнительным риском для инвесторов. И чтобы повысить привлекательность ипотечного бонда, ВТБ оказался вынужден использовать процентный своп с амортизацией для фиксации купонных выплат.

Своп был структурирован по российскому законодательству. Согласно договору, ипотечный агент фабрики обменивал плавающие поступления на фиксированные. "Могу с уверенностью сказать: это стало одним из решающих факторов успешной продажи данных бумаг рыночным инвесторам", — резюмирует Сучков.

Чехарда требований

Специалисты сталкиваются и с другими проблемами. Самая болезненная — постоянная правка действующих нормативов. "Больше года мы пытаемся доделать пятую сделку. И регулярно нам приходится начинать все заново, — жалуется Сергей Михайлов. — Я не хочу сказать, что изменения в нормативной базе носят негативный характер. Но их влияние на незакрытые сделки приводит к явным проблемам".

Кроме того, участников рынка сильно затронула проблема с рейтинговыми агентствами. С 1 января 2017 года в России деятельность кредитных рейтинговых агентств регулируется ФЗ–222. Из–за "санкционной войны" национальная рейтинговая шкала имеет преимущество перед международной, и только она используется для регуляторных целей.

"Но наши агентства еще не имеют достаточно опыта для рейтингования таких сложных сделок, — отмечает Сергей Михайлов. — А у части РА до сих пор не утверждена и не согласована с ЦБ методология".

Определенные проблемы сопряжены с проверкой закладных. "Закладные из регионов по нескольку раз привозились в Москву, — рассказывает Михайлов. — Вся эта логистика однозначно увеличивает как сроки проведения сделки, так и ее стоимость".

В итоге избыточная громоздкость процедуры подталкивает банкиров искать другие решения.

"Перед Новым годом, устав бесконечно переписывать документы, мы провели сделку по продаже пула кредитов буквально за 3 недели, — поясняет представитель Абсолют Банка. — Такие сделки вполне способны конкурировать с секьюритизацией, и в возможности выбора есть свои плюсы".

Фондирование —всему голова

В любом случае имеющие опыт банки покидать этот рынок не собираются. Более того, обозначается рост планов. Как поясняют в Банке жилищного финансирования, в наступившем году через "Фабрику ИЦБ" кредитор планирует закрыть еще одну–две сделки. И если Центробанк, как обещает, до конца квартала выпустит постановление о порядках расчетов банками рисков при секьюритизации, БЖФ, вероятно, дополнительно будет инициировать многотраншевую сделку.

Это говорят в банке, которому удалось создать уникальную для России кредитную структуру, практически сделав дубль модели американской ипотечной компании, финансирующей свое ипотечное кредитование главным образом за счет выпуска ИЦБ.

"Мы планируем как организовать выпуск ценных бумаг на основе наших портфелей, так и выступить организаторами выпусков других банков на сумму свыше 150 млрд рублей", — обещает и Андрей Сучков.

В целом же эксперты связывают будущее российского рынка с полномасштабным введением новых правил игры. "Все зависит от того, каким будет полный набор регулятивных требований к банкам, включенных в "Базель III", — считают, например, в ВТБ.

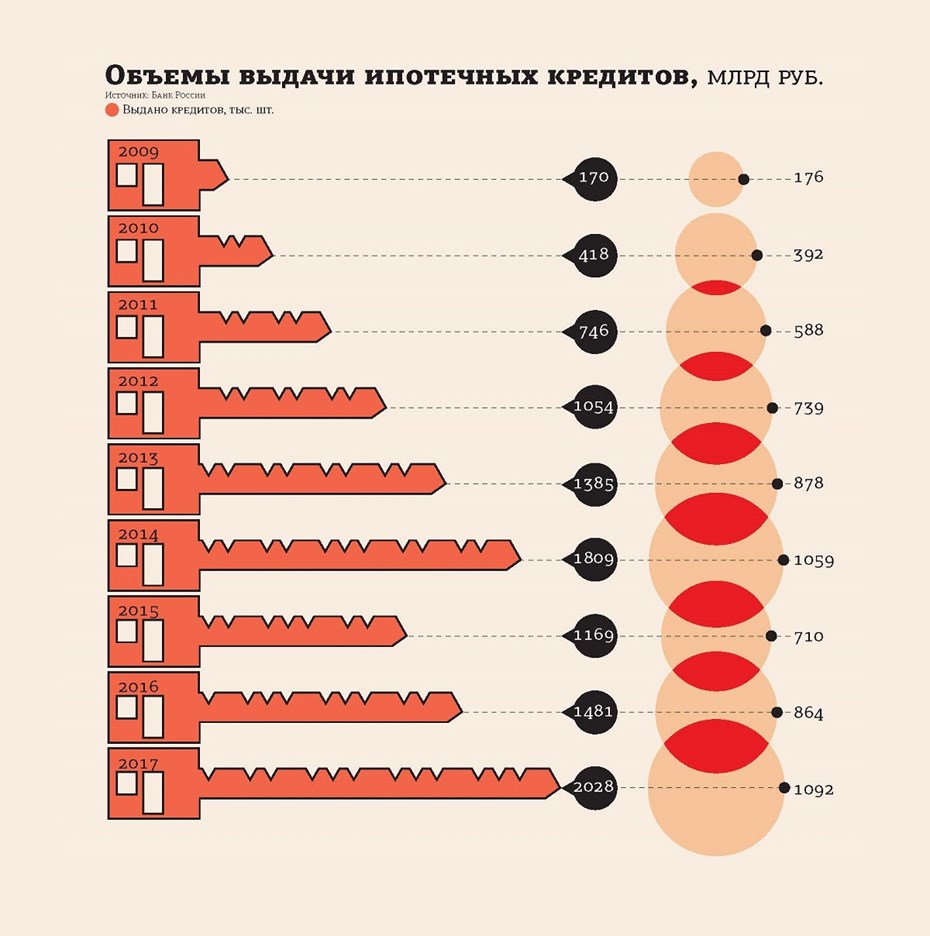

При этом никто из аналитиков не сомневается, что в нынешнем году ипотечный рынок продолжит рост. Вопрос только — насколько. Опираясь на хорошие показатели января, консалтинговая компания "Русипотека" пересмотрела свой годовой прогноз по росту рынка с 20 до 35%. При таких темпах того и гляди фондирования станет не хватать даже банкам с госкапиталом. Иными словами, стратегическая ценность секьюритизации для рынка жилищного кредитования станет неоспоримой.

“

АИЖК иногда предъявляет к кредитам, которые квалифицируются на "Фабрику ИЦБ", избыточно жесткие требования. Причем не допуская вариантов решения проблемы. Было бы удобнее, если бы не соответствующий каким–то требованиям кредит использовался бы с понижающим коэффициентом, а не вообще вычеркивался из сделки. Кроме того, для банка–оригинатора выпуск ипотечных бондов выглядит как продажа пула кредитов. Соответственно, теряется процентная маржа — вы становитесь очень зависимы от текущих объемов выдачи, нет эффекта накопления.

Руслан Исеев

председатель правления Банка жилищного финансирования

“

В сегменте траншевых облигаций (когда под одно ипотечное покрытие выпускается несколько выпусков (траншей) облигаций. — Ред.) узким местом оказывается компетентность институциональных инвесторов. Зачастую управляющие компании пытаются экономить на аналитике и не стимулируют сотрудников к развитию. Дайте время, рынок вымоет слабых и заменит их сильными. А "Фабрика ИЦБ" АИЖК больше подходит для физлиц. Вопрос привлечения таких инвесторов прежде всего упирается в финансовую грамотность.

Равиль Юсипов

заместитель генерального директора, руководитель управления фондовых операций УК "Трансфингруп"